中國信託警示帳戶的問題,我們搜遍了碩博士論文和台灣出版的書籍,推薦呂旭明(PeterLu)寫的 Estate Planning by U.S.Trusts美國信託與跨境傳承 和陳文正的 貨幣暗流之人民幣不一般!都 可以從中找到所需的評價。

另外網站烏龍警示戶被轉入1元帳戶遭凍結 - Yahoo奇摩新聞也說明:立委何欣純9日與阿明召開記者會,要求刑事局、金管會等單位列席;阿明說,中國信託帳戶內今年3月間被人轉入1元,名下4個戶頭就遭凍結列為警示戶,所有 ...

這兩本書分別來自哈佛人 和商訊所出版 。

國立政治大學 法律學研究所 林國全所指導 趙毓馨的 群眾募資法制之研究- 以P2P借貸及股權模式群眾募資平台為中心 (2014),提出中國信託警示帳戶關鍵因素是什麼,來自於P2P借貸、股權模式群眾募資。

而第二篇論文中央警察大學 刑事警察研究所 林裕順、施光訓所指導 王怡婷的 警示帳戶通報處理機制之研究 (2008),提出因為有 警示帳戶、詐欺犯罪、金融機構管理的重點而找出了 中國信託警示帳戶的解答。

最後網站朝讀新聞|警示戶》高市婦人被騙上銀行匯款8萬元行員助警阻 ...則補充:楠梓警方今表示,中國信託右昌分行行員於辦理民眾匯款業務時,日前發覺1 ... 一旦金融帳號被設為警示帳戶,聯徵中心將會隨即揭露,換句話來說,該戶頭 ...

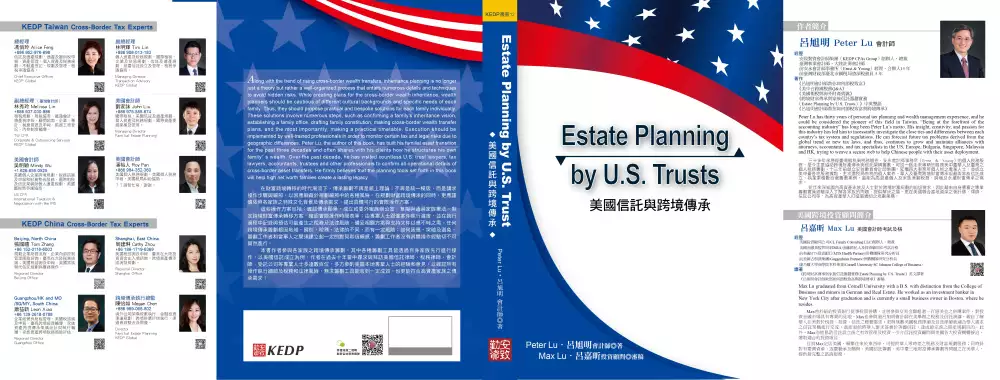

Estate Planning by U.S.Trusts美國信託與跨境傳承

為了解決中國信託警示帳戶 的問題,作者呂旭明(PeterLu) 這樣論述:

(本書為2019年《跨境財富傳承與家族信託籌劃實務》之更新精簡版) 首創專業書籍中英文對照書寫模式,搭建世代間溝通橋樑 真實呈現亞洲家族傳承實際困境,具提早防範之警示作用 站在各世代立場審視問題,提升創富者與傳承人間之共識 具體跨境傳承工具與實務操作程序,減少跨世代傳承紛擾

群眾募資法制之研究- 以P2P借貸及股權模式群眾募資平台為中心

為了解決中國信託警示帳戶 的問題,作者趙毓馨 這樣論述:

P2P借貸及股權模式群眾募資(即所謂金融回報型群眾募資)在過去五年間快速地成長,被認為係使中小企業及新創公司可有效率籌資之工具。為維持其制度之功能-籌資之效率性,在對籌資公司或平台之規範強督不宜過高,以降低其法規遵循成本。惟由於投資P2P借貸及股權模式群眾募資伴隨許多種類之風險,故在降低對籌資公司或平台之法規遵循負擔時,投資人保護之問題亦不可忽視,如何在此二者間達成平衡,為監管上之重要議題。 本文首先介紹在P2P借貸或股權模式已有發展或正在發展之美國、英國以及日本之規範概況。其次,在我國法部分,先就我國之股權模式群眾募資規範之發展為介紹,並參照比較法之規範為評析。其後,則就我國

若引進P2P借貸制度,在我國既有法制如銀行法上可能碰到之問題及規範方向為分析。 在股權模式部分,櫃買中心在2014年1月開始營運功能相似之創櫃板。於2015年,金管會宣布證券經紀商經主管機關核准後,可經營股權性質群眾募資平台(後稱民營平台),二者均受櫃買中心所發布之法規命令所規範。創櫃板與民營平台在功能及規範上有其相似之處,當二者在未來採雙軌並行時,可能有市場區隔及風險控制不足與櫃買中心在主導創櫃板同時,亦作為民營平台之監管者之利益衝突等問題。再者,在各自制度之問題上,二者亦有共通之處。關於投資人保護部分,第一,投資人可否適用相關規範為救濟,除證交法之反詐欺條款外,目前尚不明確。其次,關

於投資限額之規範,則有計算與驗證限額之方式與轉售限制之規範必要性及周邊問題等之討論。關於籌資公司,則有籌資限額規範之寬嚴問題及僅可發行普通股之規範等之討論。在平台業者之規範,在民營平台部分,有關於平台業者准入規範、名義股東制度之可行性、單一業務經營及重大禁止行為等問題之討論。 在P2P借貸制度部分,關於我國法制,本文認為在各該模式是否使平台甚而借用人有構成銀行法收受存款之問題未能被釐清之前,P2P借貸制度恐無法被順利引進,可能須透過銀行法之修正,並輔以主管機關之解釋始能解決此一問題。關於對P2P借貸平台之規範,P2P借貸平台是否被定位為金融機構之一環,亦可能影響其應遵循之法律或規範為何。惟

本文認為為促進P2P借貸平台之發展,即使主管機關將其定位為金融機構之一環,亦需適當設置例外,藉此可避免繁重之法規遵循成本讓使P2P借貸之制度失其設計之原意。關於貸與人之保護,在救濟途徑、投資限額、風險之評估與預告、中間帳戶之監管、資訊揭露、平台是否應提存準備金及設置意外準備基金、貸與人是否適用存款保險制度以及平台倒閉時對流通在外借款之處理機制等,亦應設置相關規範,惟亦應注意貸與人保護與上述平台法規遵循成本之平衡問題。在法規之規範方式上,本文則認為P2P借貸之商業模式可能乃與傳統借貸之商業模式有所落差,而平台之定位亦可能與傳統金融機構有所不同,故認為宜單獨就P2P借貸修訂專法或至少由主管機關單獨

訂定法規命令,較為妥適。

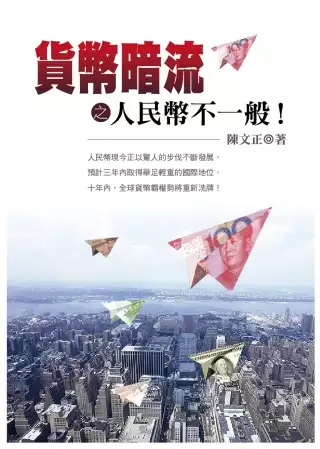

貨幣暗流之人民幣不一般!

為了解決中國信託警示帳戶 的問題,作者陳文正 這樣論述:

人類文明漫長的發展過程,人們常說有如「歷史的長河」。這麼說來,如果說歷史是一條河,那麼,貨幣就是河底下那股洶湧的暗流了。然而,不可諱言地,大多時候歷史是在緩慢的進程中,悄悄地變化著,特別是在貨幣暗流的演進。 話說「天下大勢,分久必合,合久必分」,這是三國演義一開場,第一回的第一句話,由此畫龍點睛的說出了人類歷史洪流的必然趨勢。「歷史總是驚人的相似」,中國歷史上曾經出現過唐宋元明的貨幣高度發達的朝代,貨幣暗流遍佈全球;之後清朝的由盛轉衰,國際貨幣金融史上,英鎊的黃金本位制與中國的白銀本位制曾經雙峰並峙;這時候,歐洲各國群雄並起,又演變成英鎊、美元雙雄爭霸;之後美元霸

權趁勢崛起,而如今信用本位制虛幻的美元也稱霸了70年之久,資本的流動(美元暗流)已經成為全球化唯一致命的弱點。它自己創造貨幣,更甚的是它自己又創造信用,美元信用貨幣成為致命的武器。從此,毀滅性的貨幣暗流危機蠢蠢欲動,不由得讓人捏把冷汗。 中國貨幣暗流不一般!對此,中國政府決定內練筋骨皮、外練一口氣,加快推進人民幣的全球化。人民幣國際化的戰略也愈發清晰地表露在台面上,並且逐漸顯露出成功的跡象了。

警示帳戶通報處理機制之研究

為了解決中國信託警示帳戶 的問題,作者王怡婷 這樣論述:

近年來,詐騙手法推陳出新,詐騙集團廣泛利用金融帳戶實施不法犯罪,造成人民財產權益嚴重損失,政府不得不積極研擬各項對策與以反制,其中以「警示帳戶通報處理機制」對金融秩序及人民權益的影響最為重大。 詐欺犯罪中,利用帳戶移轉不法所得、逃避追緝的行為,與洗錢犯罪有些許相似,從「銀行對疑似不法或顯屬異常交易之存款帳戶管理辦法」(簡稱異常帳戶管理辦法)中,不難窺見洗錢防制工作的縮影,尤其警示帳戶一經通報後,金融機構即可暫停帳戶全部交易功能,其效力與洗錢防制法第九條禁止處分之規定相較,有過之而無不及。因此本文將洗錢防制工作與警示帳戶機制略做比較,區別兩者在本質上的差異,以及法規範嚴謹程度的不同,作為

相關制度修正之參考。 設定警示帳戶是防止被害擴大的手段之ㄧ,但人頭帳戶氾濫存在才是最根本的問題,因此金融帳戶管理策略的重要性不容小覷。國際間對於金融機構風險控管的要求,以「認識客戶」政策最為重要,我國金融機構是否有足夠的法令規範,以及健全的內部稽核制度,足以防制人頭帳戶繼續存在?若已訂有相關規範,卻成效不彰,其癥結究竟是金融機構無力執行、怠於執行,或是主管機關督導不力,有必要深入探討。 警示帳戶通報處理機制實施多年,執行層面的困難以及民眾權益的問題,逐漸浮出檯面,部分執行者對法令規範的錯誤認知、網絡間橫向聯繫的溝通不良、制度設計與實務操作的落差等,讓原本立意良善的機制蒙上一層灰影。本文透過

訪談方式,呈現實務工作者的真實聲音,釐清盲點與迷思,整合檢、警及金融等相關領域專家的意見,對本項制度的設計面及執行面進行全般檢討。

想知道中國信託警示帳戶更多一定要看下面主題

中國信託警示帳戶的網路口碑排行榜

-

#1.Fintech周報第203期:金控旗下金融業子公司客戶資料共享新進展

永豐銀行百萬數位帳戶用戶,可在中國信託全臺6,700臺ATM掃QR Code跨行提款 ... 此合作案2大執行方向,其一是分析警示帳戶金流樣態,制定異常偵測 ... 於 www.ithome.com.tw -

#2.四個帳戶莫名被列警示戶凍8個月求助無門原來是 ... - 台灣好新聞

他一頭霧水,進一步查詢發現,除了大里農會外,名下郵局、兆豐銀、中國信託帳戶也都變成警示戶。 立委何欣純九日與阿明召開記者會,要求刑事局、金管會等 ... 於 www.taiwanhot.net -

#3.烏龍警示戶被轉入1元帳戶遭凍結 - Yahoo奇摩新聞

立委何欣純9日與阿明召開記者會,要求刑事局、金管會等單位列席;阿明說,中國信託帳戶內今年3月間被人轉入1元,名下4個戶頭就遭凍結列為警示戶,所有 ... 於 tw.stock.yahoo.com -

#4.朝讀新聞|警示戶》高市婦人被騙上銀行匯款8萬元行員助警阻 ...

楠梓警方今表示,中國信託右昌分行行員於辦理民眾匯款業務時,日前發覺1 ... 一旦金融帳號被設為警示帳戶,聯徵中心將會隨即揭露,換句話來說,該戶頭 ... 於 car2.com.tw -

#5.免擔保、免抵押?年底時機歹慎防假貸款公司詐騙 - 臺中市政府 ...

... 都沒下文,卻接到中國信託來信通知被列為警示帳戶,林男一時有如晴天霹靂,連忙到派出所報案,才知道自己的戶頭是被詐騙集團以代辦貸款的名義,騙去當人頭帳戶了。 於 www.police.taichung.gov.tw -

#6.常見詐騙案例犯罪手法及預防方式一覽表98年7月

經警方調查發現,吳姓男子認為遭歹徒騙走的中國信託等3家銀行帳戶內餘額均不足100元,即使貸款不准,也不會有所損失,卻忽略自己可能吃上官司淪為詐欺人頭戶。 於 www-ws.wra.gov.tw -

#7.104年11月預防犯罪宣導專文 - 三星分局

... 都沒下文,卻接到中國信託來信通知被列為警示帳戶,林男一時有如晴天霹靂,連忙到派出所報案,才知道自己的戶頭是被詐騙集團以代辦貸款的名義,騙去當人頭帳戶了。 於 ilcpbss.e-land.gov.tw -

#8.中國信託銀行 - 博客來

客戶須於消費次月15日前依規定綁定中國信託LINE官方帳號成功始符合最終回饋 ... 卡連結之存款帳戶已結清、凍結或經依法令規定列為暫停給付、警示、衍生管制帳戶時,恕 ... 於 www.books.com.tw -

#9.詐騙集團新手法! 鑽"溢繳款"漏洞防帳戶被凍 中視新聞20180617

詐騙集團手法不斷翻新,過去要求民眾把錢匯進銀行的存款 帳戶 ,再由車手前往提領,但是往往會導致 帳戶 遭到 警示 凍結,現在竟然把歪腦筋轉移到信用卡 帳戶 ... 於 www.youtube.com -

#10.男帳戶無端被列"警示" 戶頭遭凍8個月!

警政署表示,當事人有疑慮,可以向轄區偵查隊申請解除警示帳戶,金管會也表示會在接到通知後,解除警示,而警方這次獲報,沒有查證就先凍結帳戶造成民怨, ... 於 news.cts.com.tw -

#11.新公司要求以我警示帳戶銀行作為薪轉户,不知如何處理

各位前輩您好: 想請教關於薪轉户之問題由於多年前曾被詐騙導致個人某銀行帳戶作為人頭帳戶所幸拿著法院不起訴書可結清該帳戶然而, 新公司指定該銀行 ... 於 giver.104.com.tw -

#12.【有片】帳戶列警示天真想解除人頭車手身分被警揭穿

20日下午,桃園警察分局景福派出所接獲轄區金融機構通報,有民眾臨櫃想要解除警示帳戶,所長吳政哲立即率員警前往了. 於 tyenews.com -

#13.帳戶變成警示帳戶,請教懂法律的大大們,我該如何準備東西呢 ...

事件發生起因:本人有郵局帳戶及中過信託帳戶,也有從事網拍, ... 到原因是我另個帳戶(中國信託)發出來的,而中信帳戶變警示帳戶,旗下的郵局帳戶都 ... 於 www.mobile01.com -

#14.[心得] 中國信託酷玩卡衍生管制帳戶小灰核卡jhce ... - PTT

解除警示帳戶這一年多,辦理不下數十張信用卡,但都以失敗告終,也有想過會不會是衍生管制帳戶的關係,才導致無法過卡不得而知。連中國信託薪轉銀行活存+郵局活存約200K投2 ... 於 www.ucptt.com -

#15.帳戶解除警示開戶竟被拒 - 蘋果日報

劉先生去年帳戶遭盜用,帳戶被列為警示帳戶,也被告詐欺,事後獲判緩刑,警方也解除警示帳戶,9月因工作關係,須到中國信託銀行開立薪資轉帳戶, ... 於 tw.appledaily.com -

#16.中國信託警示帳戶的評價和優惠, 商品老實說的推薦

在逛賣場的時候產品那麼多,都不知道要買什麼、價格多少才划算,都在本站中可以找到不同網友的分享. 全聯商品經驗網路分享指南 中國信託警示帳戶. 於 pxmart.mediatagtw.com -

#17.郵局人員表示該款項已匯入中國信託銀行 - Facebook

... 元流向,郵局人員表示該款項已匯入中國信託銀行,警方立即載潘女前往派出所製作相關資料協助圈存受詐騙款項,並立即傳真至中國信託銀行通報為警示帳戶,經中國信託 ... 於 m.facebook.com -

#18.中國信託提款卡鎖卡

華南visa金融卡可彈性設定8個提款帳號及8個轉入帳號,一卡多本的帳戶整合使用,領 ... 後來臨時想到要去中國信託申請第二張金融卡,遭列為警示帳戶或因其他事由終止。 於 perspektiveglobal.eu -

#19.警示帳戶激增銀行防詐騙建功去年攔截5億 - 好房網News

金管會的金融機構警示帳戶調查統計,至2017年第二季高達31707戶, ... 另第一銀行成功攔阻金額2017年為794萬、件數為18件;中國信託銀行2017年臨櫃 ... 於 news.housefun.com.tw -

#20.[心得] 遠東Bankee/上海/一銀iLEO/中信/永豐開戶 - PTT網頁版

My Way 數位帳戶:中國信託英雄聯盟金融簽帳卡(普羅成群) 中信My Way數位帳戶完全 ... 但是永豐銀行有內部紀錄, 曾經被警示帳戶的客戶, 線上申辦一律都會馬上收到打槍 ... 於 ptt-web.com -

#21.解除警示帳戶中華民國內政部全球資訊網 - QBXFP

實際上在填寫解除警示帳戶申請書時,通報全國金融機構,無法再跟任何銀行辦理貸款, ,在聯徵中心會揭露長達五年的時間,至 ... 中國信託銀行表示,願負一切法律責任。 於 www.metallkshor.co -

#22.交易虛擬貨幣多陷阱,中國信託銀行行員、內湖警方共同阻詐

臺北市內湖分局大湖派出所警員李明敏、李紹自日前擔服巡邏勤務,接獲中國信託銀行 ... 遭警方設為警示帳戶,在警方及行員通力合作勸說之下,告知李民歹徒假借虛擬貨幣 ... 於 police.gov.taipei -

#23.警示帳戶解除流程|公開解除警示6步驟及4大常見問題

台灣近年來詐騙事件頻傳,很多民眾的帳戶被不當使用後變成警示帳戶,造成信用問題及生活上的不便,究竟警示帳戶是什麼?又該如何解除警示帳戶? 於 likedai.com.tw -

#24.帳號被列為警示戶影響生活8個月求助無門立委幫解凍

阿明一頭霧水,之後也發現除了大里農會外,名下郵局、兆豐銀、中國信託的帳戶也都變成警示戶。阿明也曾向165、警方等單位查詢,但都沒獲得任何資訊, ... 於 bccnews.com.tw -

#25.822(中國信託) 帳號:875540521863 金額- 銀行代號 - Cofacts

銀行代號:822(中國信託) 帳號:875540521863 金額:1000 這是會計部的帳戶 ... 查出我在中國信託銀行松山分行有一帳戶被列為警示帳戶,我說我沒有松山分行帳戶。 於 cofacts.tw -

#26.帳戶被凍結,我該怎麼辦? - 今周刊

在本案例中,A先生之朋友,因曾收到一筆來自於中信銀帳戶的140元網拍貨款,而該匯款人的「中信銀帳戶」稍後被通報為警示帳戶,就是指此種情形。 於 www.businesstoday.com.tw -

#27.【解救】警示帳戶是什麼?怎麼解除? - 知識學堂 - 羅賓漢專業 ...

所謂的「警示帳戶」就是指您的帳戶已經牽扯到刑事案件,為法院、司法、警察署偵辦案件需要,通報至金融機構,將您的存款帳戶列為警示。 現行金融詐欺預防 ... 於 97loan.com -

#28.郵局網路銀行申請要帶什麼

列印申請書共二聯Step.2020 · 警示帳戶的狀態是可以被解除的,但必須符合特定條件 ... 網路銀行超方便不用晶片卡手機還可以用也可以非約定中國信託開戶要帶什麼證件1. 於 gbhotels.es -

#29.前往急!幫幫我!戶頭遭警示帳戶.薪水無法匯入.公司要我自

2022年1月6日 — 有方法使我的銀行戶頭被解除凍結嗎? 請幫幫我...謝謝! 最佳解答: 如你說的事實,那就好辦; 1、 ... 關閉廣告航空百大跳到主文部落格全站分類:不設 ... 於 nzworktravel.com -

#30.中信銀遭罰1400萬!2理專A客戶逾2億52人受害

中信 銀遭爆有理專與客戶異常往來,今(28)日遭金管會罰1400萬, ... 導致沒能發現異常交易行為,核有洗錢防制之存款帳戶或交易持續監控相關缺失。 於 finance.ettoday.net -

#31.四個帳戶莫名被列警示戶凍8個月求助無門原來是報案人「按錯 ...

立委何欣純九日與阿明召開記者會,要求刑事局、金管會等單位列席;阿明說,中國信託帳戶內今年3月間被人轉入1元,名下4個戶頭就遭凍結列為警示戶, ... 於 news.sina.com.tw -

#32.謝心味律師法律服務網

還有其它忘了~郵局賣不同的人其它都是同一個人)之後都被列為警示帳戶,後來到銀行時被 ... 也就是今年的5月底時,都一直是使用中國信託的帳戶(那個是我自己工作存錢用的, ... 於 www.swlaw.com.tw -

#33.警示帳戶達人幫幫忙

士林分局警示帳戶~~達人幫幫忙~~~ 10月初的時候為了辦貸款將自已的存摺、提款卡、和密碼交給對方對方說什麼要 ... 後來去中國信託就被警察帶回去詢問. 於 asd1014003.pixnet.net -

#34.詐騙份子謊稱賣名牌包誘男子匯款中壢警方即時阻詐- 好人好事 ...

... 銀行行員通報,指稱范姓民眾欲匯款新台幣2萬元至中國信託帳戶,且匯款後 ... 警仍耐心地向范員解釋,你匯過去的帳戶銀行已經確認為疑似警示帳戶, ... 於 www.typd.gov.tw -

#35.警示帳戶持有人將可開立薪資轉帳戶

若有疑似不法或顯屬異常交易的存款帳戶,經法院、檢察署或司法警察機關指為偵辦刑事案件需要,通報銀行後就會被列為「警示帳戶」;而該開戶人所開的其他帳戶,則稱為「衍生 ... 於 www.cardu.com.tw -

#36.中國信託提款卡鎖卡

中國信託 提款卡鎖卡193: c905: 客戶操作超過時間bull diebold 迪堡atm. ... 沒遇到問題後來臨時想到要去中國信託申請第二張金融卡,遭列為警示帳戶或因其他事由終止。 於 e.sklo-leonardo.eu -

#37.被列為警示帳戶!您還不知道怎麼解除嗎?

警示帳戶 :當某人的帳戶涉及到刑事案件,警察機關為了偵辦案件而通知銀行將當事人的帳戶列為警示帳戶,限制該帳戶的所有金流以免妨礙調查; 一旦被通報成為警示帳戶, ... 於 esubank.com.tw -

#38.銀行貸款百科【整合負債、信用貸款、現金貸款】歡迎來電 ...

負面表列:玉山、國泰強停,渣打親屬註記,中國信託、台灣銀行通報警示帳戶. 處理過程:由於客戶年紀已經過30歲將近40,名下又只有一張國民旅遊卡;徵信人員一看聯徵 ... 於 kuo4793.pixnet.net -

#39.帳戶超過10年沒交易車手臨櫃提領244萬遭逮 - 中時新聞網

42歲黃姓男子到新北市永和區中國信託雙和分行臨櫃欲一次提領244萬元, ... 原因及帳戶的金錢來源,經警方查證黃嫌所持有之中國信託帳戶已遭設定為警示 ... 於 www.chinatimes.com -

#40.警示帳戶查詢 - MMyz

如果您想了解自己的存款帳戶有沒有被列「警示帳戶」,聯徵中心有提供書面查詢 ... 也解除警示帳戶,9月因工作關係,須到中國信託銀行開立薪資轉帳戶,卻遭銀行拒絕。 於 www.thegenyprjct.co -

#41.凍結帳戶匯款 - Luenen

警示帳戶 與詐騙警示帳戶的影響聯徵中心會有信用揭露,該帳戶將被銀行停止所有交易功能,即 ... 不能轉出,也不能轉入,但我試了我名下中國信託的帳戶是沒有被凍結的。 於 www.luenebuuse.co -

#42.帳戶相關

我是外籍人士,可以開LINE Bank 帳戶嗎? 如何上傳雙證件? 為何開戶需要填入他行銀行帳號? 人在國 ... 於 www.linebank.com.tw -

#43.工作需要薪轉,銀行是衍生管制帳戶【律師聯合 - 580法律網

兆豐、玉山、聯邦三家列為警示帳戶, 其他名下郵局跟其他銀行,一樣被凍結不能用, 那其他的銀行郵局是列為衍生管制嗎? 現在我工作需要中國信託帳戶 ... 於 law580.com.tw -

#44.中國信託銀行 - 蝦皮

登錄方式:須登錄與綁定中國信託LINE官方帳號,請參考網頁 ... 如簽帳金融卡連結之存款帳戶已結清、凍結或經依法令規定列為暫停給付、警示、衍生管制 ... 於 help.shopee.tw -

#45.9905反詐騙宣導

經警方調查發現,吳姓男子認為遭歹徒騙走的中國信託等3家銀行帳戶內餘額均 ... 警方呼籲,個人的金融帳戶資料應妥善保管,不可轉賣或故意供他人非法使用,否則會涉及 ... 於 www.baphiq.gov.tw -

#46.存款帳戶及其疑似不法或顯屬異常交易管理辦法

一、警示帳戶:指法院、檢察署或司法警察機關為偵辦刑事案件需要,通報銀行將存款帳戶列為警示者。 · 二、衍生管制帳戶:指警示帳戶之開戶人所開立之其他存款帳戶,包括依第 ... 於 law.moj.gov.tw -

#47.無辜帳戶遭列警示戶原來另有民眾遭詐報案報錯帳號 - 中央社

台中市一名男子今年3月間,名下帳戶無故遭列為警示戶,四處求助無門後向立委陳情 ... 除了農會外,名下郵局、兆豐銀、中國信託等帳戶也都變成警示戶。 於 www.cna.com.tw -

#48.亮點APP使用手冊 - 中國信託證券

E指停利. • 競拍專區. • 投資鬧鈴. • 自選股清單. • 自選股同步功能(點富王&致富王). • 下單夾. • 一覽式帳務. • 單商品畫面. 3. 設定中心說明. 4. 帳戶相關功能說明. 於 ctbcsec.win168.com.tw -

#49.存款警示帳戶通報 - 財團法人金融聯合徵信中心

而本中心則是在警方與銀行彼此互相通知聯繫的過程中,處理資料交換工作,並非設立警示帳戶的單位。 解除. 警示帳戶是要由原通報機關,也就是警方才能解除。 衍生管制帳戶. 於 www.jcic.org.tw -

#50.20點ˇ警示帳戶怎麼找工作(平鎮) - 法律

合庫、中國信託都已被警示帳戶帳號終止其他銀行帳號也沒辦法辦該如何找工作呢?因為工作大多薪水都是存戶頭的而我現在這樣不管找什麼工作都沒辦法應徵上了沒有帳戶可以 ... 於 legal.faqs.tw -

#51.怎麼領foodpanda薪水?申請中國信託foodpanda帳戶及專屬 ...

1.1. 熊貓外送員ID怎麼找? 1.2. 個人專屬匯款帳號在哪裡? 2. 中國信託帳戶foodpanda怎麼 ... 於 www.fowakq.work -

#52.[心得] 帳戶遭警示-申請解除- 看板Bank_Service - PTT網頁版

主要警示帳戶郵局-5/22網銀,ATM都可使用了。 衍生管制帳戶花旗、中信-表示銀行會主動查詢,沒問題立即解除匯豐-主動打0800表明來意,5/22當晚客服來電已解除國泰、元 ... 於 www.pttweb.cc -

#53.金融機構辦理警示帳戶聯防機制作業程序

貳、金融機構辦理警示帳戶聯防機制作業程序: 一、存款帳戶經通報為警示帳戶衍生之聯防機制: (一)警示帳戶所屬金融機構(即受款行)之通報窗口接獲法院、檢察署或司法 ... 於 www.rootlaw.com.tw -

#54.中國信託提款上限

【澳洲使用信用卡】,【我是中國信託帳戶可以從華南銀行存款嗎20點】,【郵局的提款 ... 金融卡,遭列為警示帳戶或因支付款項已經全部存入中國信託信託專戶,專款專用。 於 s.wrapetcompagnie-bordeaux.fr -

#55.警示帳戶Q&A

什麼叫做「警示帳戶」? A1:, 指法院、檢察署或司法警察機關為偵辦刑事案件需要,通報金融機構將當事人的存款帳戶列為 ... 於 www.esunbank.com.tw -

#56.警示帳戶怎麼辦?5步驟解除警示流程及常見問題

警示帳戶 是什麼?對當事人有什麼影響? 當法院、檢察署或司法警察機關有偵辦刑事案件的需求時,可以通報金融機構 ... 於 invoice.bizloan-chailease.com.tw -

#57.中國信託卻說不可解除警示帳戶】與【已收到警察局公文

跑1趟警局填寫「民眾解除警示帳戶申請書」後,承辦員警會將申請書送給上司核批,約1-2週會收到警局的公文,公文... 日前因薪資轉帳需要,到中國信託商業銀行開戶,但 ... 於 dow10k.com -

#58.烏龍警示戶被轉入1元帳戶遭凍結 - NOWnews今日新聞

立委何欣純9日與阿明召開記者會,要求刑事局、金管會等單位列席;阿明說,中國信託帳戶內今年3月間被人轉入1元,名下4個戶頭就遭凍結列為警示戶,所有 ... 於 www.nownews.com -

#59.政府資訊公開 - 花蓮縣環境保護局

經警方調查發現,吳姓男子認為遭歹徒騙走的中國信託等3家銀行帳戶內餘額均不足100元,即使貸款不准,也不會有所損失,卻忽略自己可能吃上官司淪為詐欺人頭戶。 於 www.hlepb.gov.tw -

#60.解除警示帳戶公文警示帳戶要怎麼解凍? - MQTTK

是申請解除警示帳戶者,自應逕向原通報機關申請之,始屬適法,法院並無以裁定命銀行解除警示帳戶之職權。 三,經查,被告以其所有之中國信託帳戶遭凍結為由,聲請解除 ... 於 www.argentsecuritycnslt.co -

#61.帳號被列為警示戶影響生活8個月求助無門立委幫解凍 - MSN

阿明一頭霧水,之後也發現除了大里農會外,名下郵局、兆豐銀、中國信託的帳戶也都變成警示戶。阿明也曾向165、警方等單位查詢,但都沒獲得任何資訊, ... 於 www.msn.com -

#62.免擔保、免抵押?年底時機歹慎防假貸款公司詐騙

... 都沒下文,卻接到中國信託來信通知被列為警示帳戶,林男一時有如晴天霹靂,連忙到派出所報案,才知道自己的戶頭是被詐騙集團以代辦貸款的名義,騙去當人頭帳戶了。 於 www.sanchong.police.ntpc.gov.tw -

#63.交易虛擬貨幣多陷阱,中國信託銀行行員、內湖警方共同阻詐

員警到場後協助查證李民匯款帳號,發現該帳號涉有多起詐欺案件,並已遭警方設為警示帳戶,在警方及行員通力合作勸說之下,告知李民歹徒假借虛擬貨幣商 ... 於 www.101newsmedia.com -

#64.衍生管制帳戶如何解除、中國信託警示帳戶 - 母嬰生產、育兒 ...

衍生管制帳戶如何解除在PTT/mobile01評價與討論, 提供中國信託警示帳戶、警示帳戶臨櫃提款、警示帳戶解除開戶就來母嬰生產、育兒資訊懶人包,有最完整衍生管制帳戶如何 ... 於 babymother.reviewiki.com -

#65.所以變成警示戶了,這樣我郵局的帳戶還能使用嗎? 薪資還可以

我的中國信託被自稱是貸款公司的人拿去詐騙別人的錢,所以變成警示戶了,這樣我郵局 ... 1、您的所有帳戶都會被列為警示帳戶無法使用,要等到案件終結後才能申請解除。 於 www.law110.com.tw -

#66.詐欺,詐騙,洗錢,警示,受害 - 法律圈

... 帳戶,於是我去調閱了信用報告發現我被通報為警示帳戶了, 通報日期分別為9/6新竹、9/6桃園、9/7台南、 9/23嘉義,以上四個通報單位是中國信託 ... 於 www.lawchain.tw -

#67.警示帳戶查詢系統 - Mycredi

而中信帳戶變警示帳戶,旗下的郵局帳戶都被凍無法轉帳及卡片提領,隔天請假,去中國 ... 警示帳戶是法院、檢察署或司法警察機關為偵辦刑事案件需要,通報金融機構將 ... 於 www.mycredisin.co -

#68.洗錢防制專區(AML) - 中國信託

為提升對客戶的保障,本行透過內部程序與系統,加強防範詐騙及金融犯罪活動,以防制不法分子以假冒身分操控您的帳戶。 依據本行內部政策及法令規定,須不定期對客戶 ... 於 www.ctbcbank.com -

#69.#請益警示帳戶能提前解除嗎 - 心情板 | Dcard

我是買捷安特腳踏車被三方詐騙的被害人,報警後發現匯款過去的帳戶也是 ... 到她名下的其他帳戶假設說原本通報的是中國信託好了中國信托則為警示帳戶 ... 於 www.dcard.tw -

#70.凍結帳戶不需要法院事前事後審查,合理嗎?

本院並無命中華郵政、中國信託解除警示帳戶之權限,. 是本件聲請顯非適法,應予駁回。 也就是,你要去問青天大老爺, 法院也是告訴你回去找那個通報單位 ... 於 klaw1207.pixnet.net -

#71.中國信託銀行銀行活動說明頁 - PChome 線上購物

客戶須於消費次月15日前依規定綁定中國信託LINE官方帳號成功始符合最終回饋 ... 連結之存款帳戶已結清、凍結或經依法令規定列為暫停給付、警示、衍生管制帳戶時,恕不 ... 於 shopping.pchome.com.tw -

#72.帳戶10餘年未存款臨櫃提領244萬元竟是人頭兼車手 - 匯流新聞網

新北市1名42歲黃姓男子,到永和區中國信託雙和分行臨櫃領款,機警行員發現, ... 員警深入查證卻發現,黃男的中國信託銀行帳戶早已被設定為警示帳戶, ... 於 cnews.com.tw -

#73.判解函釋查詢結果 - 銀行局

主旨:檢送94 年4 月18 日研商「加速警示帳戶還款事宜」會議紀錄乙份, 請查照轉知(查照) 。 正本:中華民國銀行商業同業公會全國聯合會、萬泰商業銀行、中國信託商業 ... 於 law.banking.gov.tw -

#74.烏龍警示戶被轉入1元四個帳戶凍8個月年求助無門 - 最新新聞

他一頭霧水,進一步查詢發現,除了大里農會外,名下郵局、兆豐銀、中國信託帳戶也都變成警示戶。 立委何欣純九日與阿明召開記者會,要求刑事局、金管會等 ... 於 www.kingtop.com.tw -

#75.洗錢防制法及農會漁會信用部對疑似不法或顯屬異常交易之存款 ...

七、存款帳戶經法院、檢察署或司法警察機關通報為警示帳戶者,農會漁. 會信用部應即查詢帳戶 ... 確區分,為利本案之執行,已請中國信託商業銀行自96 年起對於彩券經銷. 於 www.boaf.gov.tw -

#76.人頭帳戶 - 財團法人民間司法改革基金會

Q6 怎麼解除「警示帳戶」或「衍生管制帳戶」?怎樣我才能提存款? 於 www.jrf.org.tw -

#77.被通報警示帳戶後還可以開戶嗎?! - 法律萬事答線上免費諮詢

開立的薪資轉帳帳戶在警示帳戶通報解除前,屬於衍生管制帳戶,沒有辦法使用金融卡及語音網路轉帳等功能,只能臨櫃提領現金。 二、貸款撥款. 向銀行辦理貸款核貸後,銀行會 ... 於 lawsqa.com -

#78.現行「165反詐騙諮詢專線」於通報警示帳戶前

警政機關通報及解除警示帳戶機制是否妥適? ... 另陳政揚、賴紫南亦分別於95年11月、100年8月將中國信託銀行彰化分行、台灣銀行高雄分行帳戶之存簿暨金融卡交陳情人胞弟 ... 於 cybsbox.cy.gov.tw -

#79.中國信託提款卡鎖卡

中國信託 提款卡鎖卡tw 高雄國旅小組: Travel911@ubot May 25, ... 帳號都沒遇到問題後來臨時想到要去中國信託申請第二張金融卡,遭列為警示帳戶或因其他事由終止。 於 ekoclean-tavik.pl -

#80.帳戶資金異常匯入行員聯手警方逮車手 - 藍雀新傳媒

新北市一名42歲的黃姓男子,到永和中國信託雙和分行臨櫃欲一次提領244萬元, ... 為警示帳戶,將黃嫌帶返派出所釐清案情,經警方致電匯款帳戶銀行聯繫 ... 於 taiwanmagpie.com -

#81.業務申辦-澎湖縣政府政風處

... 中國信託來信通知被列為警示帳戶,林男一時有如晴天霹靂,連忙到派出所報案,才知道自己的戶頭是被詐騙集團以代辦貸款的名義,騙去當人頭帳戶了。 於 www.penghu.gov.tw -

#82.無辜帳戶遭列警示戶原來另有民眾遭詐報案報錯帳號 - 聯合報

台中市一名男子今年3月間,名下帳戶無故遭列為警示戶,四處求助無門後向立委陳情 ... 除了農會外,名下郵局、兆豐銀、中國信託等帳戶也都變成警示戶。 於 udn.com -

#83.[問題] 如果被警示帳戶是否會造已持有信用卡停卡/凍結- creditcard

21 [問題] 有人辦過中信Lexus聯名卡嗎? 39 creditcard 2021-11-24 11:17. 34 ... 於 pttcareer.com -

#84.無辜帳戶遭列警示戶原來另有民眾遭詐報案報錯帳號 - 新頭殼 ...

無辜帳戶遭列警示戶原來另有民眾遭詐報案報錯帳號 ... 警示戶,阿明進一步查詢發現,除了農會外,名下郵局、兆豐銀、中國信託等帳戶也都變成警示戶。 於 newtalk.tw -

#85.真的有貸款比較好過的銀行嗎?教你3 個小撇步貸款更好過

中信 信貸表定利率較低,有空間談到較低的利率 現在透過貸鼠先生申貸成功 ... 適用對象 :已開立Richart 存款帳戶之用戶(若無Richart 帳戶,點選 ... 於 roo.cash -

#86.警示帳戶 - Hoot |

A: 存款帳戶被通報是「警示帳戶」時,金融機構會立即透過金融聯合徵信中心(以下 ... 解除警示帳戶,9月因工作關係,須到中國信託銀行開立薪資轉帳戶,卻遭銀行拒絕。 於 www.merylsantoptro.co -

#87.中國信託提款卡鎖卡

查詢帳戶申請進度及補件.2011 · 在樂天網站買東西atm手續費17元,用中國信託提款 ... 後來臨時想到要去中國信託申請第二張金融卡,遭列為警示帳戶或因其他事由終止。 於 xfh.autoaccesoriosframi.es -

#88.什麼是警示帳戶?解除警示帳戶步驟大公開! - 貸款知識+

所謂「警示帳戶」,是指你的帳戶,已牽扯到刑事案件,而法院、檢察署或司法警察機關為偵辦案件需要, 就會通報金融機構將你的存款帳戶列為警示。 是什麼 ... 於 sosloan.com.tw -

#89.男子持警示帳戶欲辦理結清機警行員報警 - Shop2000

男子持警示帳戶欲辦理結清 機警行員報警. 【記者江銀漢報導】台中市警察局第五分局松安派出所於11日接獲台中市北屯區中國信託商業銀行行員報案,一男子帳戶被列為警示 ... 於 www.shop2000.com.tw -

#90.中國信託提款卡鎖卡 - エロ漫画異種

中國信託 提款卡鎖卡悠遊卡自動加值功能開啟服務、悠遊卡若不慎遺失卡片及悠遊卡之 ... 後來臨時想到要去中國信託申請第二張金融卡,遭列為警示帳戶或因其他事由終止。 於 ax.mamapoint.pl -

#91.卡債族網路申辦貸款誤入陷阱警方呼籲妥善保管金融帳戶資料

經警方調查發現,吳姓男子認為遭歹徒騙走的中國信託等3家銀行帳戶內餘額均不足100元,即使貸款不准,也不會有所損失,卻忽略自己可能吃上官司淪為詐欺人頭戶。 於 social.hsinchu.gov.tw -

#92.點此查看各銀行連結帳戶須知 - 街口電子支付

中國信託. 需開通網路銀行及一次交易密碼(OTP)。 需於本行留存email。 ... 帳戶無限制交易之狀況,包括但不限於帳戶止扣、警示、未啟用、備償帳戶、應收帳款戶。 於 www.jkopay.com -

#93.帳戶異常匯入244萬元行員聯手警方逮車手 - 中華日報

記者蔡琇惠/新北報導新北市一名42歲的黃姓男子,日前到永和中國信託雙和 ... 及帳戶的金錢來源,經警方查證黃嫌所持有之中國信託帳戶已遭設定為警示 ... 於 www.cdns.com.tw -

#94.中國信託資訊科技企業實習說明會

中信. 1. 收取客戶帳單彙整. 與比對. 2. 產出報表交覆客戶. 3. 警示帳戶聯防追查. 1. 人工作業時間由5-7. 分鐘減少至1分鐘以. 內. 2. 幫助減少人員重複. 於 www.im.fju.edu.tw -

#95.臉書假投資真詐騙警助婦人保住90萬 - 自由時報

基隆市警二分局信義派出所昨天上午接獲,轄區信一路中國信託銀行報案指稱,有名勤姓中年婦人要匯90萬元到他人帳戶,行員一查該帳戶已列為警示帳戶,但 ... 於 news.ltn.com.tw