基金種類的問題,我們搜遍了碩博士論文和台灣出版的書籍,推薦銀行螺絲釘寫的 指數投資:指數型基金完全指南,買對ETF讓懶人也能定投10年賺10倍 和《Smart智富》真‧投資研究室的 人人都能學會投資基金(全圖解)都 可以從中找到所需的評價。

另外網站教育部運動發展基金辦理非屬亞奧運運動種類人才培育作業要點也說明:運動發展基金之用途,辦理奧林匹克運動會及亞洲運動會以外(以下簡. 稱非屬亞奧運)運動種類人才培育事項,特訂定本要點。 二、本要點所稱人才培育,指對參加下列運動 ...

這兩本書分別來自一心文化 和Smart智富所出版 。

國立彰化師範大學 會計學系企業高階管理碩士在職專班 吳明政所指導 蔡叔君的 利率變動下之資產配置策略研究 -以國內共同基金為例 (2021),提出基金種類關鍵因素是什麼,來自於平衡型基金、股票型基金、債券型基金、聯準會利率、資產配置。

而第二篇論文環球科技大學 企業管理系中小企業經營策略管理碩士班 杜健忠、林思賢所指導 黃柏淳的 企業社會責任、股市動能與月份效應之研究-以富邦公司治理ETF、元大臺灣ESG永續ETF成分股為例 (2021),提出因為有 公司治理、永續發展、動能效應、月份效應的重點而找出了 基金種類的解答。

最後網站鋒裕匯理投信: Amundi | Asset Management | Taiwan則補充:此等級分類係基於一般市場狀況反映市場價格波動風險,無法涵蓋所有風險,不宜作為投資唯一依據,投資人仍應注意所投資基金個別的風險,斟酌個人之風險承擔能力及資金之可 ...

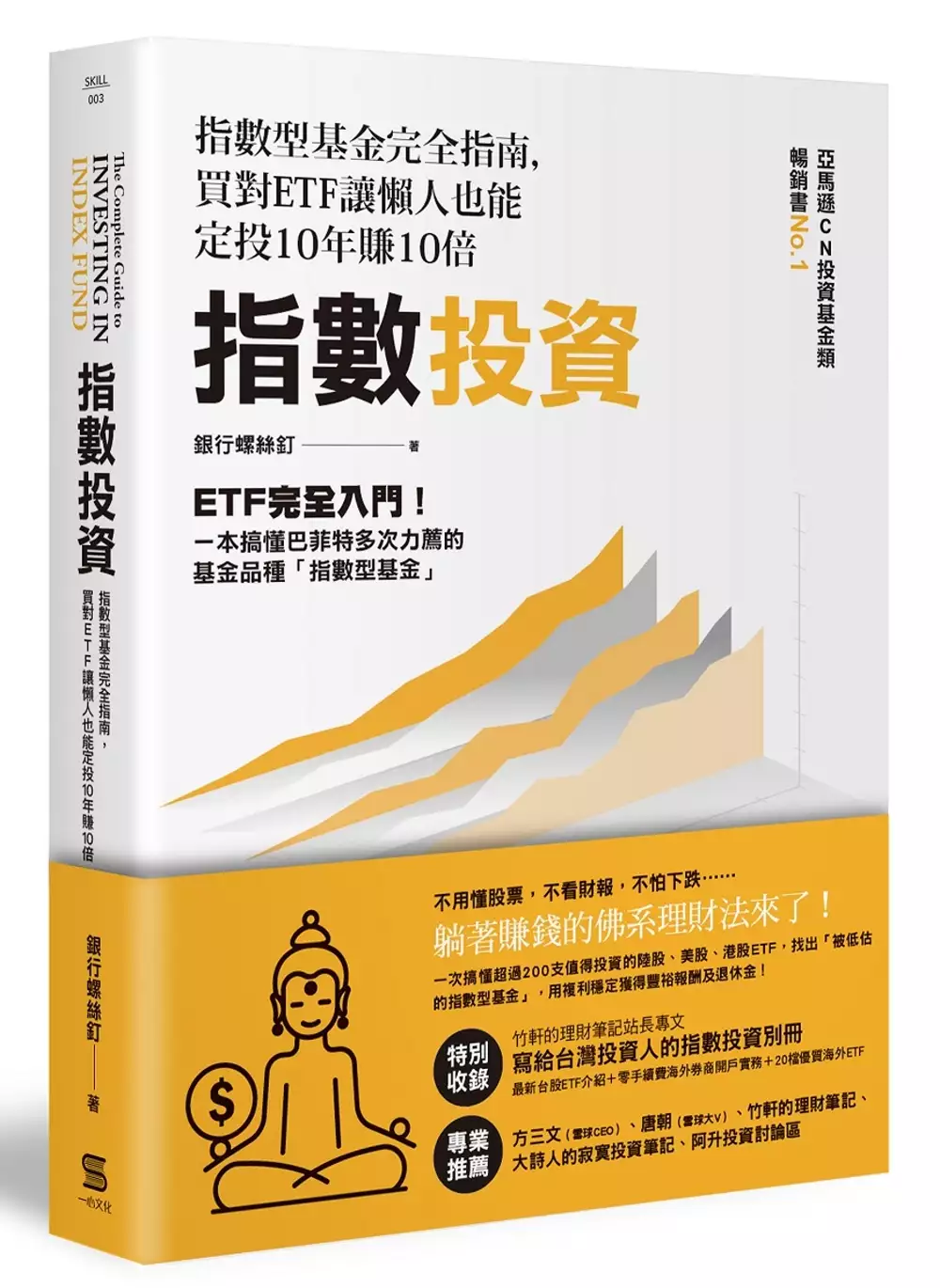

指數投資:指數型基金完全指南,買對ETF讓懶人也能定投10年賺10倍

為了解決基金種類 的問題,作者銀行螺絲釘 這樣論述:

長據亞馬遜CN基金類排行榜No.1暢銷書,電子書加實體書銷量突破10萬冊 巴菲特多次力薦的基金種類「指數型基金」,是現在最受投資人力捧的佛系投資法 詳解陸股、港股、美股、台股最主流的200多支指數型基金,找出被市場低估的指數型基金,構建長期投資策略 作者銀行螺絲釘在指數型基金領域擁有幾十萬粉絲,回答過三十多萬個關於指數型基金的疑難雜症 雪球網站創始人方三文、雪球大V唐朝、竹軒的理財筆記站長、大詩人的寂寞投資筆記站長、阿升投資討論區版主 聯合專業推薦 台灣版新增:《寫給台灣投資人的指數投資別冊》最新台股ETF介紹+零手續費海外券商開戶實務+20多檔

優質海外ETF(作者:竹軒的理財筆記站長) 每年只花少許時間,就能跑贏通膨,並打敗70%以上的市場參與者,真的有這樣的好事嗎? 答案是肯定的,那就是定投指數型基金。 股神巴菲特說「透過定期投資指數型基金,一個什麼都不懂的業餘投資者竟然往往能夠戰勝大部分專業投資者」;另一位投資天才彼得・林區也說過,大部分投資者投資指數型基金會更好些。指數型基金是一種新型的投資工具,每年持續有越來越多的投資者和資產管理人進入。一般的基金是依賴於基金經理的投資能力,而指數型基金追蹤指數,對基金經理沒有什麼依賴。每個指數型基金會同時投資幾十支甚至上百支股票,可以最大化分散投資者的非市場風險。而且在所有

同類基金中,指數型基金的費率也是最低的。投資者透過指數型基金就可以低成本、有效地跟蹤指數,可以獲得跟指數所代表市場一樣的收益。 本書作者銀行螺絲釘,專注於低估值指數型基金投資,系統性地講解各類指數型基金,以及投資指數型基金的有效策略,教你「買什麼,怎麼買;賣什麼,怎麼賣」。針對不同需求,設計出三種投資模式:養老定投計劃、上班族加薪計划、子女教育定投計畫,全面介紹如何通過投資指數型基金,穩賺!不管你是投資小白,還是進入股市廝殺多年也沒找到可靠的、可複製的獲利路徑的投資者,閱讀本書,就可以笑看股市風雲,靜待財富增長了。 指數投資實例:普通人也能輕鬆賺得充足退休金 一個最普通的香港

上班族,假如1964年18歲開始工作,每年拿出收入的20%投資恆生指數型基金,那每年投入的金額會從500多港幣慢慢增長到2萬多元。如果他2014年68歲退休,就可以擁有1,576 萬元的資產。而他每年定投的本金總共只有65萬元而已!僅僅是年復一年的定投,累積定投 65 萬元,退休時就會有1,500多萬港幣的資產,而且無須高深技巧,這就是定投指數型基金的威力! 好評推薦 常有年輕人問我關於投資理財的秘訣,它其實有非常多的流派與方法,各有成效。僅有的共識,或許是每個人都該盡早建立起投資理財的意識。這本書講的是指數型基金的投資指南,對於一個新手而言,是可以嘗試的入門之選。——吳曉波 著名財經

作家 這是一本關於指數型基金投資的大百科全書,貼合國情,通俗易懂。——那一水的魚 《理財不用懂太多》作者 指數型基金是一個針對普通大眾的很好的理財工具,銀行螺絲釘用樸實的語言,給讀者娓娓道來了一個普通人的理財之道。無論是作者總結的指數型基金的三大好處,還是各種寬基指數和行業指數的介紹,都是非常值得一讀的。 ——持有封基 《十年十倍》作者 銀行螺絲釘的這本書,以輕鬆愉快、娓娓道來的筆調,告訴你投資指數型基金的奧秘。哪怕你完全是個對指數型基金一無所知的投資小白,讀了這本書,說不定你很快會成為這方面的專家。——閒來一坐s話投資 雪球大V

基金種類進入發燒排行的影片

00:39 國民ETF超級比一比

03:46 葛蘭碧八大法則

06:34 輕鬆搞懂折溢價 投資ETF不買貴

08:02 ETF獲利大解密 小心投機踩地雷

09:14 基金種類好複雜 產業.區域怎麼挑?

12:09 後疫情時代 基金產業.種類怎麼挑

金探號更多【退休理財保險規劃】資訊:

https://www.youtube.com/playlist?list=PLR6ae-jPwkQLHL45GIIy2CtCW4tV5t6ks

#金探號理財 #金探號投資 #金探號小資賺錢術 #金探號退休理財規劃 主持人:王軍凱 楊智捷

電視首播頻道:非凡新聞台

每週六日晚上:22:00-23:00

利率變動下之資產配置策略研究 -以國內共同基金為例

為了解決基金種類 的問題,作者蔡叔君 這樣論述:

在經過長時間的低率環境後,一般民眾對於取得低利率的資金成本已漸趨習慣,然而經過此波全球疫情肆虐,導致在全球各國拼命印鈔票的寬鬆政策刺激經濟後該如何應對及了解利率對於市場金融商品和投資環境的影響。本研究以依據2021年12月底止SITCA「中華民國證券投資信託暨顧問商業同業公會」境內基金統計資料分析得知,台灣共核准41家總代理人,70家境內基金機構,1037檔境內基金,因此,選擇以境內基金為主要研究對象。本研究透過台灣經濟新報TEJ 進行資料來源收集,並以自2000年 1月1日開始將篩選出之研究標的進行淨值報酬分析,其中針對平衡型基金、債券型基金、股票型基金進行研究分析,將有效分析在美國聯準會

利率循環期間對研究對象產生的相關性。本研究首先分析各類型基金與美國聯準會利率之趨勢相關回歸係數,以及各類型基金之資產報酬率,進而再建立投資組合,繼而以淨值總報酬率來分析其績效。數據分析則是針對“債券型基金”,”平衡型基金”,”股票型基金”,此三類基金從西元2000年1月1日至西元2021年12月31日的相關淨值報酬率去做投資策略分析,並呈現相關結果。本研究將只採取從西元2000年營運至2021年12月31日之基金,進行樣本比較。根據數據分析的結果可知,不論是低風險的債券型基金,或是高風險的股票型基金,都無法超過自己根據聯準會利率所彈性配置的報酬率。由此得知,投資人針對商品作的調查作業與事後根據

市場資訊的操作比商品本身的價值來的重要。

人人都能學會投資基金(全圖解)

為了解決基金種類 的問題,作者《Smart智富》真‧投資研究室 這樣論述:

全彩步驟化圖解,讓你由投資門外漢輕鬆變身基金達人! 2大基金不敗投資策略全解析,教你小錢賺遍全世界! 本書重點精華: 「基金」一向是廣受推薦的投資入門工具,也被譽為是最適合小資族、職場新鮮人的投資方式。事實上,許多人的投資第一步就是從基金開始,但是,你真的了解基金是什麼嗎?為何大家都說錢不多的人,適合投資基金?投資真的有這麼好嗎?想要學會投資基金,第一件事就是先徹底了解基金到底是什麼! 一般聽到的基金,其實完整的名稱是「共同基金」(MutualFund)。其運作方式是由專業資產管理機構向眾多一般投資人募集資金,而這些一般投資人所拿出的資金則匯集成立一檔基金,

再交由負責該基金的專業經理人代為操作,利用經理人的專業以及投資機構的資源,投資具有獲利、收益潛力的標的,如股票、債券、期貨等,並由所有大眾投資人共同分享與承擔獲利和風險。 有別於投資股票,投資人必須自己選股、自行研究產業、公司體質、判斷風險,需具備相當程度的金融、財務知識,才能挑出符合具有獲利潛力標的。基金投資則是將挑選優質標的的工作交給專業經理人負責,因此就算你對市場一竅不通、不知如何選股、沒時間看盤,只要利用基金投資你也一樣能夠參與市場的投資機會。 基金的實際運作模式上,是由投資人、基金管理公司、保管機構(通常為銀行或是信託公司)所共同組成,基金公司只負責投資管理,向證

券商下單交易,基金公司實際上並不經手金流,資金是交由保管機構代為保管,確保資金安全,不會被擅自挪用,也就是金流、投資各自獨立,就算有一天基金公司經營不善而倒閉,投資人的資產也不會受到波及,投資人權益將受到保障。 為何基金總是被推薦為新手投資、懶人投資的最佳管道呢?最主要是因為基金投資具備以下5大優勢: 1.資資金門檻低 想要參與市場,投資人有很多工具可以選擇,但是不同的投資工具有著不同投資金額要求,有些工具投資金額太高甚至不是一般投資人可以輕易涉足的。例如股票、期貨投資至少要有數萬至數十萬元以上資金才能夠開始交易,債券絕大多數對於投資資金的要求至少在百萬元以上,對於一般

投資人來說是相當高的進入障礙。 相較之下,基金的投資門檻就顯得十分平易近人,現在無論是單筆或是定期定額最低都只要3000元就可以開始投資,讓資金不多的人也能有投資的機會。 2.分散風險 「不要把所有雞蛋都放在同一個籃子裡」這是在投資時最常會被提醒的一句話,強調分散投資、降低風險的重要性。然而,這個道理雖然不難理解,但對於許多人來說,想要透過分散投資來降低風險,卻常常是「心有餘而力不足」,這是因為多數人能夠投資的資金往往有限,如果選擇的是股票、期貨等投資工具,受限於資金,通常都只能將資金都放在同一檔標的,因此一旦投資的標的下跌時,你就無從迴避,必須要承擔所有的損失。

但若利用基金投資,你就算只有小錢也能夠充分的分散投資。這是因為基金匯集了廣大投資人的資金,資產規模龐大,因此在投資時,能夠將資金大量分散投資於數十種、數百種,甚至上千種以上的投資標的。此時,就算基金投資組合裡有部分投資標的下跌,也能靠著其他投資標的上漲抵銷損失,不至於造成整體投資資產過大的衝擊,也就是基金可以替你將你的雞蛋(投資資金)分配到不同的籃子裡。 3.專家代操 金融投資工具百百種,不同工具要求不同的投資專業,專家都不可能精通了,更何況是一般人。而許多人對於投資卻步的原因之一,就是因為認為自己不懂也沒有時間研究投資所需的專業知識,不知要如何選股擇時,就乾脆選擇迴避市場

。 但是,基金投資是由基金經理人負責,更有背後專業的團隊來分析、研究產業、市場、公司,再挑選標的以及進場時間。因此就算你不知道如何選股、沒有時間研究,透過基金你也依然可以參與市場的投資機會。 4.小錢投資全球 儘管現在早已經進入地球村時代,國際之間的金融交易比起以往已經更加便捷與頻繁,但是一般投資人若想要投資外國市場仍是具有相當難度,資金門檻也高,你不可能利用3000而買進一張國外的股票。但是只要利用3000元買進海外共同基金,你就能夠毫不費勁地投資美國、歐洲、日本等世界各國市場,輕鬆當蘋果、麥當勞、Google、IBM等全球大企業的股東。 5.流動性佳、變現

容易 投資在單一股票、債券或是房地產上,若想要變現,遇上市況不佳、交易量萎縮時,有可能會出現賣不出去的情況。相較之下,基金就較無流動性風險,只要有資金需求,投資人就可以提出申請贖回,一般來說,視境內、境外資金作業流程不同,通常在提出申請後的3-10天內就可以取得變現資金。 基金的獲利來源又是什麼呢?你又怎麼知道基金是賺錢還是賠錢呢?一般來說,基金的獲利來源可以分為4種: 1.利息收入: 基金若將資金投資於定期存款、債券、或是貨幣市場工具,就可以收取到相關利息收入。 2.股利收入:基金若是投資於上市企業,上市企業會視營運狀況發放現金股利或是股票股利,基金就可

以收到由上市企業所發放的股利。 3.資本利得:基金可以投資在股票、債券等各式有價證券上,當基金出售這些資產時,若是售出價格高於買進價格,所產生的價差,就是基金能夠獲得的利潤,稱為資本利得;當然,相反地,若是賣出價格低於買進價格,就是虧損,稱為資本損失。 4.資產增值:基金所持有的資產,包括股票、債券、短期票券,這些資產的價值每日會隨市場的波動而變動,因此基金的資產價值也會因此有所變動。 因為基金必須在每個交易日時以市場價格進行評價,如果今日的市價高於前一日的收盤價時,就代表基金的資產增值,反過來就代表資產貶值。 投資人又要怎麼知道基金現在是獲利還是

虧損呢?更重要的是到底自己的投資到底是賺還是賠呢?這時候投資人要看的就是基金的「淨值」!基金的「淨值」指的是,基金把所有擁有的資產減去費用,所剩下的就是基金的淨值,若是再把基金的淨值除以所發行的單位數就是「單位淨值」。 單位淨值就是一般投資人用來評估基金操作績效的數據。假設你是以單位淨值10元買進,當基金單位淨值增到12元時,就代表獲利20%,反之,當基金單位淨值下跌到8元,就代表你虧損20%。 不過,特別要提醒的是,基金的單位淨值高低並不是基金是否值得買進的依據,並不是淨值低就代表便宜、值得買進,淨值高就代表貴,投資人要小心陷入「10元迷思」! 新基金發行時,一

開始淨值都是由10元開始,有些投資人就會認為這個淨值「便宜」,未來賺錢空間比較大,而已經發行很久的老基金若淨值為50元,就認為老基金淨值「太貴」,未來上漲空間有限。 但其實這是不對的觀念,淨值高低和會不會再上漲並沒有絕對的關係。基金和股票不同,股價創高後容易回檔,是因為單一股票價格要上漲需要依賴獲利能力跟公司的成長動力,一間公司通常不會無止盡的快速成長,因此一旦股價過高,就可能會有回檔壓力。 但是基金是一籃子股票的組合,可以依照市場情況調整基金組合,只要策略正確,理論上,基金淨值是可以持續上漲的,因此淨值高並不代表基金就不會再上漲,淨值低也不代表不會再下跌。事實上許多老基金

淨值比較高,是因為它發行的時間比較長,累積了較多配股配息或是資本利得,所以淨值比較高。 本書重點精華: 1.圖解投資人須知,教你看門道,秒懂基金體質 2.挑基金不求人,詳解基金指標助你挑出CP值最高的好基金 3.聰明投資也要精明省錢,精算成本選對通路讓你投資贏在起跑點 4.套牢不心慌,3步驟讓你的套牢基金逆轉勝 5.手把手教你打造個人專屬基金投資策略,小資理財也能打造退休現金流

企業社會責任、股市動能與月份效應之研究-以富邦公司治理ETF、元大臺灣ESG永續ETF成分股為例

為了解決基金種類 的問題,作者黃柏淳 這樣論述:

過去臺灣股票市場相關之動能研究其結果不一,部分研究支持臺灣股票市場具有動能效應,部份則表示未發現台灣股票市場具有動能效應,為對此問題能有更深入的研究,本研究透過實證研究探討注重「企業社會責任」之企業,是否可以在兼顧社會責任的同時依然保持高獲利,亦即透過探討注重ESG永續發展與公司治理兩種類型之社會企業,是否在獲利方面與其他公司有明顯之差異。本研究之研究方法利用敘述性統計分析、廻歸分析、平均數差異性檢定(t檢定),並建構動能投資組合,分析臺灣股票市場月報酬,進行臺灣股票市場動能效應、月份效應相關分析研究。本研究結果顯示,臺灣股票市場確實存在贏家之動能現象,並在此研究發現元大臺灣ESG永續,不論

利用何種形成期與持有期來做搭配,在顯著性與投資報酬上均表現出漲多抗跌之現象;臺灣股票市場大盤與兩檔ETF報酬率的表現為,元大臺灣ESG永續大於富邦公司治理大於大盤。故由此研究結果可知,投資注重企業社會責任之企業,投資績效超越大盤。另外,在臺灣股票市場月份效應之實證研究結果顯示,在臺灣股票市場存在月份效應,在短期動能以10月至12月較為顯著,且在1至12月各月份皆發現,臺灣股票市場存在長期的動能現象,並以10月至12月獲利表現較佳。本研究結果在實務上意涵如下:(1)對短期投資投資人而言,在10月至12月之期間買入贏家股票以獲得正向報酬。(2)對長期持有投資人而言,可以透過買入贏家股票,投資人可不

受到月份影響獲得正向報酬。(3)元大臺灣ESG永續ETF、富邦公司治理ETF,在3月份至6月份期間,贏家股票表現較輸家股票強,在此期間投資贏家股票可獲得,較輸家股票高之報酬。(4)元大臺灣ESG永續ETF、富邦公司治理ETF,在9月份至12月份期間,輸家股票表現較贏家股票強,在此期間投資輸家股票可獲得,較贏家股票高之報酬。

基金種類的網路口碑排行榜

-

#1.境外基金總覽-基金查詢

基金查詢. 關鍵字查詢. 境外基金機構. 全部, ABERDEEN STANDARD INVESTMENTS LUXEMBOURG S.A. ... 霸菱基金經理有限公司/BARING FUND MANAGERS LIMITED. 基金種類/細項. 於 announce.fundclear.com.tw -

#2.新手投資》基金名詞小辭典

股、債基金常還會再用股票性質、債券評等分為不同基金種類,未來也會另起一系列文章討論。 3, 境內/境外基金, ▫ 以基金發行機構分類,由設立在台灣的機構發行則稱為境內 ... 於 www.anuefund.com -

#3.教育部運動發展基金辦理非屬亞奧運運動種類人才培育作業要點

運動發展基金之用途,辦理奧林匹克運動會及亞洲運動會以外(以下簡. 稱非屬亞奧運)運動種類人才培育事項,特訂定本要點。 二、本要點所稱人才培育,指對參加下列運動 ... 於 edu.law.moe.gov.tw -

#4.鋒裕匯理投信: Amundi | Asset Management | Taiwan

此等級分類係基於一般市場狀況反映市場價格波動風險,無法涵蓋所有風險,不宜作為投資唯一依據,投資人仍應注意所投資基金個別的風險,斟酌個人之風險承擔能力及資金之可 ... 於 www.amundi.com.tw -

#5.基金分類及投資策略

基金 分類及投資策略 ... 根據不同的劃分標準,可以將基金分為不同類型的基金,如股票型基金、債券型基金、混合型基金、貨幣型基金、指數型基金以及分級基金 ... 於 www.bankofchina.com -

#6.【基金小教室】認識基金種類有哪些? - 張家嘉 - moneybar

文/張家嘉前面我們用了25篇介紹了股票的技術分析、價值分析及財報分析,沒有孰好孰壞,端看投資者是技術面導向、價值面導向或者是基本面導向, ... 於 www.moneybar.com.tw -

#7.基金知識庫

什麼是臺灣領先指標? Q5.平均報酬率的算法有哪些?哪一種較適合基金的報酬率計算? Q6.共同基金的種類有哪些? Q6.何謂年化標準差? Q6.基金資產配置資料多久更新一次? 於 www.chinalife.com.tw -

#8.指數股票型基金( ETF )簡介 - 台灣證券交易所

ETF兼具開放式基金及股票之特色,上市後可於初級市場進行申購或買回,亦可於次級市場盤中交易時間隨時向證券商下單買賣。 二、ETF種類. 現行上市ETF依 ... 於 www.twse.com.tw -

#9.第1章股票型基金 - 投信投顧公會

此外,根據配息屬性. 不同(以利息或是股利的名目),在各個國家. 所需支付的稅率也有所差異。 股票型基金的分類多以投資區域、. 投資標的來概分。 股票型基金的2種 ... 於 www.sitca.org.tw -

#10.認識基金 - 中國信託

二、財經雜誌常看到可以投資XX型基金,基金到底有那些種類? 好像很夯的「配息」基金又是什麼? 部分基金投資標的若有發放股票股利或債券利息,會依比例分配給投資人, ... 於 www.ctbcbank.com -

#11.基金種類 - 香港經濟日報hket.com

平衡基金是共同基金的一種,是指可同時持有多種資產的共同基金,如包括股票、債券、現金等。 與平衡型基金相對的,是單一資產類別的股票基金、債券基金、貨幣基金等。平衡 ... 於 service.hket.com -

#12.基金疑難雜症大解析! - 台新銀行

基金是專為某種特定目的所設置的資產;共同基金則是集合大眾基金,在「經理與保管分開」的基礎上,交由 ... 基金種類. 1. 投資標的. 可分為股票型基金及債券型基金。 於 www.taishinbank.com.tw -

#13.金錢信託—透過信託業募集發行之共同信託基金管理您的財富

共同信託基金種類繁多,依發行方式可區分為開放型與封閉型,依投資範圍可區分為國內型、全球型、國外區域型、國外單一國家型等,依投資標的可分為股票型、貨幣型、債券 ... 於 www.banking.gov.tw -

#14.貨幣市場基金 - 積金局

基金種類 及特點 ... 貨幣市場基金一般投資於優質的短期有息證券(例如:短期銀行存款證、政府票據或商業票據),藉以賺取較儲蓄存款為高的回報。 於 www.mpfa.org.hk -

#15.挑選基金-台北富邦銀行

「優質基金」所列示之個別基金,乃本行基於當下已知之訊息並經分析判斷後所為之篩選,惟各基金之表現仍受金融市場變化或其他不可預知之因素所影響,故所列之基金標的僅 ... 於 www.fubon.com -

#16.102 年公務人員高等考試三級考試試題 - 公職王

我國政府會計準則公報第一號之基金分類係依國外政府基金的分類方式,分為以下三類基. 金:. 政事型基金:又分類為:. 普通基金:收入供一般用途;. 特別收入基金: ... 於 www.public.tw -

#17.【小學堂】基金入門款~教你看懂「基金種類」

基金 的種類看起來非常多,例如股票型、債券型、平衡型、貨幣型等,有些則是境內、境外基金,也有些是全球型或是地區型的基金,到底這些基金類型該如何 ... 於 www.ileolife.com -

#18.別把退休金都虧光光啦!哪種「基金」才是你的Mr. Right?90 ...

介紹基金的各種種類, 開放型、封閉型, 股票型、債券型、貨幣市場基金, 全球型、區域型、單一市場型基金等等... 於 www.cmoney.tw -

#19.第三章共同基金的報酬與風險

基金 管理—資產管理的入門寶典(六版) 林傑宸著. 本章大綱. ❑ 3.1 投資共同基金的報酬. ❑ 3.2 共同基金的淨值. ❑ 3.3 投資共同基金的風險種類. 於 www.bestwise.com.tw -

#20.土地銀行-基金首頁

貼心叮嚀:請記得將「[email protected]」加入您的電子郵件通訊錄或安全清單(許可清單),以避免本行寄發之電子對帳單及成交確認書被歸類為「垃圾郵件」, ... 於 finet.landbank.com.tw -

#21.法規內容-證券投資信託事業申請核發股票於「財團法人中華 ...

一、經營年限證券投資信託事業應同時募集發行股票型、債券型及特定類股(市場) 等三種類型基金屆滿五個完整會計年度。 二、管理基金種類及規模應同時符合下列三項: ... 於 law.fsc.gov.tw -

#22.國內貨幣市場型 - 兆豐投信理財網

前述基金之投資區域與主要投資標的或產業分類,係按照公會台大教授製作之基金績效評比分類,及境外基金資訊觀測站之境外基金分類細項。 兆豐投信獨立經營管理|本基金經金管 ... 於 www.megafunds.com.tw -

#23.共同基金篇 - 上海商業儲蓄銀行

Q3:請問上海銀行提供投資的基金種類有哪些?手續費各是多少? Q4:為何我的基金購買價跟查詢的淨值不 ... 於 www.scsb.com.tw -

#24.積極成長型基金、成長型基金、收益型基金、價值型基金

三、收益型基金(income fund) 係指主要投資於分配股利豐厚的股票、優先股,或者是公債、公司債等投資標的之共同基金,基金重視固定收益,並不熱衷資本利得,因此風險低。 於 www.fund.gov.tw -

#25.產品資訊-復華基金

指定復華投信基金,掌握未來投資前景。復華投信基金產品線完整,資產規模龐大,多次獲得知名獎項肯定,展現全方位的投資研究實力。復華投信長期深耕科技產業研究, ... 於 www.fhtrust.com.tw -

#26.基金總覽|群益投信理財網

※風險屬性編列原則:中華民國投信投顧公會針對基金類型、投資區域或主要投資標的、產業為分類基礎,由低至高編制為「RR1、RR2、RR3、RR4、RR5」 五個風險報酬等級。惟本項 ... 於 www.capitalfund.com.tw -

#27.野村投信投資理財網

風險收益等級為投信投顧公會針對基金之價格波動風險程度,依基金投資標的風險屬性與投資地區市場風險狀況編製,分類為RR1-RR5五級,數字越大代表風險越高,此風險級數僅供 ... 於 www.nomurafunds.com.tw -

#28.你應該買基金嗎?基金投資新手全指南2021

基金 的分類,往大來說,分成公募基金和私募基金。 公募基金,顧名思義就是公開發行、對大眾公開認購的基金,也就是所謂的共同基金(Mutual ... 於 sparksparkfinance.com -

#29.共同基金分類與基金績效持續性之研究 - Airiti Library華藝線上 ...

本研究試圖發展出具有績效持續性的基金分類方式,特別是績效反轉的問題必須能妥善解決。實證研究樣本包括美國1992年至1997年間3,981支股票型基金。 於 www.airitilibrary.com -

#30.投資種類一次看!定存、股票、ETF...十大投資工具怎麼選?

3.基金. 該怎麼應對高波動、低報酬的新常態?「波動率」和「流動性」,將成為基金篩選的兩大新關鍵詞。在台灣核備銷售的4000多檔基金中,該怎麼抓趨勢? 於 www.cw.com.tw -

#31.《認識共同基金》共同基金的種類有哪些? 基金e學院PChome ...

共同基金的種類可依照投資地區及投資標的來區分。 若按照投資地區:可分為投資國內與海外,海外又分為全球型、區域型、單一國家;國內則以投資台灣為主。 於 fund.pchome.com.tw -

#32.【基金入門投資2021】基金買賣回報﹑種類、風險教學

根據基金的投資對象,可分為股票基金、債券基金、貨幣基金(投資於貨幣市場工具,如短期政府債券和銀行存款等)、混合基金(股債均有投資)以及組合基金( ... 於 www.moneyhero.com.hk -

#33.第一銀行基金理財網

人氣基金排行榜想知道目前最夯的基金有哪些嗎?提供您點擊率最高的前十檔基金.快進來瞧瞧~ · 分類績效排行榜想知道目前報酬表現最佳的基金是什麼嗎?提供您各類績效報酬前十名 ... 於 wms.firstbank.com.tw -

#34.基金淨值

富蘭克林,身為投資人基金理財重要的投資夥伴,提供投資人多元的投資理財與基金淨值查詢服務,無論是小額投資、定期定額或單筆投資等基金申購的方式,或者是股票、 ... 於 www.franklin.com.tw -

#35.2021該投資哪支基金?參考3大重點,理財麻瓜也能找出 ...

由於科技股的股票風險太大,他就把重心轉向基金。 最後一個優點,是基金可以投資的標的很廣。李勛指出,基金投資的市場種類之豐富,產品遍布全球, ... 於 web.cheers.com.tw -

#36.基金類型有哪些?市場先生的基金種類懶人包

基金 的種類看起來非常多,例如股票型、債券型、平衡型、貨幣型…等等有些則是境內、境外基金,也有些是全球型或是地區型的基金, 到底這些基金類型該 ... 於 rich01.com -

#37.新手挑陸股基金優選大中華

中國股票基金種類多,投資範圍不完全相同,投資人可以依自己的投資屬性,挑選相關基金。如果是第一次投資中國基金,可採「先廣後... 於 fund.udn.com -

#38.基金种类

基金种类. 可转让证券集合投资计划(“UCITS”). (法律依据:《可转让证券集合投资 ... 根据投资规定,实现资金分配必须在在符合遵守风险管理的情况下,基金设立后6个月 ... 於 www.bendurafunds-alpha.li -

#39.共同基金– 渣打銀行台灣- 投資

夢想是用來實現的! 渣打銀行在您人生不同階段提供您最多元與適合的境內外基金、線上基金交易平台及最新的市場觀點,期待與您一同來一段基金投資旅程。 於 www.sc.com -

#40.基金總覽– 基金商品| 元大基金理財網 - 元大投信

元大投信系列基金產品豐富多元,創新力領先同業。 於 www.yuantafunds.com -

#41.基金總覽 - 國泰投信

國泰投信基金理財網為全方位基金專業平台,提供基金產品資訊、市場趨勢分析、投資理財規劃、基金交易服務等,致力於滿足投資人多樣的投資需求及理財服務。 於 www.cathaysite.com.tw -

#42.基金分類好複雜?7大分類方式一看就懂 - 永豐銀行

基金 分類好複雜?7大分類方式一看就懂 · 股票型基金,投資標的以股票為主。 · 債券型基金,投資於債券,又由於債券有發行者按期支付利息給投資人的特性,因此也常被稱為「 ... 於 bank.sinopac.com -

#43.基金理財小百科

基金 的種類就投資標的來區分,可分為貨幣型基金、債券型基金及股票型基金三大類。其他較特殊的類型還有保本基金、組合型基金、認股權證基金、黃金基金等。 ... 主要投資於 ... 於 www.citibank.com.tw -

#44.投資標的總覽

所有基金績效,均為過去績效,不代表未來之績效表現,亦不保證基金之最低投資收益。 註4: (1)基金的配息可能由基金的收益或本金或收益平準金中支付。任何涉及 ... 於 www.transglobe.com.tw -

#45.華南永昌投信基金網-基金小教室

共同基金種類有哪些? ... 主要將資金投入於股票市場上的基金,可投資於各種類型的股票,其報酬高,但風險也大,主要目的為賺取資本利得。 債券型基金. 於 www.hnitc.com.tw -

#46.五分鐘認識高收益債券型基金 - HiStock嗨投資

五分鐘認識高收益債券型基金. 分類:八分鐘理財學堂 · 富蘭克林坦伯頓全球投資系列等。 · 全球較具公信力的評等機構包括新聞媒體常報導的惠譽(Fitch)、穆 ... 於 histock.tw -

#47.基金搜尋

※本公司基金風險報酬等級係依中華民國證券投資信託暨顧問商業同業公會基金風險報酬等級分類標準訂之詳細內容請按此。 ※有獎盃記號者為精選基金。有獎盃記號者為精選基金。 於 am.jpmorgan.com -

#48.Q36:有價證券之種類為何?

A:依填表說明貳、各別事項第9點,「有價證券」指股票、存託憑證、認購(售)權證、受益證券及資產基礎證券、國庫券、債券、基金受益憑證、商業本票或匯票或其他具 ... 於 web.cec.gov.tw -

#49.境外基金管理辦法 - 證券暨期貨法令判解查詢系統

六、變更該基金投資有價證券或從事證券相關商品交易之基本方針及範圍,與第二十三條規定不符。 七、變更基金之投資標的與策略,致基金種類變更。 八、基金管理機構或保管 ... 於 www.selaw.com.tw -

#50.認識基金 - 玉山銀行

共同基金之投資門檻相對較低,每日提供交易之申請,流動性與透明度高,適合一般顧客作為投資理財的工具。 基金查詢. 介紹與特色; 基金種類; 名詞解釋; 影音教學. 共同基金 ... 於 www.esunbank.com.tw -

#51.統一系列基金最新淨值一覽

基金名稱 最新淨值 淨值日期 漲跌 漲跌幅 走勢圖 基金名稱統一大滿貫基金 最新淨值63.04 淨值日期110/11/22 漲跌0.54 漲跌幅0.86 % 走勢圖 基金名稱統一全天候基金 最新淨值235.34 淨值日期110/11/22 漲跌1.61 漲跌幅0.69 % 走勢圖 基金名稱統一中小基金 最新淨值53.66 淨值日期110/11/19 漲跌0.15 漲跌幅0.28 % 走勢圖 於 www.ezmoney.com.tw -

#52.郵局基金銷售一覽表(以投信公司分類) 110年6月版

新興市場高收益債券-配息型(本基金. 主要係投資於非投資等級之高風險債券. 且基金之配息來源可能為本金). RR4. 投資國內、外地區. 200,000. 不開放受理. 於 www.post.gov.tw -

#53.二、基金的分类(1)——最基础的分类:按投资标的分类

(2)基金的相关主题有哪些:投资人,基金管理人,基金… ... 为了巩固知识,建议大家可以上天天基金网上看看这些不同基金的种类和名称,有问题欢迎留言。 於 zhuanlan.zhihu.com -

#54.買基金有哪些管道?四大基金平台手續費折扣、投資門檻比一比

身為投資初學者,基金是較為安全的選項,不僅成本較其他投資選項來得低,且基金投資的市場種類豐富,還有專業的基金經理人管理。 於 www.money101.com.tw -

#55.共同基金(Mutual Fund) 共同基金是集合投資人的資金

投資太多種類或多個區域及國家,而共同基金的投資標的可以分散到數十. 種不同的股票或債券以及不同的市場,可以達到分散風險的效果。 • 變現性高. 於 webline.sfi.org.tw -

#56.01. 請問貴行目前銷售哪些基金?

國內外基金種類眾多,投資標的分散,可以降低風險。 2.專業操作及管理: 基金由國內外的投信公司及基金公司專業管理,再由保管機構負責保管。 於 fund.taipeifubon.com.tw -

#57.基金的种类有哪些?如何挑选最适合自己的基金? - 新浪财经

按不同投资标的分类,基金可以分为货币基金、债券基金、股票基金以及指数基金。 货币型基金投资的范围通常是高安全系数和稳定收益的品种,其既能获得高于 ... 於 finance.sina.com.cn -

#58.證券投資信託基金管理辦法(93.10.30 訂定)-全國法規資料庫

證券投資信託事業運用基金為公債、公司債或金融債券投資,應以現款現貨交易為之。 ... 證券投資信託事業募集基金,應依基金之種類及性質投資有價證券,其投資國內有價 ... 於 law.moj.gov.tw -

#59.基金新手必看:一次看懂所有基金名詞

·以投資標的來區分基金種類. 1. 股票型基金:怎麼挑股票型基金 顧名思義就是大部分的基金部位都是股票. 2. 債券 ... 於 nico-invest.com -

#60.基金種類 - 新手上路

平衡型主要目的是在追求資金的成長與穩定的收益,故多投資於獲利穩定的股票及有固定收益的債券上,風險成長型基金來得小,但收益比收益型基金更優,為一中庸型的基金類型, ... 於 www.yesfund.com.tw -

#61.勞動基金運用局運用的基金種類包含哪些?

此外,本局並接受衛生福利部及行政院農業委員會委託,運用國民年金保險基金及農民退休基金。 單位:企劃稽核組; 最後異動日期:109-12-30; 點閱次數:3597. 於 www.blf.gov.tw -

#62.聯博境內外基金級別與類型指南

投信基金. 主級別. 代碼. 種類. 對象. 定義. A. 零售投. 資人. 前收申購時收取手續費,贖回時無須支付額外費用。 T. 前收. +. 境內聯博全球高收益債券基金(本基金主要 ... 於 www.abfunds.com.tw -

#63.保德信投信誠信‧專業‧創新‧服務‧專業投信基金服務滿足投資人 ...

基金 的種類有哪些? 共同基金的種類可以說是形形色色,可以依據如不同的計價方式、投資標的、投資區域、風險高低等等來區分基金的類別,主要的幾大分類說明如下: ... 於 www.pru.com.tw -

#64.什麼是共同基金?

對一般上班族而言,由於平常無暇注意市場行情,且上市公司的股票種類繁多,無法一一深入研究分析,加上又不敢人云亦云貿然投資,而錯失許多理財投資機會;所以最適合選擇 ... 於 scm.sinotrade.com.tw -

#65.什麽是共同基金-Firstrade第一證券中文官網

不同的共同基金種類 · 證券基金- 此類基金主要投資股票,適合長期投資,及少許收入。因為證券種類很多,此類基金表現大有不同。 · 固定收入基金- 此類基金投資政府及公司債券 ... 於 www.firstrade.com -

#66.什麼是債券基金?債券基金種類介紹

什麼是債券基金?債券基金種類介紹 · 在建立多元化的固定收益投資組合時,債券基金可以是一個有效的方法。 · 投資級債券基金(Investment-grade bond funds) ... 於 www.cathytranslate.com -

#67.共同基金| 認識投資產品及服務 - 滙豐(台灣)

共同基金的種類. 股票型基金. 主要投資於全球股票市場,因世界各地的經濟、政治等情況不盡相同,股票型基金的主要報酬及風險相對比其他類型基金要高。 債券型基金. 於 www.hsbc.com.tw -

#68.什么是股票基金?股票基金有哪些种类? - 中国证监会

股票基金是以股票为投资对象的证券投资基金,是证券投资基金的主要种类。依据中国证监会颁布的《证券投资基金运作管理办法》的规定,60%以上的基金资产投资于股票的基金 ... 於 www.csrc.gov.cn -

#69.基金一覽表 - 第一金投信

有關未成立之基金初期資產配置,僅為暫訂之規劃,實際投資配置可能依市場狀況而改變。 基金風險報酬等級,依投信投顧公會分類標準,由低至高分為RR1~RR5等五個等級。 於 www.fsitc.com.tw -

#70.5分鐘了解基金名稱(類別、市場區域、投資種類、收益分配 - 空空

我的建議是,不要買。 項次, 種類, 說明, 投資內容. 1, 境內基金, 台灣投信自己發行的基金, 股票、債券 ... 於 freekongkong.com -

#71.想穩穩收益?一文搞懂「直接投資債券」「債券基金」的三點差異

基金 風險與債券種類怎麼分?唯有回歸本質,掃除盲從市場的投資雜訊,才能撥亂反正、擁抱收益!《遠見》透過Back to Basics專欄帶您一窺各路高手的投資 ... 於 www.gvm.com.tw -

#72.認識基金 - 兆豐銀行

一般投資人以有限的資金投資股票或債券不可能投資太多種類,更別說投資到不同的國家或區域,但基金的規模通常都大到投資數十種不同的股票或債券等,所以分散風險的效果 ... 於 www.megabank.com.tw -

#73.搞懂基金種類與優缺點!最後有我們投資基金的血淚史 理財學伴

文字版整理:https://moneymate.space/認識基金有學伴在敲碗基金介紹,這不就來了嗎~今天會介紹基金是什麼,投資基金的優缺點,各種基金種類。 於 podcasts.apple.com -

#74.共同基金的區分類別| 貝萊德 - BlackRock

市面上共同基金種類繁多,依照投資標的、特色、產業類別、配息方式不同,各有其優缺點,投資人應視本身投資目標和風險承受度選擇適合自己的共同基金。 股票型基金: 於 www.blackrock.com -

#75.常见的基金种类有哪些? - 网易

常见的基金种类有哪些?,基金,债券,债券基金,股票基金,股票. 於 www.163.com -

#76.天主教若瑟醫療財團法人若瑟醫院- 基金種類

基金種類, 補助對象, 範圍. (一)急難救助基金, 本法人所屬機構之病患或家屬。 1.醫療費用、健保費、救護車費、看護費、計程車費、添購生活用品及其他相關費用。 於 www.stjoho.org.tw -

#77.我要捐款Donation - 財團法人私立學校興學基金會

捐款種類. 非指定捐款. 意指個人或營利事業之捐款,捐助於本基金會,並授權於本基金會依據捐助章程第九條統籌分配於各私立學校。 指定捐款. 於 www.schoolfund.org.tw -

#78.KGI凱基證券全球快e網

一、認識共同基金 · 所謂共同基金,係指集合大眾資金,委託給專業基金經理人投資管理,投資盈虧分配予全體基金投資人的一種金融商品。 · 二、基金分類 · 1. 國內基金: · 三、 ... 於 www.kgieworld.com.tw -

#79.買基金且慢!先花5分鐘,搞懂基金怎麼運作 - 康健雜誌

與股票相同,基金同樣有很多種類可供選擇,每單位的價格也會有所漲跌,大家會期望漲價後贖回賺取資本利得,最大的不同,在於基金投資主要是委由管理 ... 於 www.commonhealth.com.tw -

#80.基金分類好複雜? 7 大分類方式一看就懂 - StockFeel 股感

市面上的基金多得令人眼花撩亂好難懂,落落長的基金名字好令人害怕,不過萬變不離其宗,大致可用7 種分類方式來區別,分別以:募資對象、發行方式、發行者、投資區域、 ... 於 www.stockfeel.com.tw -

#81.基金类型介绍- Help - 长桥客户服务

基金 :根据投资标的以哪类资产为主,大致可分为货币型、债券型、股票型、商品型和平衡型(混合型)等类型。 二、不同类型投资范围与特点. 1、货币型基金. 1)投资范围. 於 support.longbridge.global -

#82.國內ETF -台灣ETF_ETF有哪些種類? 日盛理財學園

國內各類型ETF種類繁多. 各大投信於台灣證券交易所與櫃買中心發行許多不同種類的ETF基金,投資人可以透過不同種類的ETF參與市場。 於 www.jihsun.com.tw -

#83.基金搜尋- 基金- 基金.投資 - 國泰世華銀行

國泰世華提供您基金投資所需的資訊與優惠活動,快速瀏覽基金排行,不論是股票、債券、新興亞洲市場等話題基金,單筆申購或定期定額,即時查詢更便利。 於 www.cathaybk.com.tw -

#84.【基金初學】五張表一次看懂基金種類 - 富聯網

【基金初學】五張表一次看懂基金種類 · 定義:基金是由證券投資信託公司已發行受益憑證的方式,招募大家的資金, · 委託專業的經理人管理並根據專業知識將 ... 於 ww2.money-link.com.tw -

#85.基金(会计术语)_百度百科

根据不同标准,可以将证券投资基金划分为不同的种类:. (1)根据基金单位是否可增加或赎回,可分为开放式基金和封闭式基金。开放式基金不 ... 於 baike.baidu.com -

#86.富邦ETF產品

本基金為指數股票型基金,適合風險承受度較高,願積極進行投資,追求資產或收益可以穩定成長,故風險報酬等級為RR4,此等級分類係基於一般市場狀況反映市場價格波動 ... 於 websys.fsit.com.tw -

#87.所有法規函令 - 中華民國信託業商業同業公會

修正證券投資信託事業於國內募集證券投資信託基金投資外國有價證券之種類及範圍。(金管證投字第1010031368號令)(廢止). 金融監督管理委員會 令. 於 www.trust.org.tw -

#88.基金種類 - 投資型保險專區

基金種類 · 一、依基金的風險高低來區分 積極成長型 · 二、依基金的投資標的來區分 股票基金 · 三、依基金的發行方式來區分 開放型基金 · 四、依基金的發行地點來區分 海外共同 ... 於 aia.moneydj.com -

#89.排行-基金-鉅亨網

排行提供基金績效排行榜,包含"三個月績效排行前五名的基金名稱" 於 fund.cnyes.com -

#90.認識基金,一篇搞懂基金優缺點、種類! - 理財學伴

每檔基金的經理費不同,然而通常股票型經理費> 債券型經理費。 保管費 投資者購買基金的錢,投信會將這筆錢存放在第三方的保管機構,保管費每年 ... 於 moneymate.space -

#91.基金分類- StockQ.org

名稱, 一日, 一週, 一個月, 三個月, 六個月, 一年, 今年以來. ( 亞洲基金), -0.77%, 0.48%, 0.00%, 2.12%, -1.85%, 8.46%, 2.10%. ( 新興亞洲基金), -0.53%, 0.77% ... 於 www.stockq.org -

#92.3 分鐘搞懂投資基金,第一次投資基金就上手

投資基金有多種類可供選擇,每單位的價格也會有所漲跌,但投資基金與投資股票相同,仍具有一定的風險,跟著星展銀行輕鬆了解基金投資如何運作。 於 www.dbs.com -

#93.Morningstar:想賺錢?先從認識基金種類開始 - Felix's Blogger

Morningstar:想賺錢?先從認識基金種類開始鉅亨網蔡怡杼/綜合外電報導‧1月10日2007 / 01 / 11 星期四09:05 市面上基金商品種類五花八門,且投資標的、操作策略也依 ... 於 yufeng19.pixnet.net -

#94.共同基金- 維基百科,自由的百科全書

分類:. 金融工程學 · 基金 · 互助運動 · 荷蘭發明. 於 zh.wikipedia.org -

#95.新手投資》基金是什麼? 有哪些種類? 如何課稅? 一次告訴你

基金投資新手可以先熟悉了解一下,因為可以透過基金種類來篩選適合自己的基金。 在基金篩選器上都會有「境外基金」「境內基金」「股票型」「債券型」「 ... 於 www.afinspeaks.com -

#96.基金分類法 - MBA智库百科

基金 分類主要以招募說明書中基金所確定的資產配置比例、業績比較基準以及投資目標為基礎。招募說明書中基金所確定的資產配置比例、業績比較基準以及投資目標代表了基金 ... 於 wiki.mbalib.com