明天買什麼股票的問題,我們搜遍了碩博士論文和台灣出版的書籍,推薦EdwinLefèvre寫的 史上最強股票作手李佛摩VS.巴魯克【TOP雙巨頭套書】(股票作手回憶錄+華爾街孤狼巴魯克) 和林達宏的 凡事往好處想的遊戲:金錢X生活X幸福X教育X職場,最有溫度的心靈導師林達宏老師,帶你走出人生困境的55個心法都 可以從中找到所需的評價。

這兩本書分別來自大牌出版 和布克文化所出版 。

正修科技大學 經營管理研究所 曹常鴻博士、戴志璁博士所指導 陳建焱的 個人涉入程度對網路銀行滿意度、信任與認同調節效果之研究 (2016),提出明天買什麼股票關鍵因素是什麼,來自於滿意、信任、自我/購買涉入、調節效果。

而第二篇論文逢甲大學 金融碩士在職專班 林問一所指導 林挺生的 一般債券型基金的過度反應效果 (2014),提出因為有 一般債券型債券、報酬率、過度反應效果的重點而找出了 明天買什麼股票的解答。

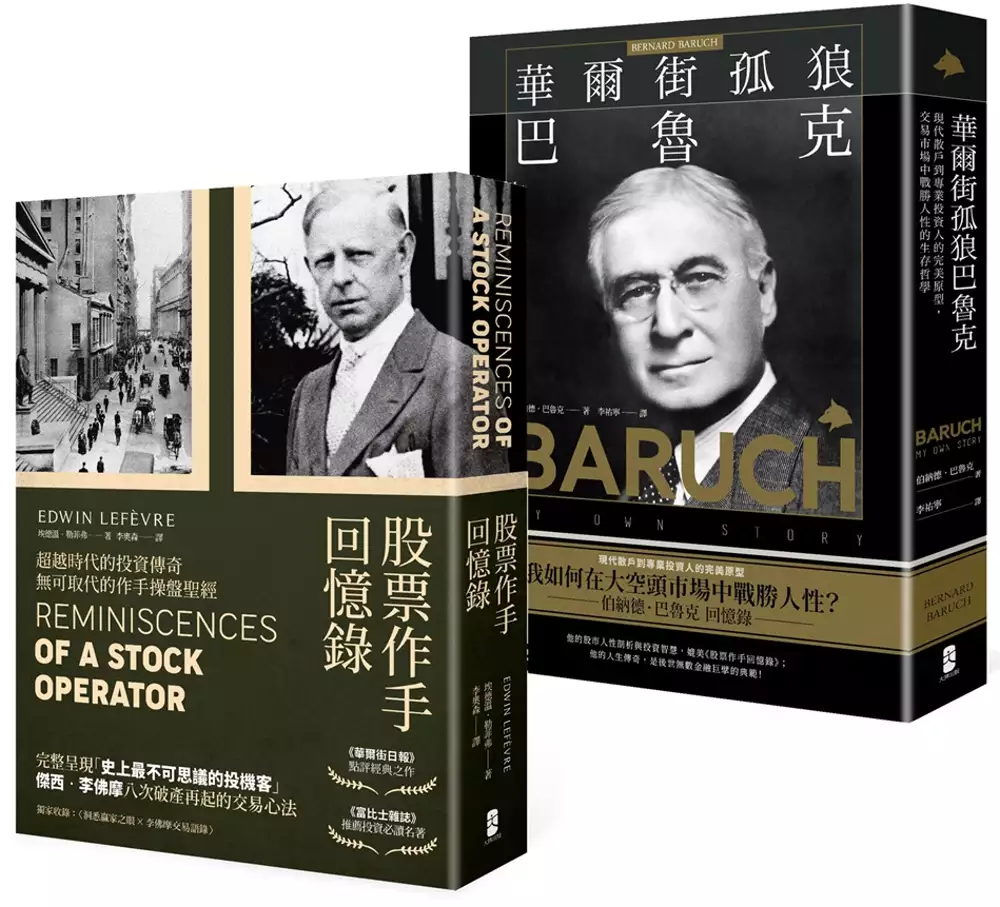

史上最強股票作手李佛摩VS.巴魯克【TOP雙巨頭套書】(股票作手回憶錄+華爾街孤狼巴魯克)

為了解決明天買什麼股票 的問題,作者EdwinLefèvre 這樣論述:

超越時代的傳奇,無可取代的作手操盤聖經 系列銷售突破2萬本! 完整呈現當代兩大股票作手──「史上最不可思議的投機客」傑西‧李佛摩 以及「華爾街孤狼」巴魯克的投資哲學 ▌套書第一冊:股票作手回憶錄:經典珍藏版,獨家收錄〈李佛摩交易語錄〉,養成洞悉人性與市場的贏家之眼 只要明天股市還會開盤,這本書就會繼續出現在贏家的書架上。 因為市場永遠不會犯錯,只有人性會犯錯! ★《華爾街日報》點評經典之作 ★《富比士雜誌》推薦投資人必讀名著 ★ 最專業易讀的繁中譯本,老手心領神會,新手也能零負擔吸收 ★ 獨家收錄:〈洞悉贏家之眼‧李佛摩交易語錄〉 《股票作手回憶錄》記

述華爾街大亨──李佛摩的交易生涯與心境轉折歷程。 李佛摩在書中化名為拉利・李文斯頓,從一個只想在空中交易所下注的賭徒,到足以大膽克服逆境、謹慎走過順境,隨著經驗與知識增長,慢慢摸索出獲利的法則,進而成為一個沉默寡言、精明幹練的交易王者。 「華爾街沒有新鮮事。」 「隨時將獲利的一半鎖進保險箱。」 「成功的交易者必須違逆恐懼與希望的本能。」 「在市場上,要對抗的敵人很多,包括你自己。」 「最可怕的投機錯誤,莫過於──急於想扳回一城。」 至今那些最令人當頭棒喝的交易名言,皆是源自於李佛摩的頓悟。 在李佛摩傳奇性的一生中,曾兩度放空美股,造成美股大崩盤,大賺一億

美元,美國政府甚至出面央求他「不要再放空股市」;他也曾歷經八次破產,欠下巨額債款,但仍八次崛起,一次比一次強盛。正如李佛摩本人所說:「我曾在兩年內就破產三次,但破產是讓人成長的最好方式。」 透過本書,讀者將能進一步理解李佛摩如何解讀市場與股票交易行為、如何選擇最佳交易時機,以及資金控管的真知灼見。 ▌套書第二冊:華爾街孤狼巴魯克:現代散戶到專業投資人的完美原型,交易市場中戰勝人性的生存哲學【伯納德.巴魯克 回憶錄】 ── 現代散戶到專業投資人的完美原型 ── 他對股市的人性剖析與投資智慧,媲美《股票作手回憶錄》; 他的人生傳奇,更是啟蒙後世無數金融巨擘的典範! ★

塑造個人投資哲學觀必讀,繁體中文全新譯本,420頁重磅重現 ★ 在市場狂熱、不理性情緒傳染給每個投資人之際,看巴魯克如何在即將來襲的大空頭市場中戰勝人性! ★ 戰勝市場、戰勝人性、戰勝自己,巴魯克十大投資原則,為什麼至今仍歷久彌新,被高手奉為圭臬? 本書堪稱是喜劇版的《股票作手回憶錄》。 不同的是,有「史上最不可思議的投機客」之稱的傑西‧李佛摩最終輸光了所有籌碼; 但巴魯克卻帶著他贏來的錢與名聲,在大空頭中全身而退! 從小雜工到千萬富翁,從一介交易員到美國總統的經濟顧問──巴魯克在金融圈的聲譽,等同於「二十世紀上半葉的巴菲特」。 他十九歲進入華爾街,週薪三美

元,憑藉獨特的天賦,三十五歲前就經手多宗轟動市場的交易案,成為千萬富翁。此後,巴魯克不再為人代操,獨自踏上自己的交易之路,因而有了「華爾街孤狼」之名。 投機者是那些懂得留心未來、搶先站到浪頭上的人; 群眾永遠是錯的!正因如此,投機者才有利可圖。──Bernard Baruch 唯一親筆告白 本書濃縮巴魯克九十五年的精采閱歷,透過交易生涯的起伏,還原他的人生與投資哲學。看他如何在眾多主力與作手中脫穎而出,在一場讓葛拉漢瀕臨破產的大崩盤中,他又如何進退有據、全身而退?透過本書,讀者也能一窺華爾街不為人知的內幕。 巴魯克對趨勢的預測能力和超越當代的成功祕訣,不僅啟蒙後世無數的投

資大師,更是商業界仿效人性觀察與交涉、談判的經典之作。 人們總以為自己可以不勞而獲,更以為股市是一個讓奇蹟發生的地方。 這本書告訴你:如果說狂熱的登峰造極之夢無法實現,但我們依舊可以避開絕望的深淵──理性,是人類實踐自我約束的最佳利器。 【進場前必讀】 巴魯克十大投資原則: 1. 不要進行投機,除非你打算將投機作為全職工作。 2. 留心那些理髮師、美容師、服務生或任何無償告訴你所謂「內幕消息」的人。 3. 在你購買一檔股票前,請先找出關於該公司的所有資料,像是營運狀況、競爭者、獲利、成長空間。 4. 不要企圖在最低點進場,最高點出場。這是不可能的事,除非你

是個騙子。 5. 學習如何快速且果決地接受失敗結果。不要認為自己總是對的。一旦犯了錯,就要盡快認賠殺出。 6. 不要一次買太多種股票,確保自己可以留心每一檔股票的狀況。 7. 定期對所有投資項目進行再次評估,確認市場上的變化是否對投資項目的預期收益產生影響。 8. 研究你所繳納的稅金,找出最佳獲利點。 9. 從資本中留下一筆充裕的現金預備金。絕對不要將所有錢投進市場。 10. 別想到處試試,堅守你最熟悉的領域。

明天買什麼股票進入發燒排行的影片

0:00 今天我們要來介紹如何用選擇權的價差策略

來達到長期穩定獲利的方法

1:28 為什麼要做價差

a.已知最大風險,不會因為黑天鵝而被抬出場

期貨有可能會因為跳空,而出現無法預期的虧損

甚至不用談到跳空,有的時候你可能只是去忙一下

回來一看卻發現,怎麼豬羊變色了

但是垂直價差策略在你一開始建立好的時候

就已經知道最大虧損最大獲利是多少

以及損益兩平點在什麼位置

你可以抱著價差安心上班,安心睡覺

但如果是做期貨,你可能就三不五時會想要打開來看現在指數在哪

b.比起期貨,選擇權價差更能增加你的勝率

撇開技術分析不談(因為要談的話其實對期貨對選擇權都是同樣的影響)

期貨在進場之後,上漲下跌機率其實就50%50%

但是價差可以透過履約價的調整,來增加你的勝率

舉例來說,指數17000

期貨多單進場之後,就是以此為分水嶺,上漲賺錢下跌賠錢

但選擇權價差可以選

例如我作16800-16900看多價差,我會有一百點空間

結算在16900之上我都是獲利的

也就是說即使指數是下跌,但我最後也是獲利的

當然這個不能下跌太多啦,下跌太多跌破我看多價差做的履約價的話也還是會受傷的

當然,有一好沒兩好

選擇權也不是萬能的

如果我們要選擇更高勝率的履約價,最大獲利就會降低

反之,如果我們想要最大獲利高一些,勝率也就會低一些

(例如現在指數在17000,我想做多,

選擇16900這個履約價去做看多價差,我會有比較好的獲利,但勝率低

選擇16800這個履約價去做看多價差,獲利會比較差,但勝率高)

不過我這邊想要跟大家分享一個觀念

你先求穩,再求多(先求有,再求好)

意思是如果你要做的話我會建議你先做勝率高的組合

雖然他最大獲利低,但你積少成多慢慢累積資金

後面慢慢增加你做的組數,整體獲利也會往上升

c.保證金比期貨低,可有效運用你的資金

小台的保證金要四萬多

但我們選擇權做價差,一組的保證金最低只要2500

因為他的保證金計算方式是用兩個不同的履約價之間的差去乘以50元

也就是說如果我今天做一組16850跟16900的價差

那我的保證金就要(16900-16850)*50=2500

不過通常我建議去做100點價差的組合,所以保證金要5000元

再高一點的150點價差或200點價差也可以,但相對來說保證金就會變貴

如果需要的保證金太高,小資族要去操作的話會比較難受一點

這樣對你後續部位的調整可能會比較沒有彈性空間

7:32 如何做價差

a.他其實就像是替賣方部位加一個保險

舉例來說,今天我認為指數不會跌破16900

那我就會在履約價16900的位置賣出賣權(不認為會下跌)

但畢竟沒有人能夠準確預測未來

如果接下來跌破16900,我會有很大的風險

所以我在16900之下的履約價加買一個賣權

例如我在16800這個履約價買進賣權

那麼當指數下跌的時候

這個16800買進賣權的部位會獲利,也就會幫我cover我原本的虧損

以上的舉例把它們組合起來,就會變成是一個看多價差

b.看多價差與看空價差的組法

那其實你要組看多價差或看空價差呀,用買權或賣權都是可行的

重點在於你做的履約價

今天如果你想做看多價差,只要你買低履約價賣高履約價

就會成為看多價差

反之,如果你買高履約價賣低履約價,就會變成看空價差

不過今天介紹的這套方法,你做價差的話

我會建議用賣權去組看多價差

用買權去組看空價差

原因是流動性的問題,我們要挑選成交量大的履約價去做

不然理論上買權還是賣權組其實是沒有差異

詳細的細節可以參考我之前寫的關於價差的文章或影片

在我的頻道裡面有一個關於選擇權策略,一系列的影片

其中有詳細介紹關於履約價對於價差策略流動性問題的部分

在這邊我們就不多贅述了

前面有提到,我會建議各位先求穩再求多

所以我會建議這種價差組合你要去做賺賠比低於1的

因為通常賺賠比低,也意味著他的勝率是比較高的

賺賠比就是最大獲利除以最大損失

通常我習慣做賺賠比0.1~0.3的組合

因為通常這樣的勝率其實蠻高的

而獲利嘛,雖然你可能會覺得一組5000元保證金只能賺幾百~一千多,感覺很少

但實際上我們把它換算成年報酬,你會發現這種東西的報酬率是高於其他投資工具的

c.要記得做複式單,或之後合併(保證金優化)

各位要記得,如果你要做這樣的策略

一開始要以複式單的形式進場

因為如果你是一個買方部位跟一個賣方部位分開下單的話

那個賣方部位會需要很多很多保證金

如果這樣的話就沒有我們一開始說的"有效運用你的資金"這個優勢

那如果你本來就是先做一口買方之後因情勢變化才多做一口賣方的話

我會建議你去把這兩口單合併成一組價差

保證金會從好幾萬變成只要幾千元,這樣能夠節省你的保證金

13:51 具體行動

以上大概介紹了一些你在做價差時需要注意的一些基本事項

那如果對於價差或者選擇權其他相關知識不瞭解的部分

可以參考我的YouTube頻道或者Blog文章

裡面有很多關於選擇權的知識補充

接下來要介紹的這個策略

是你大部分的情況下都可以使用的策略

而且做法並不難,你只需要懂均線,會看支撐壓力表

這樣其實就足夠了

指數走勢長期是多頭,在月選做看多價差

如果你要我去猜下一秒指數是漲是跌,我會跟你說我不知道

我猜中的機率大概跟丟硬幣差不多

可是如果時間拉長一點,我就可以提升我猜對的機率

為甚麼?因為股市有所謂的趨勢

當股市趨勢是處於多頭趨勢的時候,要我猜明天是漲還是跌,我會選擇猜漲

也許不是100%穩贏,但至少也是贏多輸少

反之,在空頭趨勢,要我去猜明天漲跌,那我會猜明天下跌

打開K線圖來看你就會發現,在多頭趨勢看到的是紅多綠少,對吧

因此,我們要跟著趨勢去做,因為這樣的話勝率是站在我們這邊的

除此之外,我們也可以發現股市的走勢長期來說是多頭趨勢

那我們的基本目標就出來了:

長期來看我們要做多頭價差

至於選擇權要做周選還是月選,我們要用月選來做多頭價差(周選存續時間太短)

利用均線作為基準,支撐壓力表作為輔助

所以打開K線圖,你會發現我們簡單用大家常看的5、10、20MA就能辨別趨勢

當現在是多頭排列時,股市為呈現多頭走勢

反之,變成空頭排列時,往往都是處於空頭走勢

所以我們在多頭走勢的情況之下

把我們多頭價差的履約價,建立在20MA的位置

也就完成了我們該做的事情

這邊可以看一下這三張圖

上面這張是多頭排列的樣子

下面這張是空頭排列的樣子

有的時候也有可能會出現糾結的狀況

像中間下面這張

但有時候也會遇到一個問題

就是指數可能離20MA太遠,這時候做的價差可能最大獲利太低

低到如果算上手續費跟稅,你可能還倒賠

那我們可以做一些修正

去看看當時的支撐壓力表的支撐在哪裡

並且以此作為基準去抓我們可以做的位置

下一張投影片我們來看一下支撐壓力表

支撐壓力表是一項很好用的工具,它可以幫助不會畫線抓支撐壓力的新手

找到現在市場上大家認定的支撐與壓力

解讀支撐壓力表,我們要站在賣方的角度去思考

因為賣方留倉會有壓力,但買方沒有

所以你看買權與賣權變化量最大的地方,搭配賣方角度思考

舉例來說

你看到買權是17650變化量最大,賣權17000變化量最大

搭配賣方角度思考

賣出買權在17650,表示市場上的大眾認為不會漲破17650

賣出賣權在17000,表示市場上的大眾認為不會跌破17000

那這樣我們的月選看多價差,就可以建立一個16900-17000的看多價差

這裡補充一下,雖然我們是去做月選看多價差

但支撐壓力表我們還是觀察該周的支撐壓力表,而不是該月的支撐壓力表

除非到第三個星期三

(當然,偶爾會有特別的例子,例如之前日誌影片中有提到

當兩大法人都在做買進賣權的時候,支撐壓力表的支撐其實就沒有支撐效果了https://www.youtube.com/watch?v=R2bwQXrZOPI)

偶爾會有回檔,在周選做看空價差

但股市也是有時晴有時雨

總是會有回檔下跌的時候

這時我們可以利用短均線5MA來作為判斷基準

如果指數跌破五日均線

那我們就可以在這個時候做空頭價差

履約價可以抓前面的高點作為參考基準

另外,由於我們是判斷回檔

所以不需要把這個空頭價差做在比較長期的月選

而是做在比較短期的周選

如此一來這個空頭價差就能替我們月選多頭價差沖銷方向上的風險

其實如果你對選擇權已經有接觸過的話

你應該會發現,這其實是一個變形的兀鷹

只是兀鷹策略會做在同個時間的契約裡面

又或者你也可以把它當作是時間價差或者對角價差

但上述兩者會有裸賣部位

但我們這個策略在周選與月選都是價差,風險是有保障的

26:02 總結

這裡我們就給明確定義

a.在均線多頭排列時,做這樣的策略

每個禮拜固定做一組看多價差,我推薦星期五做

而在做這樣策略期間,如果遇到空頭排列,看多價差要停損出場

(空頭排列:5MA,10MA,20MA)

如果均線糾結在一起,則暫停動作(10MA,5MA,20MA,or 20MA,5MA,10MA)

b.做月選多頭價差,位置做20MA

若獲利空間不大(指數位置離20MA太遠),參考支撐壓力表的支撐

(to新手:如果要談技術分析的話,支撐通常會是前面的低點)

c.跌破5MA,在周選做看空價差,位置選在跌破五日均線前的高點

(這裡注意,不是做在5MA喔!是做在前面的高點)

補充:

a.新手的話我建議本金5萬來做這樣的策略

雖然說你其實不需要這麼多資金,但至少你一開始輸的話

比較不會有壓力

b.逆向的月選看空價差,周選看多價差這種做法並不建議

因為空頭走勢又急又兇

這樣做可能討不到甜頭,倒不如直接做買進賣權

▼凱文的選擇權課程,適合新手、小資族,讓你瞭解如何運用選擇權獲利!▼

https://optionplayerkevin.teachable.com/

▼歡迎加入會員▼

小額贊助,可以在留言區使用特別的專屬貼圖

鐵粉會員,除了貼圖,每天我會與你分享我對盤勢的想法

https://www.youtube.com/channel/UCL2JKimITPdd37tEzJrHPAg/join

▼底下有各種資訊,歡迎點開參考▼

✅選擇權討論社團:http://optionplayerkevin.pros.is/groupkevin

✅IG:http://optionplayerkevin.pros.is/instagramkevin

✅FB:http://optionplayerkevin.pros.is/facebookkevin

✅line社群:https://lihi.tv/YcKVl

這個頻道專注在選擇權的話題上

股票、期貨、基金也歡迎大家來討論

希望大家都能變得更有錢,邁向財務自由

本集節目由蝦皮贊助播出

https://shp.ee/2dues3k

----------

***重要申明:影片主要為分享我個人的想法,並非投資建議,請觀眾在操作前仍需三思。***

個人涉入程度對網路銀行滿意度、信任與認同調節效果之研究

為了解決明天買什麼股票 的問題,作者陳建焱 這樣論述:

大多數先前對客戶忠誠度之研究都強調線上網路滿意度和信任度的影響。然而,研究客戶在線上網路服務涉入度調節這種關係模式尚未形成共識。在滿意-信任-認同模式的基礎上,已知顧客涉入度是影響忠誠度的重要前提條件,本文想要探討客戶涉入度對網路銀行服務評估的調節效應。實證結果從問卷調查調查收集。利用迴歸模型進行實證。結果部分支援假設,特別是確認客戶涉入的調節作用。當滿意度越高透過購買者涉入則其網絡銀行認同更強;另外,滿意對信任的影響較強。然而,客戶信任對於高自我涉入客戶的認同影響更大,對於高度購買介入的客戶影響較小。因此,客戶涉入的調節作用提供了對滿意度信任認同模型的更完整的觀點。關鍵字:滿意-信任-認同

模型; 自我/購買涉入; 調節效果; 迴歸

凡事往好處想的遊戲:金錢X生活X幸福X教育X職場,最有溫度的心靈導師林達宏老師,帶你走出人生困境的55個心法

為了解決明天買什麼股票 的問題,作者林達宏 這樣論述:

這本書一定能夠有一句話、一個故事,能帶給你收穫,改變一生! 請往好處想,人生就會不一樣了! 每天我們都預期,好事會發生在我們身上, 這樣的想法,是很有幫助的。 但真實的世界是,有些事並不會如你預期的發生, 你的人生,依然會有一些波折。 而一件事發生後,我們如果去抗拒,就會投射給它能量, 然後,它就糾纏著你的心! 你不想要生病, 你不想要失業, 你不想要沒錢, 你不想要被背叛, 你不想要的太多太多。 但,它就是有可能會發生, 練習去接受它,你將會驚訝的發現,一切無礙。 正念推薦 國立屏東科技大學校長/戴昌賢 國立屏東大學校長/古源光 金屬工業研究發展中心執行長/林秋豐

佛光山都監院頭單書記/釋慧屏法師 唯品風尚集團CEO/周品均 港都電臺名主持人/素蘭 大愛電視臺主播/倪銘均 知名主持人、愛的分享會創辦人/徐曉晰 社團法人中華安得烈慈善協會執行長/羅紹和 XCEL NEXT創投基金執行合夥人/顧及然 美樂美髮企業有限公司總經理/沈美利 京晏建設有限公司負責人/顏辛慧 貝昇資本股份有限公司負責人/梁維修、李祥薇 臺南美美上美診所院長/蔡宗賢 河見電機股份有限公司副總經理/張乃文 Larry Gilman 劉恆菁老師

一般債券型基金的過度反應效果

為了解決明天買什麼股票 的問題,作者林挺生 這樣論述:

所謂『共同基金』是由投信公司公開募集資金,資金交由保管機構保管,並由專業經理人進行管理操作,共同基金在歐美國家早已成為非常普遍的投資工具,基金規模也與日俱增。而每位投資者的希望都是買低賣高,賺取其中的差價,但市場決定價格,沒有人能預測明天會發生什麼事,會對未來價格造成多大的影響。在股票市場也是如此,一般投資人多以技術分析做為買賣決策的依據,而技術分析主要是建構在”強者恆強,弱者恆弱”假設基礎上,意思就是當個股的報酬出現上漲趨勢的訊號時,投資者預期未來持續看多而持有個股,當個股的報酬出現下跌趨勢的訊號時,投資者預期未來持續看空而賣出個股。而在西元2008金融風暴發生後,投資人對於無從得知何時會

發生的風險逐漸感到害怕,開始將資金轉入債券型基金市場,藉以賺取穩定的茲息收入。在債券型基金規模與日俱增之時,如何選擇債券型基金,亦成為投資重要的課題,國內外有許多討論股票過度反應理論的研究,但較少著墨一般債券為研究樣本,故本文將著手探討一般債券基金的過度反應理論,進行買贏家、輸家組合的投資策略,進而印證過度反應理論是否會存在於投資一般債券型基金。