石油etf台股的問題,我們搜遍了碩博士論文和台灣出版的書籍,推薦吳盛富寫的 美國公債.美元 教會我投資的事:2個指標主宰全球景氣循環,抓住超前佈署關鍵!搭上最強資金潮流,國際認證理財顧問賺30倍的理財分享! 和風中追風的 懶系投資:穩賺,慢贏,財務自由的終極之道都 可以從中找到所需的評價。

另外網站【新手教學ETF是什麼?】ETF的4大類型、5個優缺點分析全攻略也說明:期貨是一個統稱,原物料商品: 黃金、白銀、石油、大豆、棉花、小麥、玉米等 ... 台灣市場在2003年發行第一檔追蹤台股大盤指數的ETF: 元大台灣50(0050) ...

這兩本書分別來自財經傳訊 和時報出版所出版 。

大葉大學 管理學院碩士在職專班 劉文祺、李家豪所指導 沈欣柔的 美元指數與亞洲股市之關聯性研究 (2021),提出石油etf台股關鍵因素是什麼,來自於新興亞洲股市、美元指數、領先落後關係、向量自我迴歸模型。

而第二篇論文銘傳大學 財務金融學系碩士在職專班 何祖平所指導 江偉寧的 股價指數、匯率、利率和波動率之關聯性分析-以台灣為例 (2021),提出因為有 新台幣兌美金、利率、波動度的重點而找出了 石油etf台股的解答。

最後網站臺股石油etf則補充:臺股石油etf. 元石油ETF 元石油ETF (00642U),目前臺灣唯一與原油相關的金融商品這幾年隨著油價上上下下,相信許多投資人看著也心癢癢。但在臺灣想要投資原油沒有直接 ...

美國公債.美元 教會我投資的事:2個指標主宰全球景氣循環,抓住超前佈署關鍵!搭上最強資金潮流,國際認證理財顧問賺30倍的理財分享!

為了解決石油etf台股 的問題,作者吳盛富 這樣論述:

投資時考慮總經要素,一定深合喜歡綜觀全局的你的胃口。 只是平日要操心的事太多,沒有時間考量總經的「千」經「萬」緯, 但是影響投資層面的總經指標真的只要關注「兩個」就夠了。 真的!作者只用美國「十年期公債殖利率」及「美元指數」,就掌握全球重要投資商品的波動。 Covid 19時帶著500位客戶躲過風暴,並買在低點,連散戶都能輕鬆達成年化20%的報酬率。 2020年3月18日,因為新冠肺炎疫情,全球股市由高點下挫30%,多數人不知股市會不會再往下跌。 但是作者由一個指標——美國十年期公債殖利率看出了端倪,2020年1月時美國十年期公債殖利率大約為2%,快速下降至4月18日的端點,大

約0.5%,爾後開始反彈。而美國十年期公債殖利率的低點(也就是公債的價格漲到高點),剛好就是無風險利率循環衰退期與復甦期的分界點。 這裡所謂的無風險利率循環,指的就是美國十年期公債殖利率的循環,它不但是景氣循環的表徵,更可以準確的判斷風險性資產(股票、投資等級債、高收益債券、特別股、普通股)與避險資產的相互波動。 簡單的說,如果你懂得無風險利率循環,你就可以在股市的高點賣出股票,買進正在由低點走揚的公債商品。 在美國十年期公債殖利率走低的階段,代表市場因為不看好後市,自然不會把資金投入與景氣高度相關的股市,轉而流入無風險的公債,拉高公債價格(使殖利率下降)。而過了債券價格的高

點(殖利率的低點),代表資金開始流入股市,這是景氣好轉的跡象。 無風險利率循環復甦期又可以依通膨是否發生,而分為前期及後期。 接著,當美國公債殖利率見到高點之後(也就是債券價格跌到最低),美國公債殖利率開始緩步下滑,同一時間股票、美國公債一起上漲,作者統稱為成熟期。 你可能會說,我們在台灣管什麼美國無風險利率循環?問題是美國是目前全球最強大的國家,美元又是全球最關鍵的貨幣,因此了解了美國的無風險利率循環,再來推估台灣,就十之八九了。 如果你可以清楚的知道現在的無風險利率(美國十年期公債殖利率)循環階段是成熟期、復甦期或是衰退期,你就可以精準的做出投資決策。 另外,

除了美國十年期公債殖利率外,投資時另外一個要考慮的要素就是美元指數,這影響另一個層面資金的流向。美元指數走高,不利新興國家股市及原物料商品;走低則相反。 本書特色 為什麼2021年開始,是你學會如何掌握無風險利率循環的最好時間 市場上有關景氣循環的書很多,但是讀完了之後,你還是無法判斷現在是哪個階段。在2021年讀完本書,將不會再有這個問題,因為2020年3月,美國無風險利率由衰退轉入復甦。 讀者在2021年拿到此書時,基本上就是美無風險利率循環的復甦期(也可以視為景氣循環的復甦期)。你很容易可以用書中的知識,對應經濟的實際狀況。如此,你可以輕鬆的認知到無風險利率循環及景氣

的變化,讓無風險利率循環不再是理論,而是生活的體認。 關鍵指標看出總經變動趨勢 總體經流變化萬端,但由於美國是目前全球最富強的國家,因此,你只要掌握美國幾個最最關鍵的數據,就可以掌握全球的景氣循環。其中最重要的就是美國十年期公債殖利率、美元指數。 而由於美國是由消費推動經濟成長的國家,你要進一步了解其消費強弱,則可以觀察以下指標: .初領失業救濟金 .製造業、服務業採購經理人指數(PMI)與其細項 .消費數據 .可支配所得 掌握資產的輪動,賺到穩定的投資財 景氣循環階段影響不同類別金融資產的漲跌,例如在衰退期,只有公債會上漲,其他如股票、高收益債、

投資等級公司債、特別股、新興市場債,都會崩盤。 而緊接著之後的復甦期,則是公債價格崩盤(殖利率上漲走高),而股市開始長線上揚。如果你可掌握無風險利率循環,那麼光是在衰退期之前的成熟期大量買進美國公債ETF,在復甦期轉換為美股ETF,就可享受大量的利益,根本不用去挑什麼飆股。 提醒你常被忽視而又影響獲利的事,作者研究心得無私分享 現在ETF當紅,多數人忽視了封閉式基金(closed end Fund)的優勢。2008年至2021年3月,特別股封閉式基金(FFC)、標普500指數、特別股ETF(PFF)三者的長期績效比較,FFC的報酬率來到800%,意思是2008年如果您投資FF

C 100萬元,現在的市值超過800萬元,成長了八倍。 標普500則只有250%的報酬率,而特別股指數ETF(PFF)的報酬率僅有200%。同樣的投資標的(美股特別股),採用封閉式基金(Closed End Fund),長期投資報酬是ETF的4倍。 又如在判斷美國是否發生通膨的現象,作者採美國道富資產管理公司製作的物價指數,每周一次,比官方公布的數據更即時。 作者從不流俗,在書中提出許多獨到,有助於壯大口袋、增進視野的看法。 名人推薦 美國特許金融分析師 安納金 國泰金控總經理 李長庚 淡江大學土木系教授 作者的恩師 碩士論文指導教授 葉怡成 專業投資人風

中追風 陳峰 前中華郵政暨永豐金控董事長 翁文祺 算利教官 楊禮軒 急重症醫師 蔡賢龍 台灣法學基金會董事 錢世傑教授 Smart雜誌副總主筆暨採訪主任 劉萍

石油etf台股進入發燒排行的影片

成為 RF 鐵粉團的一分子!只需港幣 $40 一個月,即享獨家影片及專屬貼圖優惠!

https://www.youtube.com/channel/UCETuQf4lzTrfevoHdSGo8Ew/join

成為一名經人Patreon :

https://www.patreon.com/awesomomists

www.RagaFinance.com

RagaFinance Facebook:

https://www.facebook.com/ragafin/

?是日焚道 - Everyday's Vin! Patreon ?

http://patreon.com/calvinchoy

◎◎◎訂閱 ◎◎◎

▶

Ragazine : https://www.youtube.com/channel/UC5DWcqCjBne2-wRnrjxkuHQ?sub_confirmation=1

▶

Raga Finance: https://www.youtube.com/channel/UCETuQf4lzTrfevoHdSGo8Ew?sub_confirmation=1

#RagaFinance #美股 #債息

------------------------------------------------------------------------------------------------------------------------------------------

免責聲明:《Raga Finance》竭力提供準確資訊,惟不保證絕對無誤,資訊如有錯漏而令閣下蒙受損失(不論公司是否與侵權行為、訂立契約或其他方面有關),本公司概不負責。

同時,《Raga Finance》所提供之投資分析技巧與建議,只可作為參考之用,並不構成要約、招攬、邀請、誘使、任何不論種類或形式之申述或訂立任何建議及推薦,讀者務請運用個人獨立思考能力自行作出投資決定,如因相關建議招致損失,概與《Raga Finance》主持、嘉賓、編輯及記者無關。

同時,《Raga Finance》所有節目或資訊,相關內容屬作者個人意見,並不代表《Raga Finance》立場。

Raga Finance

網址: www.ragafinance.com

#美股焚化爐 #Pfizer #以太

美元指數與亞洲股市之關聯性研究

為了解決石油etf台股 的問題,作者沈欣柔 這樣論述:

本研究之研究期間訂為2015年12月18日至2022年2月25日,使用週資料,並將2019年8月2日(五)作為美國貨幣政策緊縮及寬鬆之分野。經領先落後關係的實證過程,以下為本研究之結論:美元指數期貨價格與馬來西亞股市ETF價格雙向領先一週反向變動,兩者互為領先指標,此外美元指數期貨價格分別單向領先新加坡及印度股市ETF一週正向變動,亦即當美元指數期貨價格上漲時,外資仍繼續投資兩股市。最後,泰國及越南是東南亞的產油國,兩國家的ETF價格領先美元指數期貨價格一週反向變動,亦即此兩國ETF價格是美元指數期貨價格的領先指標。

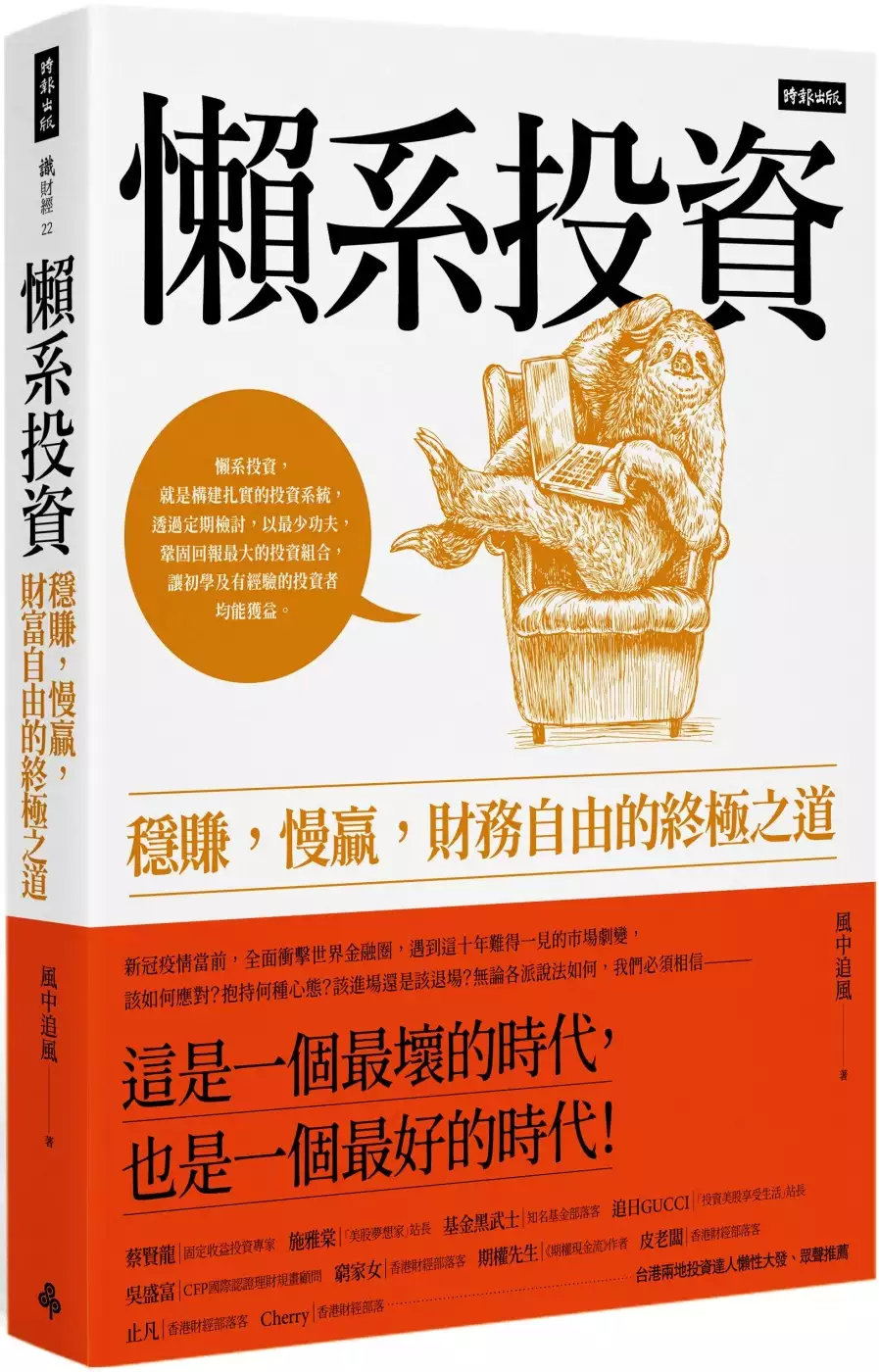

懶系投資:穩賺,慢贏,財務自由的終極之道

為了解決石油etf台股 的問題,作者風中追風 這樣論述:

“台港澳知名投資部落客風中追風首本著作!” “港版甫上市便造成市場搶購,蟬聯香港大眾財經書籍榜首!” “台灣版特別邀請風大因應市場衝擊撰寫新序,並提出12點真心建議!” 新冠肺炎疫情當前,全面衝擊世界金融圈, 遇到這十年難得一見的市場劇變, 該如何應對?抱持何種心態?該進場還是該退場? 無論各派說法如何,我們必須相信—— 這是一個最壞的時代,也是一個最好的時代! 你或許不曾想過投資,但你肯定知道金融市場與生活息息相關! 總會有一個時間點,讓你驚覺定存太低太慢、然而股票又太衝太快, 「懶系投資」將是最適合投資初心者的經典入門書! 作者風中追風將自己近

二十五年的投資歷程不藏私的全面公開,自95年第一次買股票開始,他便執意尋找最懶散、機械化而又有穩定回報的投資方法。途經多次金融危機風暴,終悟出「懶投」之道! 書中詳細介紹了各種不同類型的穩定收息投資工具,包含債券、ETD、優先股、REITs、商業信託基金、封閉型高收債券基金、股票期權⋯⋯等,藉著個人投資經驗分析各個投資工具的運作背景、平衡風險與回報的操作方法等,憑著獨門的「懶系投資」,終至財務自由。為完成亡妻心願,2017年便帶著女兒離開香港,移民台灣,持續以投資全球的視野,產生豐足的被動收入。 懶系投資,財務自由的終極之道 財務自由可以說是近幾年最炙手可熱的話題,最簡單的財務

自由定義,就是所持資產所產生的被動收入(或稱被動現金流),大於每月所需生活費加通脹,使一個人或家庭無需為生活開銷而努力為錢工作的狀態。 而所謂懶系投資,就是構建扎實的投資系統,透過定期檢討,以最少功夫,鞏固回報最大的投資組合,讓初學及有經驗的投資者均能獲益。說穿了其實就是現金流投資法,關注的重點不在於資產增值、資產利得甚至投資績效,而是如何在可控的風險下實現的現金流效率與穩定性。 本書由淺入深,懶系投資的心法、工具、應用、資源都有探討,無論是固定收益資產投資的初學者還是有經驗的投資人,皆能從中獲得裨益。學了招式,還要汲取懶系投資的理念、心法與經驗,而本書後半部對槓桿的探討、風險的評

估與控制,在現在陰晴不定的市場,尤其值得關注。 掌握「懶系投資」,就可以擺脫日日追盤、擔擾受怕、飽受市場氣氛摧殘的老派投資困境。縱使市況不佳,仍可以維持懶散、閒適、從容的投資心態,每年穩賺15%以上收益,緩步走向財務自由之路。 名人推薦 台港投資達人懶性大發、眾聲推薦 蔡賢龍|固定收益投資專家 施雅棠|「美股夢想家」站長 基金黑武士|知名基金部落客 追日GUCCI|「投資美股享受生活」站長 吳盛富|CFP國際認證理財規畫顧問 窮家女|香港財經部落客 期權先生|《期權現金流》作者 皮老闆|香港財經部落客 止凡|香港財經部落客

Cherry|香港財經部落客

股價指數、匯率、利率和波動率之關聯性分析-以台灣為例

為了解決石油etf台股 的問題,作者江偉寧 這樣論述:

本研究採用2010年1月至2020年12月的新台幣兌美金匯率、VIX指數和台灣銀行一年期定存利率之月資料,探討股價指數、匯率、利率和波動率之間的相關性。其中,本研究的研究方法採用單根檢定、VAR和Granger因果關係檢定。Granger因果關係的結果顯示一年期定存利率變動率會顯著影響台灣加權股價指數變動率;台灣加權股價指數變動率、美金對新台幣匯率變動率顯著影響一年期定存利率;台灣加權股價指數變動率顯著影響美金對新台幣匯率。一年期定存利率變動率和台灣加權股價指數變動率有雙向影響。

石油etf台股的網路口碑排行榜

-

#1.2020台股十大熱門排行榜:電子股強勢霸榜,台積電奪冠!

年度熱門ETF榜單則是兩樣情,分別由股息蒸蒸日上的元大高股息奪第一,緊接在後的則是因油價崩跌下市的元大S&P原油正二! 2020年度熱門台股榜再度由電子股 ... 於 www.gvm.com.tw -

#2.United States石油ETF (USO) - 玉山證券

玉山證券提供精采的網頁視覺、豐富的投資資訊,更整合玉山證券多元的下單平台,便利顧客認識每個平台的功能特色、交易流程、軟體下載及下單憑證服務。 於 www.esunsec.com.tw -

#3.【新手教學ETF是什麼?】ETF的4大類型、5個優缺點分析全攻略

期貨是一個統稱,原物料商品: 黃金、白銀、石油、大豆、棉花、小麥、玉米等 ... 台灣市場在2003年發行第一檔追蹤台股大盤指數的ETF: 元大台灣50(0050) ... 於 george-dewi.com -

#4.臺股石油etf

臺股石油etf. 元石油ETF 元石油ETF (00642U),目前臺灣唯一與原油相關的金融商品這幾年隨著油價上上下下,相信許多投資人看著也心癢癢。但在臺灣想要投資原油沒有直接 ... 於 www.ecofuel.me -

#5.3大理由千萬別沾手石油ETF | 股市- Yahoo奇摩行動版

台灣玉山科技協會20週年慶祝大會晚宴26日舉行,張忠謀與夫人張淑芬一起出席。演講從他念MIT大學時講起,拿到父親贈與的人生第一份股票,是50股的IBM股票, ... 於 tw.stock.yahoo.com -

#6.投資達人老專的存股日誌30天 - 第 23 頁 - Google 圖書結果

... 只買ETF來分散風險,而且只買台股成分股,不買海外成分股,不買反向(做空)石油期貨ETF。 2.1到2年經驗者可開始加入個股,以金融股及台灣50最大50檔權值股為限。 3. 於 books.google.com.tw -

#7.油價跌到負,能買什麼?理財顧問:「比起石油ETF - 風傳媒

CFP吳盛富認為,石油ETF有無法克服的轉倉成本問題,不適合一般散戶持有,石油公司 ... 筆者就舉兩個商品來說:第一,台灣人投資海外石油ETF,最常選的 ... 於 www.storm.mg -

#8.Q2防疫概念股空降台股爆紅榜元大S&P石油話題居冠 - 蘋果日報

Yahoo奇摩股市App公布第2季10大爆紅台股榜5大爆紅ETF榜。 ... 話題持續延燒,使「元大S&P石油」攻頂、擠下國民ETF「元大台灣50」及「元大高股息」。 於 tw.appledaily.com -

#9.鉅亨買基金– 全台最大民營線上基金交易平台

鉅亨買基金提供全球知名配息基金、債券基金、股票基金等三千檔基金商品,結合AI機器人理財服務,基金申購享終身0信託保管費與配息基金0手續費,線上開戶交易快速方便又 ... 於 www.anuefund.com -

#10.投資筆記——石油ETF、0050、0056的投資教訓 - 隔壁表哥

我也嘗試投資石油ETF,但在研究這只ETF的過程中發現兩個主要的疑慮,. 第一是溢價過高。 ... 不勝唏噓,現在台股又回到萬點,景氣前景還不是很明朗,. 於 gbbg2019.com -

#11.今周刊- 除了石油ETF,2020年還有這4檔ETF也下市!新手不踩雷

元大S&P原油正向2倍ETF(00672L)確定將於11月13日下市了!台灣首檔原油期貨槓桿ETF今年歷經沙俄兩國大打石油價格戰、新冠肺炎重創原油需求、西德州 ... 於 www.businesstoday.com.tw -

#12.ETF進階班 - 富邦證券

這這類型ETF中,成交量最大的是SPDR能源指數ETF(代碼:XLE),追蹤S&P能源類股指數,成份股包含了石油、天然氣、能源設備及服務的公司, ... 於 fundetfdj.fbs.com.tw -

#13.美股石油etf - 台股指數型基金推薦

美股石油etf,宋慶齡基金會,ieietf,債券etf怎麼買,富蘭克林坦伯頓全球科技基金,桃園市文化基金會,基金理財的六堂課,選基金策略寶,富蘭克林坦伯頓公司債基金月配息, ... 於 index13.fund -

#14.石油ETF 潛利十足| 基金天地| 理財 - 經濟日報

雖然國際原油價格近日回檔,拉低國內石油ETF價格,但由於OPEC+採取積極行動抑制原油產量,加上原油需求復甦仍是大勢所趨... 於 money.udn.com -

#15.United States12月期原油期貨ETF-USL-ETF淨值表格

首頁◇新聞◇台股◇美股◇新VIP◇選股◇基金◇ETF◇自主理財◇iQuote◇固定收益◇知識庫◇焦點專題◇財經台◇ ... 美盛銳思美國小型公司機會基金優類股美元累積型. 於 www.moneydj.com -

#16.10檔ETF 法人搶 - 工商時報

在台股交易的ETF,28日各擁題材獲法人加碼,其中,受到大陸能耗雙控衝擊 ... 法人買超前10檔ETF依高低排序為:元大台灣50反1、期元大S&P石油、元大滬 ... 於 ctee.com.tw -

#17.00642U - 期元大S&P石油| 總覽| 台股 - 鉅亨

鉅亨網提供你最完整的台股資訊。00642U-期元大S&P石油股價14.59漲跌幅+0.07%,即時走勢、歷史股價、技術線圖、盤後統計、三大法人買賣超、內外盤比例及最佳五檔、融資 ... 於 invest.cnyes.com -

#18.元大台灣50(0050)

時間 買進 賣出 成交價 漲跌 單量 132457 140.25 140.30 140.25 ‑0.40 1 132452 140.30 140.35 140.30 ‑0.35 3 132452 140.25 140.30 140.30 ‑0.35 14 於 etf.masterlink.com.tw -

#19.趁利空低接好股票!完全解析通膨陰影下的投資策略

June 7, 2021 by 財訊 Tagged: ETF, 升息, 投資, 物價, 股票, 通縮, 通膨理財, 證券, ... 投資人的通膨預期,對金融市場投下震撼彈;台灣的疫情加劇,同樣震撼台股。 於 finance.technews.tw -

#20.賺兩倍的誘惑!世界第一的原油正2 ETF,為何明星分析師也認 ...

這代表,現在52億台幣的規模中,超過99%,都是台灣7萬多戶投資者買的。4月以來,這檔基金平均每日交易量都在15萬張以上、成交金額6億以上,是台股的 ... 於 www.cw.com.tw -

#21.美股ETF排行 - 永豐金證券

代碼 ETF名稱 日期 幣別 一日 一週 今年以來 一個月 BOIL Proshares二倍做多彭博天然氣ETF 10/25 美元 21.67 33.80 287.99 20.99 UNG United States天然氣ETF 10/25 美元 10.99 16.91 121.74 12.83 GAZ iPath B系列彭博天然氣總報酬ETN 10/25 美元 10.66 16.54 115.04 13.58 於 www.sinotrade.com.tw -

#22.ETF系列 - 街口投信

槓桿/反向型ETF. 00715L. 街口標普高盛布蘭特原油ER單日正向2倍指數股票型期貨信託基金(本基金為策略交易型產品,不適合長期持有,僅符合臺灣證券交易所訂定適格條件之 ... 於 www.paradigm-fund.com -

#23.證券櫃檯買賣中心Taipei Exchange

股票ETF獎勵活動(2021/12/31 止) · 櫃買市場業績發表會(2021/11/29 止) ... 成交量值不含零股、鉅額、盤後定價及標購. 最近資料. 最近指數. 櫃買生技醫療指數. 於 www.tpex.org.tw -

#24.台灣證券交易所

臺灣證券交易所全球資訊網介紹公司組織、沿革外,並分為「交易資訊」、「上市公司」、 「產品與服務」、「結算服務」、「市場公告」、「法令規章」、「投資人 ... 於 www.twse.com.tw -

#25.MONEY錢雜誌 全民瘋股市,年輕人瘋ETF!台股20檔人氣主題 ...

台股 20檔人氣主題型ETF:石油、不動產、5G、ESG皆上榜! 2021/05/27. 11,490. 作者:張國蓮. 於 www.moneynet.com.tw -

#26.投資石油前,你該知道的5件事!-談元石油ETF(00642U)

從台灣50(0050)、高股息(0056)到上證50、日經、韓國、S&P、歐洲50,甚至是投資黃金及石油ETF。再加上槓桿型的出現,台股近來ETF大放異彩! 於 camperliu.pixnet.net -

#27.2020資本市場大事〉史上首次負油價元大石油ETF黯然下市

〈財經週報-2020資本市場大事〉史上首次負油價元大石油ETF黯然下市 ... 〈財經週報-2020資本市場大事〉逐筆交易、盤中零股交易上路台股更接軌國際 ... 於 ec.ltn.com.tw -

#28.排名前6位的能源etfs(VDE,XOM) - 初创企业- 2021

先锋能源ETF; 能源精选行业SPDR ETF; iShares美国油气勘探与生产ETF; iShares全球清洁能源ETF; 市场向量石油服务ETF; 景顺DWA能源动能投资组合ETF. 於 cn.earnmoneyfromhometoday.com -

#29.怎麼買?台股最紅兩支ETF,被動投資、創造穩定收入 - 經理人

有些ETF 只部分連結當地指數,也有些連結的是國外指數或特定商品,像有些ETF 追蹤的是中國股市,或原油期貨市場。這類的ETF 就很難用大盤的技術指標來判斷 ... 於 www.managertoday.com.tw -

#30.[美股] XOP、XLE : 比USO更好的油價連結ETF求職/旅行/投資理財

直觀來說,這些“石油概念股”,我們可以將他們三等分,分別是上、中、下游,XLE包含的石化品製造(如台塑、中油的角色)處於中下游,受油價波動度較小;上游則是XOP所持有的 ... 於 today.line.me -

#31.元大S&P石油(00642U) - 股價走勢- HiStock嗨投資理財社群

作者:陳相州分析師長期投資,這一類「ETF」不能買近期原油價格波動劇烈,帶動台灣相關ETF交易熱絡,不過,許多人沒意識到... 買的是6月期貨!元大原油正2爆量反彈-2020/ ... 於 histock.tw -

#32.台股石油ETF之00642U的看法 - 期貨高手雲

00642U已經反彈一段時間了,個人2018年12月下旬買進該股,上周又加買了一些,從西德州石油期貨(WTI)過去31年(1988至2018)的走勢進行迴歸分析,預估其今年(2019)的2個標準差 ... 於 fdfxu10776.pixnet.net -

#33.台灣石油股票

台灣石油股票,基金老司機,安聯收益成長基金南非,股票交易記錄app,股票張數,股票反彈怎麼看,股票新手開戶,股票軟體ptt,股票1102,股票代號一覽表,全球人壽股票,股票期貨 ... 於 etf68.fund -

#34.股票全能通| 全天候股票/ETF投資- 台灣滙豐 - 匯豐

使用滙豐股票全能通為您的下單股票及ETF交易提供美股港股資訊,不用擔心交易時差和免盯盤。滙豐股票全能通給你一個貼心和便利掛單服務。 於 www.hsbc.com.tw -

#35.市價淨值_ETF - 富聯網

排名 / 名稱 即時市價 成交量 買價 賣價 預估淨值 預估折溢價% 市價漲跌% 1富邦印度正2 50.45 719 50.40 50.45 49.95 1.00 1.45 2元大MSCI金融 24.24 135 24.12 24.24 24.02 0.92 0.75 3元大美債20反1 13.43 259 13.42 13.43 13.34 0.67 ‑0.81 於 money-link.com.tw -

#36.【ETF】コモディティ(原油)への投資【日本株、米国株】

今回はコモディティの中で原油を扱います。コモディティの説明等は前回の記事をどうぞ。投資対象としての原油の特徴原油と石油の違いは簡単で、原油は ... 於 w73t.com -

#37.原物料投資最該搞懂的事 - Google 圖書結果

ETF 的結構是由數種股票構成的集合體,例如你買進這種一張台灣50(台股代號:0050, ... 例如我看好石油股,我只需要買進追蹤石油類股的ETF即可,不需要再去研究哪幾檔基金 ... 於 books.google.com.tw -

#38.00642U期元大S&P石油- 價量走勢圖- 線型走勢- 個股資訊

期元大S&P石油(00642U)個股即時資訊- 成交價: 14.59, 漲跌: +0.01. ... 指股基金(指數股票型基金), -, 0.00, 84.89, -, - ... 【台股盤後】車電元宇宙概念股. 於 stock.pchome.com.tw -

#39.一年虧掉3 百億的元大石油正2,從溢價533% 到折價 - 股市小P

也連帶讓台股的石油ETF 淨值遭受重大打擊。 (圖片來源: Investing) (註: 以上 ... 元大一共發行了2 檔針對原油期貨的ETF,分別是元大S&P石油(00642U). 於 www.peterjan.tw -

#40.油價噴不停!台灣小資族就靠「3檔原油ETF」賺行情專家曝2買法

基金經理人指出,台灣投資人要參與原油漲跌行情,最簡單直接的方式,就是投資原油ETF。原油ETF實質上是「原油期貨ETF」,就是將原油期貨給現貨化,透過 ... 於 finance.ettoday.net -

#41.元石油ETF 爆出新天量!台灣第1 檔石油ETF 初登場~大昌林珈 ...

9 / 7 元大石油期貨ETF 掛牌上市! 很多人想投資原油期貨,但是台灣卻沒有相關的金融商品... 現在台灣終於有投資石油的管道啦! 元大寶來標普高盛原油ER 指數股票型 ... 於 wen6136.pixnet.net -

#42.石油k線走勢圖

輕原油(N1CL) – 動態日K線圖– HiStock嗨投資理財社群. 站內信. 自選股. 註冊. 登入. 首頁. 國際股市. 國際指數. 分類. 元大S&P石油(00642U) 技術分析動態日K線圖, ... 於 www.cloudtree.me -

#43.油銀銅大漲在台股交易、相關連動ETF齊揚

... 市場上看油價至90美元,甚至已有劍指100美元,也推升在台股交易的原油ETF,除了期街口布蘭特正2大漲逾2.5%之外,期元大S&P石油也上漲約1.75%。 於 wantrich.chinatimes.com -

#44.【資產配置】新手該怎麼投資石油?三種投資商品一次搞懂 ...

ETF ,全名為「Exchange Traded Funds」,是一種可以直接在股票交易所交易的基金。 近年來台灣吹起一股ETF風潮(尤其元大台灣50流竄在各個投資理財書籍推薦 ... 於 littlemanstockstory.com -

#45.【石油ETF投資教學】三分鐘教你石油ETF 投資的管道(上

「油價」一直是大家關心的投資標的石油基金(或稱能源基金)、石油期貨、和各式各樣的石油ETF 。像連結油價的元大石油( 00642U )、元大石油正2( ... 於 www.stockfeel.com.tw -

#46.VanEck砍費用,比特幣期貨ETF將掀"殘暴"殺價戰 - MSN

作為對照,美國首檔比特幣期貨ETF「ProShares比特幣策略期貨ETF」(ProShares Bitcoin Strategy... ... 台股震盪9月證券劃撥存款餘額連12升、融資降溫. 於 www.msn.com -

#47.元大原油正2下市...這場瘋狂的石油ETF之亂,投資人該學的一堂課

台灣首檔原油期貨槓桿ETF—元大S&P原油正2ETF於10月5日申請終止信託契約,7日獲金管會核准,同步向證交所申請此檔基金下市,投資人需留意最後可交易 ... 於 www.wealth.com.tw -

#48.三星原油(3175)和XIV之死. 合成和實物ETF間的缺口 - Medium

實物ETF最大的成本是管理費用較高,例如如果恆指要換成份股,或者股份比重有變,那基金就要在短時間交易大量股票,引起交易成本。合成ETF用衍生工具操作成本較低,但因為 ... 於 medium.com -

#49.定期定額買台股 - 兆豐證券

每月3000起,選擇合適的投資標的進行定期定額買台股,小額投資、夢想啟航。 於 events.emega.com.tw -

#50.商品型ETF - 石油ETF_ETF有哪些種類? 日盛理財學園

元石油ETF. 元石油ETF (00642U),目前台灣唯一與原油相關的金融商品. 這幾年隨著油價上上下下,相信 ... 於 www.jihsun.com.tw -

#51.結構型商品基本入門 - 元大期貨

看好國人偏好投資ETF商品,元大期貨於2017年8月獨家推出以「元大S&P石油ETF」為標的之結構型商品,成為首家推出結構型商品之期貨業者,提供穩健型投資人不同的選擇。 於 www.yuantafutures.com.tw -

#52.期元大S&P石油(00642U) - 基本資料- 台股 - 玩股網

期元大S&P石油(00642U) ETF基本資料,標的指數:標普高盛原油ER指數(S&P GSCI Crude Oil Enhanced Excess Return)、ETF類別:原型期貨ETF、上市日期2015年09月07日(已 ... 於 www.wantgoo.com -

#53.即時估計淨值

國內成份股ETF - 台股ETF ... ETF名稱及代號, 資料時間, 富邦台50 ... 若標的指數成分股或指數值於資料更新時間未有即時報價,則以前一營業日之基金績效與標的指數 ... 於 websys.fsit.com.tw -

#54.元大S&P石油(00642U)完整分析:想投資?先看懂它的溢價

冷門知識,根據台灣的證券市場編碼原則,期貨ETF的股票第六碼為U、反向型ETF第六碼為R、槓桿型ETF第六碼為L。 00642U的成分股:西德州輕原油期貨的ETF. 於 earning.tw -

#55.想投資石油商品嗎?台股的石油ETF-元大S&P石油(00642U)。

(圖片來源:dreamstime) 在台灣股市提到ETF,大家能琅琅上口的莫過於台灣50(0050)跟高股息(0056)了,這兩檔因為把投資風險分散到30至50家企業, ... 於 money125.pixnet.net -

#56.元大S&P 石油ETF是什麼?00642U怎麼買? - Mr.Market市場先生

因此對台灣的投資人來說,絕大多數人都是買低賣高賺波段。 對於槓桿或反向,操作方式與注意事項如下。 元大S&P原油正2(00672L):看漲時加速獲 ... 於 rich01.com -

#57.元大投信最佳資產管理公司, ETF首選品牌

元大ETF提供:即時淨值查詢\申購買回清單\產品資訊. ... 市場漲幅市場交易市價跌幅零股成交股數零股成交金額. 資料日期: 2021/10/26. 元大日經225 ... 於 www.yuantaetfs.com -

#58.當沖搶籌碼! 石油ETF、台塑四寶爆量噴漲

沙國供油措施遭無人機攻擊,中斷全球5%供油,國際油價飆漲20%,激勵台股今(16)開盤,元石油正2(00672L)、華頓S&P布蘭特正2大漲14%、17%,台塑四寶 ... 於 www.88988.com.tw -

#59.油價還會漲?原油ETF可以買嗎?風險是什麼?可以拼2倍的原油 ...

新聞Talk Show《台股飆存股族ETF怎麼辦?》○【精華版】https://youtu.be/24mYVb1pEt00050.0056操作攻 ... 於 www.youtube.com -

#60.台股五大ETF推薦|0050太貴了!還有其他很棒的選擇!

台股ETF 大家常聽到的就是0050、0056,但除了這兩檔以外,台股其實有一百多檔ETF,本篇文章就是幫助你從這一百多檔中精選五檔,適合懶人價值投資的ETF. 於 enjoyyourlearning.com -

#61.油價重挫,波及石油概念股!2 產業首當其衝,恐發另一波倒閉

疫情持續延燒,原油ETF暴跌,石油概念股情勢急轉直下 ... 根據過往經驗,只要台股發生死亡交叉,後續很可能會引發一波跌勢. 於 www.money.com.tw -

#62.交易規定 - 國泰投信ETF專區

上市掛牌後,如同一般股票可以進行融資買進或融券賣出,其機制與現行運作的ETF一樣。 手續費&交易稅. 買賣方式和買賣台股的方式完全相同,只要透過券商營業員或電子下單即 ... 於 www.cathaysite.com.tw -

#63.2021/10/28 07:30 - 元大證券

台股 話題. 高價股領銜主演15檔飆天價 · 興櫃股王綠界申請上櫃IPO · 接單轉強中華精測樂看Q4 · 22家法說11月接力秀 · 櫃買中小型題材股法人捧 · 德微鐿鈦松崗降低融資 ... 於 www.yuanta.com.tw -

#64.【ETF】SPDR能源類股ETF (XLE) - 常威金融評論專欄

XLE是由SPDR所發行,追蹤指數為Energy Select Sector Index,指數採用市值加權法,指數每季調整一次權重,主要投資產業是石油、瓦斯、消耗性燃料、探勘 ... 於 changwei159.pixnet.net -

#65.ETF專區 - MMA金融交易網- 永豐金控

比較 商品代碼 排行 計價幣別 淨值 累積報酬率(%) 累積報酬率(%) 比較 商品代碼 排行 計價幣別 報價日期 報價日期‑‑> 3個月 6個月 EWY 1 美元 81.85; 1.66%‑‑> 10/25 ‑9.48 ‑11.63 USO 2 美元 58.02; 0.31%‑‑> 10/25 17.19 36.65 於 mma.sinopac.com -

#66.台股石油ETF - Mobile01

台股石油ETF - 玩ETF的朋友有沒有注意到油正二跌都跌兩倍漲才漲一倍炒盤手不斷壓低淨值準備擺爛下市了嗎?(股票/ ETF 第1頁) 於 www.mobile01.com -

#67.【ETF生財術】土豪國卡達遭斷交簡單用3檔ETF發石油財 - 鏡週刊

有1個國家,人口只有200多萬人,但平均每人年收入卻高達新台幣360萬元,是台灣國民所得近6倍,這個小國就是卡達。卡達,位於中東半島,靠著石油與 ... 於 www.mirrormedia.mg -

#68.《財訊》629期-工研院最強獨角獸 一夕變中資 - 第 33 頁 - Google 圖書結果

假若,假若,這種槓桿倍數的期貨商品感覺很複雜,游庭腊建議還是別碰原油 ETF 吧。 ... 公開說明書目前台股市場上僅剩下的兩檔原油相關的 ETF ,元大 S & P 石油連接到標普 ... 於 books.google.com.tw -

#69.豪神娛樂城|賭油價V反彈?押石油ETF靠這招不賠錢

豪神娛樂城|賭油價V反彈?押石油ETF靠這招不賠錢ETF其實20年前就已經發行,台灣最豪神娛樂城有名的叫做元大台灣50,也就是將台灣市值最大最優質的前50家公司股票集結 ... 於 lb9d57e4.pixnet.net -

#70.期元大S&P石油(00642u) | K線-討論區-股市爆料同學會 - 理財寶

【時報-台北電】國際原物料價格持續上揚,從原油漲到銅再到黃金與白銀等,連民生食用的黃豆也都蠢蠢欲動,在台股交易相關連動的期貨ETF今(21)日表現搶眼,期街口布蘭 ... 於 www.cmoney.tw -

#71.台灣股市可自由買賣的基金股票(ETF) 介紹與說明更新於 ...

資料來源:證交所 證券代號 證券簡稱 上市日期 8201 BP上證50 2010年12月8日 00651R FH香港反1 2016年1月27日 於 win588stock.pixnet.net