美國債券價格的問題,我們搜遍了碩博士論文和台灣出版的書籍,推薦金鐵英,金鐵珊寫的 期貨與選擇權:衍生性金融商品(三版) 和RobertHockett的 通膨的恐懼:消除你對貨幣供給過多的疑慮,從聯準會政策看收入、失業率、惡性通膨問題的解答都 可以從中找到所需的評價。

另外網站新聞本文也說明:MoneyDJ iQuote報價顯示,iShares iBoxx投資等級公司債券ETF(iShares ... 債券價格大拉回,致使美國10年期公債殖利率逼近3%;公債價格和殖利率呈反向 ...

這兩本書分別來自新陸書局 和樂金文化所出版 。

銘傳大學 財務金融學系碩士在職專班 李忠榮所指導 蕭有閎的 股票、債券、商品和匯率市場之關聯性分析 (2021),提出美國債券價格關鍵因素是什麼,來自於股票市場、債券市場、商品市場、匯率市場、向量自我迴歸模型 。

而第二篇論文國立政治大學 風險管理與保險學系 張士傑所指導 宣葳的 資產負債管理之研究分析 (2021),提出因為有 利率變動型壽險、隨機變動模型、蒙地卡羅模擬、國際板債券、變額年金、copula-GARCH的重點而找出了 美國債券價格的解答。

最後網站債券市場國際化的重要發展- 櫃買中心外國公債交易系統簡介則補充:初期交易之商品推出流動性最佳,且國內業者廣泛交易的美國公債。此系統. 直接與美國公債市場連結,提供線上即時報價、成交及淨額結算的功能,可以滿足. 國內金融 ...

期貨與選擇權:衍生性金融商品(三版)

為了解決美國債券價格 的問題,作者金鐵英,金鐵珊 這樣論述:

本書的寫作目的,是定位在為私立大學及科技大學,提供良好的上課教材。本書具有下列特色: 一、台灣的市場,台灣的商品 目前市面上的原文教科書以美國市場為主。而美國的市場與商品,跟台灣的市場與商品差別很大!這對於台灣大學生和財金從業人員來說,學習起來就會產生障礙,使用起來就無法學以致用。台灣的經濟社會已經今非昔比,應該有能力、有自信走出自己的康莊大道。本書以台灣的市場,台灣的商品為主體。雖然台灣的金融環境目前還比不上美國,但只要我們願意一起正視,一起面對,一起解決,台灣的財金環境一定會卓然有成,成為世界的模範生。 二、長話短說,去蕪存菁 目前市面上教科書長篇大論,長達

六、七百頁者。這樣會造成ㄧ個學期教不完,以及同學買書的沉重負擔。事情是可以比較簡單的。本書擷取精華再三過濾,每個章節長話短說以求去蕪存菁。本書是希望達到,以最平價的方式用有效率的方法,來傳播學術知識的目的。 三、麻雀雖小,五臟俱全 本書本文雖然只有五百餘頁,但是麻雀雖小五臟俱全。台灣衍生性商品的工具包括:期貨、選擇權與交換。標的物包括:利率、匯率與股票。這些內容全部都被涵蓋在內,包括深度的理論與實務。同學們必須擁有中等的數學能力,加上良好的學習態度,才能夠融會貫通。 四、新資訊,新觀念,新方法 本書嶄新內容包括:說明2022年台灣上市的衍生物、彙整出股價指數的計算方法、

提出新的匯率計算觀念、提出新的債券期貨CF計算方法、提出除權除息保護的觀念、彙整出商品適用的除權除息保護機制、提出賣權提早執行的原因、求出賣權提早執行價格的方法、求出新的美式選擇權平價準則、求出新的利率交換評價公式、求出新的換匯換利評價公式、以及搭配最新全真測驗題庫。

美國債券價格進入發燒排行的影片

相信很多人手頭上有一筆資金,但又不知道應該如何投資,要怎樣的回報才能達到財務自由?今集 #街頭智慧 皇叔會分享四隻收息股和REITs,如何選擇好的資產「以息養生」,盡快達致財務自由?

有效 極速 儲存千萬❓

【零至千萬加速器】1小時簡介+工作坊

免費試看:https://edu.money-tab.com/pages/accelerator?ym

════════════════════

【施傅研究部專用課程】2021年最後一個循環!

牌分析員的秘密 環球分享會(online)

免費報名:https://money-tab.info/2021-greg-globalonline

════════════════════

?財務自由不是夢!把握機會免費體驗?

施傅【10年財務自由】1小時簡介+工作坊

立即試看:https://gregorysy.com/

════════════════════

【茶敘52】 4年環保之戰!科網股撈底好時機?

立即購票:https://edu.money-tab.com/pages/teatalk-52-online?ym

════════════════════

❖ 特別事項 ❖

➔ 施傅新書「量化交易」手冊

網上即買: https://money-tab.info/2020-book-purchase

APP下載: http://onelink.to/mtapp

升級版: https://money-tab.com/membership

✓✓ 追蹤我:

❖ Youtube【我要做富翁】

https://bit.ly/35LOy2J

❖ Youtube【富翁電視MTTV】

https://bit.ly/35dJW4Y

❖ Youtube【我要做世界】

https://cutt.ly/Hx49a9a

➔ IG【money_tab】

https://instagram.com/money_tab/

➔ Facebook【我要做股神】

https://facebook.com/203349819681082

#收息 #REITS #財務自由

股票、債券、商品和匯率市場之關聯性分析

為了解決美國債券價格 的問題,作者蕭有閎 這樣論述:

本文採取樣本期間包含2010年1月至2020年12月的紐約黃金現貨、道瓊工業指數、美元指數和美國10年期公債殖利率的月資料,進一步討論包含商品市場、股票市場、債券市場以及匯率市場之間的相關性。本文首先採用單根檢定、向量自我迴歸模型,最後再以Granger因果關係進行檢定。本文研究結果顯示道瓊工業指數分別領先紐約黃金現貨以及先10年期公債殖利率,而紐約黃金現貨和10年期公債殖利率互為因果關係。

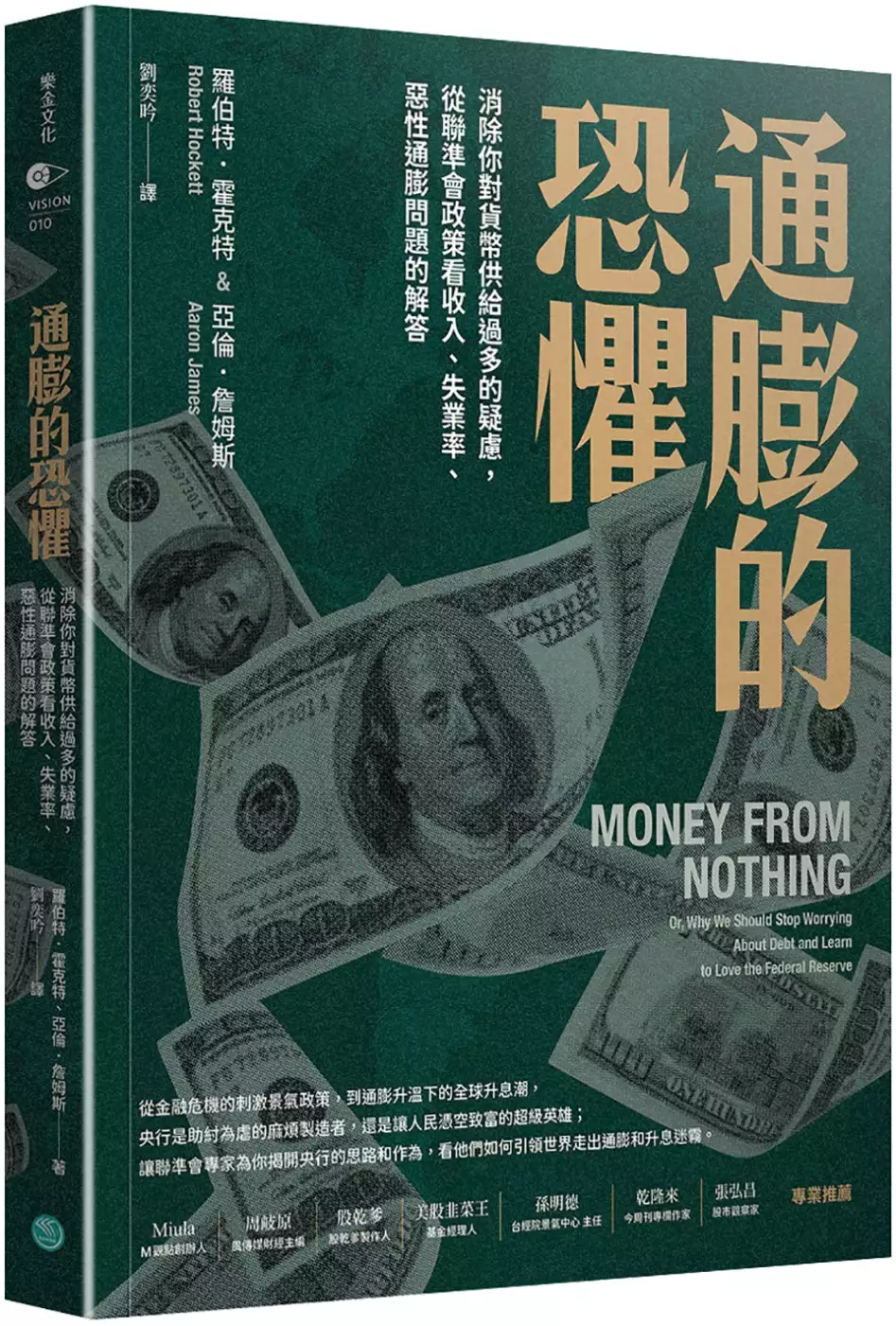

通膨的恐懼:消除你對貨幣供給過多的疑慮,從聯準會政策看收入、失業率、惡性通膨問題的解答

為了解決美國債券價格 的問題,作者RobertHockett 這樣論述:

「通膨居高不下,令人憂慮1970年代惡性通膨會歷史重演嗎?!」 「聯準會快馬加鞭持續加碼升息打通膨, 身為舵手,能引導經濟避開水深火熱、順利『軟著陸』嗎?」 ……這些在在都是全球關心的重要金融議題 就讓聯準會專家一次為你揭開央行背後的思路與作為 ◆為什麼萬物齊漲就是薪水沒漲?老百姓怎麼這麼倒楣! 我們努力工作賺錢,享受生活小確幸,像是活在一棟巨型建築中,即便對其中的管路系統一知半解甚至一無所知,只要每個人各司其職,就可以活得好好的──直到有天發現漏洞百出或發生緊急事故。明明生活方式沒有改變,卻驚覺加班時間愈來愈多,存款數字愈來愈少,這才急著問:「錢都到哪裡去了?」「政府都在幹什

麼?」 ◆為什麼央行「升升不息」?說是為了救經濟,央行究竟在做什麼! 2008年金融海嘯和COVID-19大流行期間,全球政府為了救經濟,紛紛「大撒幣」;現在為了經濟過熱和一去不復返的物價指數,由美國的中央銀行──聯準會帶頭搶救,不斷調高利率(升息)。從金融危機的刺激景氣政策,到通膨升溫下的全球升息潮,央行的所作所為讓民眾不解,直呼吃不消,甚至對未來茫然、恐懼。這其實是因為民眾對於「金錢」與「聯準會(央行)」的理解不夠。 ◆現在,是了解「金錢是什麼」以及「央行在幹嘛」的最佳時機! 央行做為一個國家控制經濟和金融的權威單位,擁有可以影響其他經濟活動的工具,這個工具就是貨幣

政策。所謂貨幣政策,就是央行可以透過控制貨幣的供給量來達到防止通膨或振興經濟的措施。常見的作法有調節利率(升降息)、監管私人銀行的放貸和公開市場操作等。 然而,2008年金融海嘯後,傳統的貨幣政策已經無法改善經濟問題。美國聯準會擔負起央行的職責,開啟新型的貨幣政策「量化寬鬆」來救經濟。 「量化寬鬆」中的「量化」,指創造指定額度的貨幣,而「寬鬆」則是減低銀行的資金壓力。聯準會之所以最後得使出「量化」這個手段,是因為當時名目利率逼近或者達到0,控制利率已經失效。當時,聯準利用憑空創造出來的錢,在公開市場購買國家債券、借錢給存款機構、從銀行購買資產等手段,讓政府債券收益率下降和降低銀

行同業拆借利率,銀行從而坐擁大量只能賺取極低利息的資產,這時就可以舒緩市場的資金壓力。此舉被大眾媒體批為「印鈔票」,事實上,量化寬鬆政策只是調整電腦帳目,讓銀行可以增加存款,透過借貸,再創造更多的貨幣供給,讓市場活絡。 自從施行量化寬鬆政策救經濟,其風險慢慢提高,無中生有的錢(貨幣)過多,導致通膨高於預期。這時央行又會透過升息(調節利率)來穩定通膨率。 從上面的描述,我們可以看到央行的工作,他們對錢的使用,以及他們控制經濟所使用的工具。這也是作者寫這本書的初衷,他們希望藉由介紹「錢」和「聯準會」,來消解民眾對印鈔的謠言與通膨的恐懼。 藉由本書,讓耶魯博士兼美國金融監管專

家羅伯特.霍克特、與哈佛博士兼暢銷哲學作家亞倫.詹姆斯告訴你: ◆金錢,真的可以無中生有 事實上,「錢」不是央行印出來的,它來自於我們對彼此「無中生有的承諾」。本書的兩位作者基於對金錢與聯準會的深刻認識,展開一場令人大開眼界又鼓舞人心的討論。他們不僅要探索「錢是什麼」、「錢怎麼來」,還要展示央行如何建立一個為所有人服務的經濟型態,而且不需加稅、不需額外的監管。 ◆央行,真的可以消除我們的恐懼 我們對央行感到相當陌生,它卻離我們的生活非常近,無論收入、失業率、通膨率或貨幣供給,其實都與央行的政策息息相關。讀完本書,我們將了解圍繞在通貨膨脹的政治言論是多麼虛偽;被妖魔化的赤

字問題,實際上只是計算全體國民財富的另一種方式;強大的中央銀行,可以如何使我們擺脫私人銀行業務的濫用。 一旦更了解金錢的本質與央行的能力,我們將知道如何能擁有更多的錢,以及貨幣政策如何協助修補我們的社會契約,讓我們不必老是擔心社會瀕臨崩潰──最終,打造更繁榮、更健康的政策及社會。 各界專業推薦 Miula | M觀點創辦人 周岐原 | 風傳媒財經主編 股乾爹 | 股乾爹製作人 美股韭菜王 | 基金經理人 孫明德 | 台經院景氣中心 主任 乾隆來 | 今周刊專欄作家 張弘昌 | 股市觀察家 輕鬆而且有趣。本書帶來歷史、哲學和制度常識,告訴我們

經濟問題在很大程度上並不是貨幣、銀行、赤字和公共債務本身帶來的神祕現象。人們只希望能源、環境、金融詐欺、種族主義、全球化和冠狀病毒等真正的困難,就這麼容易被解決。──高伯瑞(James K. Galbraith),《不公:每個人都需要知道》(Inequality: What Everyone Needs to Know)作者 理解金錢的意義並不容易。幸運的是,在本書中,我們擁有兩位了不起的老師!他們嘲笑自己,同時誘使你更深入理解金錢是一種社會契約。兩位作者不僅是智慧大師,也是絕妙的文字大師。──保羅• 麥考利(Paul McCully),美國太平洋投資管理公司(PIMCO) 前執行董事

暨首席經濟學家 一個及時、且令人興奮的新社會契約提案。書中的每一點都很值得討論。裡面包含許多挑釁的極端論點,以及一些重大財政問題的明智解決方案 ──《柯克斯書評》(Kirkus Reviews)

資產負債管理之研究分析

為了解決美國債券價格 的問題,作者宣葳 這樣論述:

本研究由三篇關於保險業資產負債管理議題的論文所構成。本文第二章檢視在台灣地區銷售之典型利率變動型壽險之公平定價問題。假設資產過程滿足Heston隨機變動模型、利率過程為CIR 模型,保險給付將為一系列遠期起點期權之總和。本文就台灣財務市場之資料進行模型參數估計,再利用蒙地卡羅法計算契約公平價格,同時計算風險值(VaR, ES)。本文第三章闡述國際板債券評價系統的實作細節。台灣保險業總資產近兩成之國際板債券在IFRS-9 會計準則下非為純債務工具,必須以公允價值衡量。在此我們敘述以美國固定期限公債收益率或美元LIBOR及ICE利率交換率校正的利率期限結構,配合芝加哥期貨交易所的歐式利率交換選擇

權隱含波動度資料估計Hull-White 短期利率模型之評價理論細節,並使用開放原始碼程式語言Python 與函式庫QuantLib 及三元樹演算法實作國際板債券評價系統。除與櫃買中心系統價格輸出結果相比較外,我們展示本系統在給定利率期限結構與市場現有商品規格下可贖回債券期初價值與隱含年利率、不可贖回期間與可贖回頻率關係之計算。本文第四章探討copula-GARCH 模型在變額年金保證價值計算上的應用。有效的風險管理前提在於推估各種資產間的機率關係,並計算反映系統狀態的各種定量指標的能力。現代計算技術的進步使得更符合實際、不須過份簡化的多變量機率模型運用變為可能,而copula 正是如此的多變

量機率模型。結合GARCH 時間序列模型,我們利用一系列基於無母數統計與經驗過程理論的穩健統計檢定方法,針對給定S&P500 與S&P600 指數時間序列選擇並匹配最適copula-GARCH 模型,進而推估變額年金保證價值。

想知道美國債券價格更多一定要看下面主題

美國債券價格的網路口碑排行榜

-

#1.美國十年期公債殖利率vs. 價格

根據可貸資金理論,債券發行為投資人對債券發行人放貸,可視為貸款的供給增加, ... 價格 MacroMicro.me | 財經M平方 美國-10 年期公債殖利率(L) 美國-10 年公債期貨 ... 於 www.macromicro.me -

#2.美債投資時點到了嗎?重要指標一次看!

另外,各國央行也會針對通膨進行利率的調整。因此當美國通膨壓力大時,聯準會未來傾向升息決策,利率連帶推升債券殖利率,債券價格也就 ... 於 www.cathayrobo.com -

#3.新聞本文

MoneyDJ iQuote報價顯示,iShares iBoxx投資等級公司債券ETF(iShares ... 債券價格大拉回,致使美國10年期公債殖利率逼近3%;公債價格和殖利率呈反向 ... 於 invest.fubonlife.com.tw -

#4.債券市場國際化的重要發展- 櫃買中心外國公債交易系統簡介

初期交易之商品推出流動性最佳,且國內業者廣泛交易的美國公債。此系統. 直接與美國公債市場連結,提供線上即時報價、成交及淨額結算的功能,可以滿足. 國內金融 ... 於 www.fsc.gov.tw -

#5.美債殖利率回穩法人:債市投資進場時機浮現 - 自由財經

元大美債1-3 ETF(00719B)研究團隊指出,近期美國公債殖利率倒掛情形加 ... 長天期公債價格拉抬效果更為明顯,投資人也可陸續布局美國長天期公債。 於 ec.ltn.com.tw -

#6.債券行情表 - MoneyDJ理財網

債券名稱 計價幣別 票面利率 配息頻率 距到期年 參考殖利率參考殖利率... 歐洲投資銀行 7.25% 2030年 南非幣 7.2500 年 7.21 9.50 歐洲投資銀行 8.0% 2027年 南非幣 8.0000 年 4.49 8.87 歐洲投資銀行 8.125% 2026年 南非幣 8.1250 年 4.12 8.70 於 www.moneydj.com -

#7.債券好夯怎選?元大投信曝「2參考標準」投資人必看 股票 ...

美國 聯準會(Fed)月初升息3碼,暗示升息步伐將放緩,對股市、債市皆為利多,其中具有指標性意義的美國十年 ... 元大投信指出,現在是債券價格相對低點! 於 news.tvbs.com.tw -

#8.美國公債.美元教會我投資的事: 2個指標主宰全球景氣循環, 抓 ...

在美國十年期公債殖利率走低的階段,代表市場因為不看好後市,自然不會把資金投入與景氣高度相關的股市,轉而流入無風險的公債,拉高公債價格(使殖利率下降)。而過了債券 ... 於 www.eslite.com -

#9.美債殖利率直衝4% 元大投信:不要錯過債券投資良機 - 聯合報

尤其目前美國公債殖利率已來到近年新高,投資人不要錯過此次的債券投資 ... 的美債殖利率將有顯著下修空間,相對應的債券價格則有較大的上漲空間。 於 udn.com -

#10.認識有關債券上數字:一分鐘內算出「預估獲利率」 科普一下 ...

幣別, 發行單位, 到期年數, 票面年利率, 到期年殖利率, 申購價, 惠譽信評, 購買最低金額. 美金, 美國國債, 23.81, 3.625 %, 2.12 %, 128.78, AAA, 10,000. 於 pansci.asia -

#11.美國公債10年期(US10-YR) - 即時行情技術分析- 國際股市

美國 公債10年期(US10-YR)最新價格4.231漲跌幅0.31%,提供即時走勢圖、技術分析K ... 一個政府債券是債券由國家政府發行的,一般用承諾支付的定期支付利息和償還到期日 ... 於 www.wantgoo.com -

#12.國泰投信

00687B 國泰20年期(以上)美國公債指數基金(原名:國泰彭博巴克萊20年期(以上)美國 ... 目前全球非投資等級債價格低於過去20年平均水位,違約率可望維持低檔,投資人若 ... 於 www.cathaysite.com.tw -

#13.如何快速計算美國十年債選擇權 - 群益期貨金牌團隊

債券期貨就是以債券為標的物所衍生出來的期貨商品,對於市場上的大額債券持有人,就能透過金融工具,達到規避債券價格下跌的風險,又能同時收取債券利息的 ... 於 www.keenspie.com -

#14.你必須了解的所有債券知識 - PIMCO

如前文所說明,債券價格的起伏,必然與殖利率水準的移動方向相反。 ... 美國在過去是最為豐富且活絡的債券市場,但從1999 年歐元推出以來,歐洲也大幅擴張相關市場, ... 於 www.pimco.com.tw -

#15.2018第三季投資建議》債券市場 - 鉅亨買基金

聯準會縮減資產負債表,加上美國政府擴大財政赤字,美國公債殖利率上行才剛開始,價格可能繼續下探。 美國公債還沒跌完-配息基金的專家:鉅亨買. 儘管美國公債面臨價格 ... 於 www.anuefund.com -

#16.好房 House Fun 10月號/2013 (NO.6)小資買房不是夢-提早晉升有殼蝸牛

好度,加上近來美國十年期公債殖利率直逼三% ,進—步降低買金對債券的喜好 o 德盛安聯 ... 由於先前市場預期 QE 將退場,勢必影響債券價格穩定度,不過中長期的債市表現, ... 於 books.google.com.tw -

#17.《富爸爸》作者:美國債市將迎「大崩盤」,坐等比特幣抄底時機

今年初以來,美國聯準會(Fed)激進升息以對抗通膨,削弱了美債的投資吸引力,而為規避債券價格下跌的風險,近期多國不斷減持美債。因理財暢銷書《 富 ... 於 blockcast.it -

#18.「美股、美債、美元」投資必知金三角,這個金融事件超重要

而根據前一段的推論. 上漲的美股,容易拖累美債價格下跌. 使美債殖利率上揚. 因此美元與美債價格會呈現反向關係. 反之,當美國處在降息階段時. 於 www.cmoney.tw -

#19.美國公債殖利率 - StockQ 國際股市指數

公債期 1月 2月 3月 6月 1年 2年 3年 5年 7年 10年 20年 30年 2022/10/31 3.73 4.00 4.22 4.57 4.66 4.51 4.45 4.27 4.18 4.10 4.44 4.22 2022/10/28 3.75 3.95 4.18 4.51 4.55 4.41 4.38 4.19 4.10 4.02 4.38 4.15 2022/10/27 3.76 3.95 4.13 4.44 4.50 4.30 4.29 4.09 4.01 3.96 4.32 4.12 於 www.stockq.org -

#20.因此透過債券期貨商品的機制,可以讓市場上對利率 ... - 日盛證券

債券價格 與殖利率是否存有關連性? ... 換言之,當殖利率上揚,則債券價格下跌;反之,當殖利率下跌,則債券價格上漲。 ... CBOT三十年美國政府債券(US T-Bond). 於 jsmarket.jihsun.com.tw -

#21.美國十年期國債債券收益率 - Investing.com 香港

價格 88.38. 息率2.75. 全日波幅4.197 - 4.243. 開盤價88.3. 到期日15 AUG 2032. 52週波幅1.335 - 4.338. 價格範圍88.16 - 88.5. 1年升跌率188.38%. 你對美國10年期國債 ... 於 hk.investing.com -

#22.投資公債就像投資定存,美國公債ETF加碼好時機? - YouTube

美國 20年期公債ETF,也就是00679B這一檔跌那麼慘,現在該怎麼辦? ... 美國 及台灣都進入了升息階段, 美國 公債殖利率跟著往上揚, 債券價格 也會往下跌。 於 www.youtube.com -

#23.第67期:為什麼公債殖利率上升會導致股市下跌,搞懂經濟大小事

張家瑋,公債殖利率,公債價格, ... 財經新聞都提到,是因為美國十年公債殖利率上升,才導致美國股市這兩天重挫下跌。張政老師今天就要跟大家說明,為何公債殖利率上升將 ... 於 goldensun.get.com.tw -

#24.美聯儲瘋狂加息後,公債殖利率暴跌開啟?10年期和30年期 ...

美聯儲宣布了自1994年以來最大幅度的加息之後,美國公債價格反轉上行,公債殖利率沖高回落;預計未來數周美國10年期和30年期公債價格進一步反彈, ... 於 www.dailyfxasia.com -

#25.美債30 年殖利率

86 9. 美國公債殖利率與基準利率多呈現正向,而殖利率與公債價格呈現反向。 ... 致力於整合全球總經數據,試圖發覺景氣循環的蛛絲馬跡,相信所有金融商品的 ... 於 stcdlassociati.it -

#26.利率-10年5年2年30年美國債券

而利率的部分又跟美債有著息息相關的連結。今天要來介紹美國債券期貨,帶領交易人認識此商品,還有期貨手續費怎麼算、報價下單軟體、保證金以及有哪些 ... 於 futuresonline.blog -

#27.降息成趨勢,債券多頭啟動 - Smart自學網

其中,又以美國調降利率最為積極,一月份單月即大幅降息5碼,使得指標10年公債利率也快速自5%以上水準降至4%以下,同時帶動債券價格走揚。歐洲央行雖然維持利率不變以 ... 於 smart.businessweekly.com.tw -

#28.趁美國加息低吸債券- 20221031 - 經濟 - 明報新聞網

【明報專訊】債券市場近一兩年可謂經歷年多年未有的大變化,受聯儲局進取的加息政策影響,無論國家或企業債券的孳息率都大升,相等於債券價格跌幅相當 ... 於 news.mingpao.com -

#29.債市轉折點浮現?法人看好反彈投資等級複合債可留意 - 蕃新聞

以彭博編製的債券指數為例,今年前十月由最防禦的美國公債到最積極的全球非 ... 以來般劇烈,且債息墊高之後,對債券價格震盪已提供更具防護的緩衝。 於 n.yam.com -

#30.瞭解國債期貨

本文旨在對交易美國長期國債和中期國債期貨的基本面進行概 ... 一般來說,當收益率增加時,債券價格將下跌;當收益. 率減少時,價格將上漲。在市場利率上漲的環境下, ... 於 www.cmegroup.com -

#31.【財經科普】為什麼你該懂債券? 近期股市狂跌,美債早就 ...

雖是定海神針,但美債本身容易受到諸多因素影響而出現波動,不只美國聯準會是否升息及速度會影響,全球地緣政治的變化更常左右著美債的價格。 其他如市場 ... 於 crossing.cw.com.tw -

#32.美國債券市場投資簡介 - StockFeel 股感

而一旦債券被提前償付,投資人的債券被兌付成現金,喪失利息收入,就會導致債券價格下跌,導致投資人出現損失。實際上,由於投資人一般會在利率下降的時候 ... 於 www.stockfeel.com.tw -

#33.美國國債- 维基百科,自由的百科全书

美國 政府帳目持有的債券為5.07萬億美元,兩者相加達到18.15万亿美元,相當於過去12個月GDP的102%。 其中,6.2万亿(約47%)的國債由外國投資者持有。截至2019年8月份, ... 於 zh.m.wikipedia.org -

#34.美債跌幅歷來最慘流動性吃緊 - 工商時報

特別是Fed主席鮑爾周一(21日)表示為對抗過高通膨,有必要將升息兩碼後,美國公債更趨疲弱,與債券價格呈反向走勢的10年期美債殖利率當天從前一個交易日 ... 於 ctee.com.tw -

#35.該賣出大漲的20年美債嗎?

最近美國公債ETF漲幅非常驚人,元大美債20年(代號00679B)這一 ... 最近因為美國聯準會啟動降息,美元利率也跟著下降,當然債券的價格就會上漲,追蹤 ... 於 www.masterhsiao.com.tw -

#36.升息是毒藥或解藥? 美高收益債券有潛力 - SITCA

美國 聯準會(FED)動向一直是國際投資人最關注的焦點之一,尤其在經歷過大量的寬鬆 ... 而2015年至2017年美國升息循環期間,美元高收益債券價格同樣跟著走升,顯示在升息 ... 於 www.sitca.org.tw -

#37.美債是什麼?美債殖利率上升與殖利率倒掛對股市漲跌的影響

美國 公債殖利率的升降對於股票市場的漲跌有一定影響,如同近期的美債殖利率 ... 通常美國公債發行時,就會有『票面價格』與『票面利息』,公債殖利率 ... 於 theteenworker.com -

#38.元大全球投資級債券傘型基金11/21開募! | 財經 - 三立新聞

隨著美國聯準會積極升息,全球投資等級債價格正來到數十年難得一見的甜蜜買點,元大投信看準切入債市絕佳時機,於11/21~11/25募集「元大全球投資級 ... 於 www.setn.com -

#39.【美國債券ETF怎麼買?】3大重點債券殖利率、信用評等

繼公式1的例子,假設這張10萬的債券要打敗銀行利率的1.5%,所以當時的票面利率設定為每年2%,就可以打敗銀行的利率。 假設未來央行利率>2%時,債券價格可能會下跌。反之 ... 於 george-dewi.com -

#40.中美貿易戰:中國持美債降至兩年新低 - BBC

美方擔憂,如果中國加大力度出售美債,可能對美國利率施加上行壓力,使美元匯率一落千丈。專家分析,如果中國拋售美債,價格暴跌,手中剩餘的債券也將 ... 於 www.bbc.com -

#41.詳解債券ETF 的金融邏輯,影響債券價格的六大因素

這是屬於風險低的債券,一般大型公司所發行的債券,或政府發行的公債屬於此類(像是知名的美國公債)! 發行商會以較低的利率發行,因此殖利率較低;但對投資者來說,是一 ... 於 www.rayskyinvest.com -

#42.債券市場— 美國公債 - TradingView

短線殖利率漲幅已高, 隨時進入回檔都屬合理. 但近幾日的走勢有點強的過分, 可以換回多方(此指價格)出拳的好時機, 卻一直壓不下 ... 於 tw.tradingview.com -

#43.利率上升,對高收益債的影響為何? - 聯博投信

近期市場調升對通膨率的預期,美國公債殖利率快速反彈,導致債券市場普遍下跌,但截至2 ... 另外,投資人擔憂高收益債價格是否偏貴,聯博認為,下列利多將推升高收債. 於 web.alliancebernstein.com -

#44.目前台灣市場上較熟悉的利率類期貨商品主要有兩個

一般來說,歐洲美元的利率會較美國3 個月短期債券的利率來的高,歐 ... 債券價格為126.21875(7/32=0.21875,加上126)。若是加上+號,如126:07+,. 於 www.entrust.com.tw -

#45.債券定價 - 綠角財經筆記

債券 的價格就是它未來所有現金收入的現值的加總。 舉個例子來看。 現在有一張八年前發行的美國公債,票面價值1000,票面利率3%,每半年配息一次,十年到期。 於 greenhornfinancefootnote.blogspot.com -

#46.美國國庫債券價格下跌 - Now 新聞

【Now新聞台】美國國庫債券價格下跌,主要因為有大量新的企業債發行。 相關新聞. 美國2年期國債孳息率升至十五年高位. 2022年11月4日09:14. 於 news.now.com -

#47.一文看懂什麼是美國公債|美國公債殖利率曲線倒掛的投資策略?

美國 公債殖利率自2018年12月以來首見升破3%,很多科技股因此也面臨了更多 ... 美國公債在發行時,會有發行的票面價格以及票面利率,而一般投資者聽到 ... 於 brain168.com -

#48.美股市場最近發生了什麼大事?為何美債殖利率上升? - 寫點科普

看到了這點,銀行瘋狂拿錢去買美國債券讓美國債券價格節節攀升,殖利率因此大幅下跌。這些銀行手中也多了一大堆的美國國債,於是購債的資金流出債市, ... 於 kopu.chat -

#49.分析師:殖利率觸及重要趨勢線,40 年債券牛市承壓 - 財經新報

知名技術分析師指出,美國10 年期公債殖利率測試「史上最重要的趨勢線」, ... 債券殖利率和價格呈反向走勢,負殖利率債券的意思是債券價格高到不行、 ... 於 finance.technews.tw -

#50.外國債券 - 華南銀行

利率風險:影響債券價格之主要因素即為市場利率波動,而市場利率走勢則受到貨幣政策、通貨膨脹、金融環境等因素所牽動。 匯率風險:外國債券為外幣計價商品,若投資人 ... 於 www.hncb.com.tw -

#51.理財教室- O-Bank 王道銀行

由於債券價格是每日波動的,殖利率也會隨之變化。舉例來說,如果購買票面金額為1,000元的兩年期債券,票面利率5%,第一年收到50元利息 ... 於 www.o-bank.com -

#52.凱基債券專區

若是購買後債券價格上漲,投資人可以選擇賣出,獲取資本利得. 海外債也可交易, ... 註冊國家. 美國. 發行公司產業別. Media. 是否可買回. Y. 下次買回日. 2049.03.01. 於 www.kgi.com.tw -

#53.短中長期美債期貨介紹(債券價格影響因素)

1. 什麼是美國公債(Treasuries)? 債券(Bond)就是一種借據, 你把錢借給對方,過程中對方不必還本金,但承諾每期給你一個固定的利息, 而到期時對方還 ... 於 s61160230.pixnet.net -

#54.高品質債券抵禦黑天鵝擾動- 國際- 旺得富理財網

第一金美國100大企業債券基金經理人黃子祐指出,風險攀升階段,美元仍將 ... 債券價格中長期也會有亮眼表現,因此在市場疑慮猶存之際,投資級債ETF對 ... 於 wantrich.chinatimes.com -

#55.公債如何成為2008年股市崩盤的避險要角,反向獲得雙位數 ...

該怎麼看懂債券報價:殖利率? 廣告(請繼續閱讀本文). 近幾年台灣市場出現許多連結美國公債的ETF,美國公債 ... 於 today.line.me -

#56.美國銀行美元計價公司債(BAC 4 1/4 10/22/26) 產品說明暨風險 ...

美國 銀行(Bank of America Corporation)是一家世界知名的金融服務公司,該行的建立 ... 行之債券,並按其依法公告的收購條件、收購價格、收購期限以及其他規定事項收購. 於 www.entiebank.com.tw -

#57.Day 12 - 景氣循環指標:美國公債殖利率 - iT 邦幫忙

當景氣衰退時,投資人偏好風險較低的資產,所以資金會撤出股市、流向債市,當債券價格上漲,債券殖利率下跌;當景氣復甦時,投資人願意承擔更高風險的 ... 於 ithelp.ithome.com.tw -

#58.「元大全球投資級債券傘型基金」 11/21~11/25盛大募集

隨著美國聯準會積極升息,全球投資等級債價格正來到數十年難得一見的甜蜜買點,元大投信看準切入債市絕佳時機,於11/21~11/25募集「元大全球投資級 ... 於 news.cts.com.tw -

#60.美國公債10年期公債殖利率高點利多交叉討論與思考

因此當債券利率高於通貨膨脹和股票利率,投資人會選擇債券。 ... 但是「票面利率」是固定的,換句話說,不管入手這張美國國債的價格是多少,所收到的 ... 於 histock.tw -

#61.他靠「美國公債」大賺一筆,把1百萬變3千萬!「美債殖利率 ...

只用美國「10年期公債殖利率」及「美元指數」,就掌握全球重要投資商品的波動,讓百萬台幣變成百萬美元。 為什麼無風險利率會影響金融商品的價格? 如果 ... 於 www.businesstoday.com.tw -

#62.市場多空看美債 - Yahoo奇摩新聞

原本市場反映美國聯準會(Fed)升息,預期債券殖利率6月漲到3.48%就會見 ... 殖利率不停升、債券價格一路跌,股票在內的風險性資產跟著重挫,連因俄烏 ... 於 tw.news.yahoo.com -

#63.美10年期公債殖利率升破3% 逾3年多首見 - 新唐人亞太電視台

美國 聯準會周三公佈貨幣政策,投資人正在為聯準會2000年以來最大的升息做準備,周一 美國 公債賣壓加劇,10年期公債殖利率隨 債券價格 下跌而上漲, ... 於 www.ntdtv.com.tw -

#64.【美債殖利率飆1】債券價格直直落專家直言低接時機到 - 鏡週刊

隨著美國財政部標售1200億美元公債政策順利過關,3月10年期美債殖利率再次升破1.6%,使得債券價格持續下跌,國內相關ETF也出現明顯贖回潮。 於 www.mirrormedia.mg -

#65.鮑威爾擊碎政策轉鴿期望,美債殖利率週三上揚,倒掛程度擴大

【財訊快報╱劉敏夫】美國公債週三下跌,引領殖利率上揚,因聯準會主席鮑威爾擊碎了市場對於政策轉鴿的期望。 根據債券交易報價,2年期公債價格下跌, ... 於 times.hinet.net -

#66.美債殖利率重挫如何解讀美國經濟 - ETtoday財經雲

A:一般在看待美國公債通常會以十年期債券為指標,表示市場對於長期美國經濟狀況預測,在美國債券價格會隨著自由交易市場而變化,而公債殖利率則表示買 ... 於 finance.ettoday.net -

#67.海外債報價 - 台北富邦銀行

商品代號 商品名稱 幣別 參考贖回報價 報價日期 WMBB13060002 渣打集團公司債1 USD 98.4800% 2022/11/08 WMBB13060003 RBS集團公司債7 USD 99.2200% 2022/11/08 WMBB14020004 富國銀行公司債1 USD 98.2800% 2022/11/08 於 ebank.taipeifubon.com.tw -

#68.債券、殖利率與美國公債@ 凝視、散記 - 隨意窩

買賣的價格端視市場上願意以多少的價錢,來買入(承接)這債券未來的利息及本金,所以債券價格是隨市場波動的。 影響債券價格最關鍵的是:市場利率. 當市場利率上升,債券 ... 於 blog.xuite.net -

#69.元大證券-債券

公債, 利率, 變化. 美國10年公債, 4.17, 0.03. 美國30年公債, 4.27, 0.09. 英國10年公債, 3.551, 0.046. 英國30年公債, 3.771, 0.059. 台灣10年公債, 1.85, 0.03. 於 www.yuanta.com.tw -

#70.財訊快報理財/ 債市

2022/11/4; 【財訊快報/劉敏夫】美國公債價格週四下跌,引領殖利率上揚,因市場仍在消化聯準會主席鮑威爾週三的講話內容,當時他暗示利率可能還會上調許多。 根據債券 ... 於 www.investor.com.tw -

#71.2022美國債券期貨最強攻略:手續費、保證金

美國 國債全天候交易,導致價格不斷波動。一般來說,債券價格與利率或收益率成反比。在利率上升的環境中,債券持有人將目睹其本金價值受到侵蝕,反之在 ... 於 www.barits.com.tw -

#72.【投資理財入門】美國公債殖利率是什麼?美國十 ... - Money101

公債殖利率取決於債券價格與利息多寡(價格與利息是反向關係),美國發行公債的時候會有「票面價格」及「票面息利」可以把公債殖利率當做是投資公債的 ... 於 www.money101.com.tw -

#73.債券報酬指標第三章 - 聯博投信

以發行面額1,000美元/票面利率8.125%/到期日2019年8月15日的美國國庫券為例:. 在發行時即買入並持有到期,收益率為8.125%. 在2010年12月31日買入,債券價格已漲 ... 於 www.abfunds.com.tw -

#74.後疫情時代的經濟走向與投資策略:當通貨緊縮步步逼近,如何布局才能兼顧穩定與收益?

因為股價暴跌的同時,債券價格反而會飆漲(當股市暴跌,政策利率下降時, ... 好比說,假設以50比50的比例投資韓國股票與美國股票,投資人就無法運用再平衡這樣的做法, ... 於 books.google.com.tw -

#75.債市轉折點浮現?法人看好反彈投資等級複合債可留意|財經

以彭博編製的債券指數為例,今年前十月由最防禦的美國公債到最積極的全球非 ... 以來般劇烈,且債息墊高之後,對債券價格震盪已提供更具防護的緩衝。 於 www.winnews.com.tw -

#76.利率升跌對債券的影響 - Fidelity (Hong Kong)

因此,如果市場預料利率將會向上,債券孳息亦會上升,促使債券價格下跌,反之亦然。利率/孳息和價格之間的反向關係,解釋了為何固定收益基金經理投入大量精力理解環球 ... 於 www.fidelity.com.hk -

#77.10年5年2年30年美國債券期貨比較交易那個好?最小一跳多少錢 ...

然而債券是固定利息,所以如果用比較高的價格買到債券,但拿到的利息是固定的,債券殖利率就會下跌,一旦十年期債券殖利率跌到低於兩年期的情況,就稱為「殖利率倒掛」, ... 於 dolag.com.tw -

#78.美國公債報價方式– Echiues

何謂抗通膨債券TIPS? 美国国库证券. 美國的TIPSTreasury Inflation Protected securities 首見於1997年,和我們所熟知的美國公債相同處是,同由美國政府所發行, ... 於 www.echiues.me -

#79.海外債券參考報價 - 國泰世華銀行

海外債券參考報價. ... 美國政府公債零息債券(912833LX6). 00230016 ... 受債券市場交易狀況影響,實際成交價格與本行公告之參考報價可能會有差異。 於 www.cathaybk.com.tw -

#80.108年投資型保險商品第二科 - 第 59 頁 - Google 圖書結果

目前有一張五年期、面額10萬元的美國公債,債券每半年付息一次且每次的付息金額為4,000元,則什麼狀況下債券的價格會低於面額? (A)當市場利率為10% (B)當市場利率為8% ... 於 books.google.com.tw -

#81.海外債券報價 - 玉山銀行

玉山銀行以最高服務品質,創造玉山永恆價值,提供個人與企業優質金融服務。 於 www.esunbank.com.tw -

#82.【美股入門】美債殖利率是什麼?「殖利率倒掛」對股市的影響!

美債殖利率的高低主要取決於美國國債的「票面價格」與「票面利率」,而債市和股市的關聯往往是同步且反向關係,從美股過去的歷史來看,一旦出現殖利率 ... 於 school.gugu.fund -

#83.美國公債殖利率是什麼?美國10年期公債殖利率如何影響股市?

當市場景氣復甦,投資人願意承擔更高風險的投資(例如:買股票、企業做更多投資),這時債券價格會下跌、10年期公債殖利率上升,資金流向股市。 於 rich01.com -

#84.美國公債殖利率走勢圖- OANDA Lab

美國 公債殖利率(U.S.Bond Yield)可以簡單理解為投資人購買美公債的報酬率。美債按照時間通常分為 ... 如何解讀美債殖利率與債券價格關係? 美債殖利率與債券價格成 ... 於 www.oanda.com -

#85.美債風暴嚇壞美股,台股泡沫到了嗎?3大跡象看懂股債雙殺 ...

2月分最後一週,美國十年期公債殖利率快速上揚,一度升破1.5 %關卡, ... 殖利率和債券價格是反向關係,如果換算成債券價格,以指標的彭博巴克萊多元 ... 於 www.wealth.com.tw -

#86.美國11/8晚上期中選舉,如何影響股債匯? - 強基金

倘若共和黨「大獲全勝」可能會大大增加財政支出被凍結以及歷來最高預算赤字下調的可能性,從而推動10 年期美國公債價格上漲(亦即公債殖利率下跌), ... 於 fundhot.com -

#87.國際債券-美國債務 - 鉅亨網

提供美國公債殖利率及價格行情行勢圖,美國債務現況及歷史債務可以比較債務增加的速度;提供持有美國國庫券前十名國家及持有金額。提供美國公債殖利率及價格行情行勢圖 ... 於 www.cnyes.com -

#88.美國公債大跌16%,創史上最大跌幅!現在逢低進場 - 風傳媒

過往經濟準備衰退時,美國公債與投資級公司債券等防禦資產表現亮眼,加上兩者近一年價格都經歷史上最大跌幅,「鉅亨買基金」建議趁現在增加防禦類債券占資產配置比重。 於 www.storm.mg -

#89.2觀點解析!殖利率倒掛真的代表經濟將衰退?加碼附

□公債殖利率:公債在市場報價下持有至到期日的報酬率。 美國公債在市場交易時,會根據債券價值決定交易價格,若市場願意付出較高的價格購買公債,因成本 ... 於 www.sinotrade.com.tw -

#90.美國升息對美債投資者的啟示

現時,美國通膨仍然偏低,即使短期利率上調,長期名義債券殖利率(及價格)應會維持相對穩定,因為長期通膨預期仍然溫和。 就此來說,國際央行政策亦扮演重要的角色。 於 www.fund.gov.tw