臺灣指數公司特選價值成長報酬指數的問題,透過圖書和論文來找解法和答案更準確安心。 我們找到下列股價、配息、目標價等股票新聞資訊

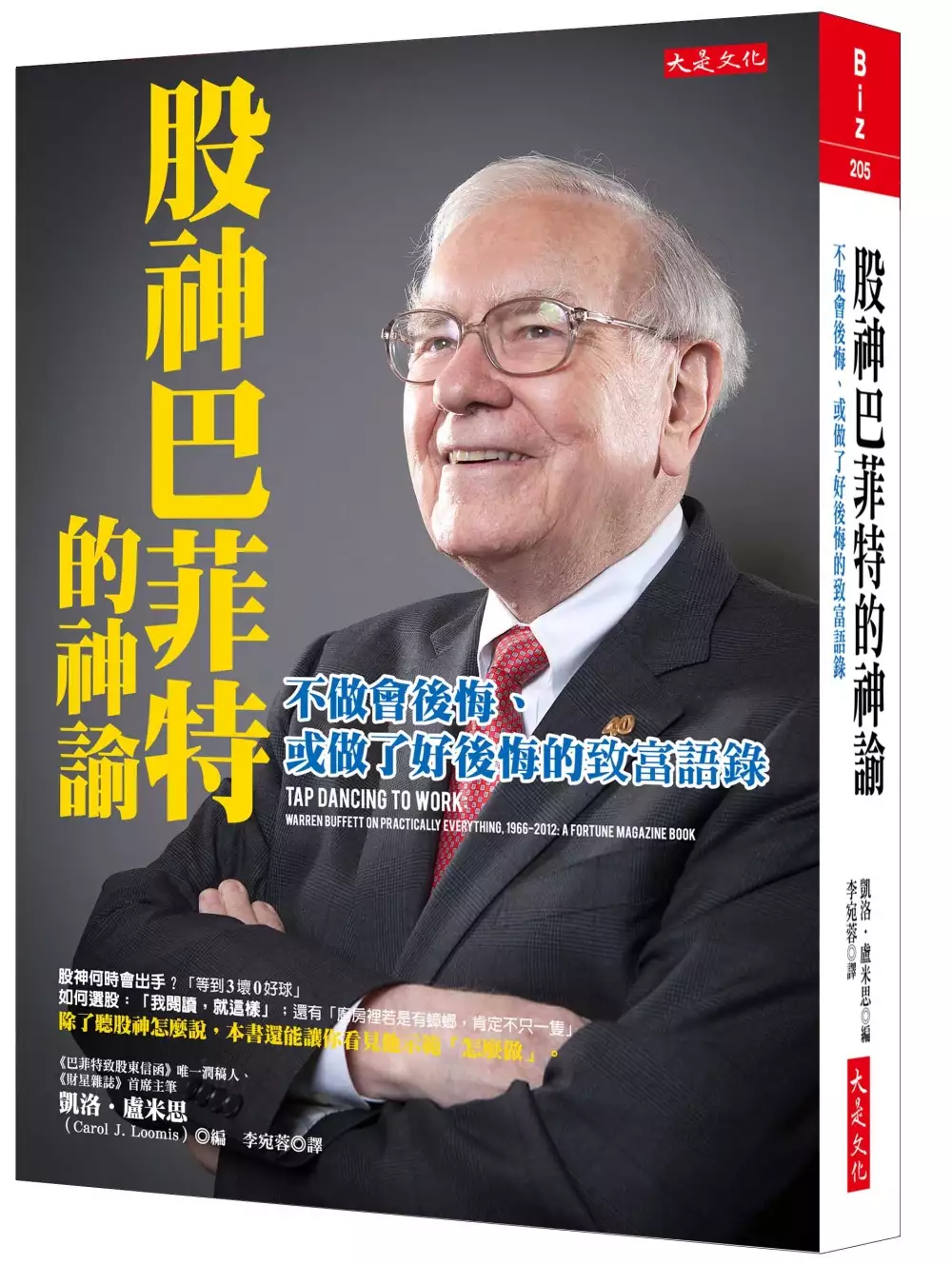

臺灣指數公司特選價值成長報酬指數的問題,我們搜遍了碩博士論文和台灣出版的書籍,推薦CarolJ.Loomis寫的 股神巴菲特的神諭:不做會後悔、或做了好後悔的致富語錄 可以從中找到所需的評價。

另外網站臺灣證券交易所股份有限公司新聞稿 - 台灣證券交易所也說明:證交所表示,由統一證券發行之統一特選價值成長報酬指數指數投資證券(簡. 稱:統一價值成長N,證券代碼:020018)及統一特選台灣上市上櫃FactSet 5G 報酬. 指數指數投資 ...

南臺科技大學 商管學院全球經營管理碩士班 林憶樺所指導 謝閔揆的 COVID-19疫情對運動產業行銷策略與經營績效之影響;以Nike公司為例 (2021),提出臺灣指數公司特選價值成長報酬指數關鍵因素是什麼,來自於運動品牌、新型冠狀病毒 ( COVID-19)、經營績效。

而第二篇論文國立雲林科技大學 財務金融系 張子溥所指導 張瑛琪的 冷門價值型股票長期投資績效之研究 (2021),提出因為有 價值型投資、自由現金流、本益成長比、每股盈餘的重點而找出了 臺灣指數公司特選價值成長報酬指數的解答。

最後網站臺灣指數公司特選價值成長報酬指數、多因子選股 - 機車推薦 ...則補充:臺灣指數公司特選價值成長報酬指數 在PTT/mobile01評價與討論, 提供多因子選股、台灣指數Smart、台灣ESG 優息存股指數就來機車推薦評價懶人包,有最完整臺灣指數公司 ...

股神巴菲特的神諭:不做會後悔、或做了好後悔的致富語錄

為了解決臺灣指數公司特選價值成長報酬指數 的問題,作者CarolJ.Loomis 這樣論述:

「巴菲特致股東信函」的唯一潤稿人盧米思, 認識股神將近50年,以60年資歷編著了這本書。 不過,2013年波克夏的股東大會上,巴菲特卻四處推銷:「這是我的書。」 因為,這是他畢生最完整的語錄重現與事蹟詮釋。 ★空前絕後的作者群:巴菲特、比爾.蓋茲、《財星雜誌》首席主筆盧米思等 ★股神所有偉大交易的細節與思惟剖析完整重現,連巴菲特自傳都不曾提及 ★上市第一週立刻榮登《紐約時報》、亞馬遜網路書店暢銷排行榜 巴菲特是人類有史以來,唯一一個在有生之年,就把自己創立的公司從零成長到市值排名全球前十名的企業經營者。(波克夏是唯一連續15年蟬聯「全美最受推崇企

業排行榜」前10名的公司。) 大家稱巴菲特是「投資之神」,其實是因為他懂經營,他如何挽救一家好公司?如何重整壞公司?如何看出一家公司——或者一個被低估的人——的真正價值? 沒看過本書,你不知道巴菲特的見解有多犀利好笑,本書編者盧米思是巴菲特認定唯一能整理他思想的詮釋者。 巴菲特在本書中,很務實的告訴我們:哪些事情不做會後悔、或做了保證後悔 ◎「股市令投資人大失所望的原因,不是股市下跌,而是儘管股市分明上漲,他們竟然還是賠錢。」 巴菲特的這篇文章是在將近四十年前寫的,很像今天我們股市的狀況吧! 通膨率若達到6%,就差不多吃光了股票投資人的利得。

◎巴菲特如何選股?何時才是出手好時機? 「我不是反對投資英特爾,只是不了解半導體,我從不碰我不懂的行業…… 你要等到3壞0好球時才出手。」「一開始吸引我的,往往是一堆壞消息」,就像美國運通從每股65元跌到谷底10元,而巴菲特是耐心十足的袖手旁觀。 ◎不過股神自己也懊惱,早年的選股標準是「便宜企業」,事實證明不便宜: 過度追求業績的管理階層可能「開始玩弄數字,一項旁門左道的案例已經夠讓人嫌惡,而廚房裡若是有蟑螂,肯定不只一隻。」 懂經營,所以投資無往不利。但為何股神獨鍾股票?你要記住股神怎麼說: ◎巴菲特早在2003年就抨擊衍生性金融商品是「大規模毀滅性武器

」(結果5年後當真爆發金融風暴)。話才說完,巴菲特卻大買這些「大規模毀滅性武器」,他怎麼說? ◎投資到底是什麼?為什麼會賠錢?股神特地開了兩堂課教你: 「投資人的典型行為是愛看後照鏡,不看前方的擋風玻璃。」 「貪婪與恐懼在市場投票那一刻扮演重要角色,卻不會在股價的體重機上留下痕跡。」 這兩句話什麼意思?不懂的話,你一定得看看這本書。 ◎巴菲特選股,跟你哪裡不一樣? 一般人多半跟著潮流的贏家,巴菲特卻逆向思考:預測輸家比預測贏家容易多了。 「雖然你很清楚某個產業的重要地位,卻依然找不到可以下手的對象,因為你料不準哪些公司會賺錢。」所以,產業有前景,不代表你

的投資就會獲利;而巴菲特投資的糖果、可樂、刮鬍刀平凡無奇,卻獲利非凡。 ◎巴菲特當然會犯錯,然而他說:「最大的錯,不是做錯事,而是不做而錯過好機會……, 我做過的投資,即使賠錢也能賠不多,但有些投資機會明知大有可為,卻錯過了,因此少賺的利潤多達一百億美元。」沒有投資微軟,錯了嗎?看股神怎麼說。 ◎一度有很多人質疑他的價值投資法過時了,因為他打死不肯投資科技股。他回應說: 「你不會因為別人是否表示贊同就變對或變錯。」他還說:「如果我去商學院教書,我會要求每個學生計算一家網路公司的價值,然後當掉每個算出答案的學生。」 除了聽股神「怎麼說」,你還能看見他示範「怎

麼做」。 全書妙語如珠,你一定能從裡面找到受用一生的一句話。 不做會後悔、或做了好後悔的致富語錄 不妨礙自己,你也能跳著踢踏舞去上班 1.良好聲譽需花一生的時間去建立,但只消五分鐘就能破壞殆盡。(見201頁) 2.我給各位一個小建議:選出你最敬佩的人,然後拿紙筆寫下你佩服對方的理由,不過不許寫你自己。接著,誠實地寫出你最討厭的人,一樣把你討厭對方的理由列舉在紙上。(見281頁) 3.不要做妨礙自己的事。在座每一位都絕對有能力做我所做的任何事,並且超越我許多;可是未來你們當中有些人將有所成,有些人則不會,不會的原因在於你妨礙了自己,而非世界不容許你成功。(見2

81頁) 4.我是跳著踢踏舞步去上班的,所以每次聽到有人這樣說,我都會替他擔心:「我打算做個十年,因為我不是很喜歡這份工作,然後我就要去……。」聽起來好像你打算守身如玉,等到老了才要好好享受男歡女愛,這可不是好主意。(見283頁) 把投資變簡單,你也能當股神 1.你得等到3壞0好球的時機,才出手。(見119頁) 2.股神如何做投資判斷?「我們讀資料」就這樣。(見138頁) 3.真正的投資人歡迎價格波動。因為股市震盪劇烈,代表體質好的企業,其股價時不時會遭到不理性殺低。(見251頁) 4.這是我們投資哲學的基石:永遠不要指望賣在高點。當你買進的價格夠低,就算脫手時賣

個普通價格,也能大賺一筆。(見260頁) 5.投資這一行有個好處,成功不需要靠很多很多次交易。(見300頁) 股神踩過的地雷,你更要學 1.許多併購案進行時,智商一碰到腎上腺素,就敗下陣來,追捕的興奮感令追趕的人盲目,使他們對緊追不捨所衍生的後果視而不見。(見105頁) 2.只因某樣東西不討好,人們就棄之如敝屣,不過這卻是尋寶的好時機。華爾街人人看好的東西,你得花大錢才買得到。(見136頁) 3.我們(波克夏)的投資決策不是以信用評等為基礎。如果想要穆迪和標準普爾幫我們管錢,不如直接把錢給他們來得乾脆。(見137頁) 4.真正優秀的主管不會一覺醒來就發下宏願:「今

天我要來削減成本。」難不成他會一覺醒來決定今天要好好呼吸?(見177頁) 5.廚房裡要是有蟑螂,肯定不只一隻。(見210頁) 我最後悔:因為不做而錯過好機會 1.在漂亮的數學算式底下——在那堆貝他值、標準差底下——其實埋伏著流沙。(見318頁) 2.務必躲開任何在開曼群島做生意的人。(見326頁) 3.投資人需要避免追買熱門股、爛公司,也不要預測股市高低點。(見403頁) 4.最大的錯不是做錯事,而是不做而錯過好機會。(見469頁) 5.投資的風險不該以貝他值來衡量,而是以可能性來衡量——也就是某項投資造成業主持有期滿時,購買力不增反降的可能性有多高。(見59

6頁) 跳著踢踏舞的人生,因為我心中真正的資產是—— 1.我們絕對不會要求打擊率四成的棒球選手改變揮棒姿勢。(見368頁) 2.假如不知道自己的極限,就不算真正擁有那項能力。(蒙格,見482頁) 3.不論誰押了大筆賭注和人比賽高爾夫,最理想的情況肯定是找老虎伍茲來代打。(見497頁) 4.(捐出財產)並沒有令我付出最珍貴的資產,也就是時間。(見582頁) 5.除了健康之外,我最珍惜的資產是為人風趣、多采多姿、友情誼長久的朋友。(見583頁) 各界推薦 雪球股系列作者 溫國信 News98財經起床號主持人 陳鳳馨 「玩股網」執行長 楚狂

人 財經專家、《今周刊》顧問 林宏文

COVID-19疫情對運動產業行銷策略與經營績效之影響;以Nike公司為例

為了解決臺灣指數公司特選價值成長報酬指數 的問題,作者謝閔揆 這樣論述:

隨著時代的發展,許多運動品牌崛起,消費者能選擇的品牌也與日俱增,而現代人的運動需求多元,使用數位科技來滿足自己的運動需求已成為常態,然而最近全球遭受疫情疫情影響,對人民的生活習慣有相當大的改變,而對於運動產業也帶來毀滅性的衝擊,像是賽事活動停擺、門市停業等等,受到不小的經濟損失面臨轉型的難題,本研究將探討Nike在疫情中受到的影響,及行銷團隊如何迅速的因應,激盪出新的行銷策略來度過低迷的景氣。本研究使用Nike公司本身提供的財務報表來進行行銷分析,以及選擇Nike及其他競爭品牌透過數據的比較在疫情下雙方受到的衝擊程度,以及對應的行銷策略是否出色,觀察Nike公司如何在疫情的困境中脫穎而出,本

研究將根據Nike年報中所給出的本期稅後淨利、股東權益報酬率、資產報酬率、股票日報酬率等數據來進行分析,並結合其他競爭品牌的行銷策略找出彼此間的共同點。本研究結果發現Nike公司受到COVID-19新冠肺炎的影響,各項財務指標皆直線下滑,而Nike透過出色的轉型策略,即時的控制現有金流,將部分門市即時歇業止損,同時並加強網路行銷,並結合球星的知名度來帶動買氣,適當的縮減營業規模,並開發新的數位科技產品,如:線上運動課程、Nike的podcast平台等等行銷策略來讓原本受疫情下滑的營收成長。

冷門價值型股票長期投資績效之研究

為了解決臺灣指數公司特選價值成長報酬指數 的問題,作者張瑛琪 這樣論述:

本研究探討修正冷門造市選股策略擇出的投資組合是否優於大盤的報酬率。大盤報酬率以台灣50和冷門造市選股策略為比較組;實證期間為2010年至2021年,希冀透過回測實證讓擇股策略更加的確立。本研究運用公司財報中六項指標進行擇股,毛利率、營利率、每股盈餘、股息配發率、自由現金流、本益成長比等資料。實證結果發現,經XQ全球贏家回測資料為:總交易次數較原造市條件減少1094次,勝率提升14.93 %,總報酬率更提升561.38 %,年化報酬率提升8.6 %;而相同時段台灣50報酬率273.04 %,績效亦優於台灣50為581.78 %。經由實證回測結果,可以得知修正後的冷門價值選股策略擇出的投資組合「

優於」台灣50及原金管會冷門造市選股策略的報酬率。

想知道臺灣指數公司特選價值成長報酬指數更多一定要看下面主題

臺灣指數公司特選價值成長報酬指數的網路口碑排行榜

-

#1.指數投資證券(ETN)簡介及臺灣ETN 市場發展概況

可於ETN 到期時,依指標價值獲取所追蹤指數之報酬,或於 ... 市公司之市值及流動性為指數篩選成分證券而編製,如 ... 統一特選價值成長. 報酬指數ETN. 臺灣指數公司. 於 www.tpefx.com.tw -

#2.臺灣指數公司

臺灣指數公司自109年3月30日(一)起計算發布「臺灣指數公司特選價值成長報酬指數」(簡稱「特選價值成長報酬指數」)與「臺灣指數公司特選臺灣上市上櫃FactSet 5G報酬 ... 於 www.facebook.com -

#3.臺灣證券交易所股份有限公司新聞稿 - 台灣證券交易所

證交所表示,由統一證券發行之統一特選價值成長報酬指數指數投資證券(簡. 稱:統一價值成長N,證券代碼:020018)及統一特選台灣上市上櫃FactSet 5G 報酬. 指數指數投資 ... 於 www.twse.com.tw -

#4.臺灣指數公司特選價值成長報酬指數、多因子選股 - 機車推薦 ...

臺灣指數公司特選價值成長報酬指數 在PTT/mobile01評價與討論, 提供多因子選股、台灣指數Smart、台灣ESG 優息存股指數就來機車推薦評價懶人包,有最完整臺灣指數公司 ... 於 motor.reviewiki.com -

#5.小額投資免選股,ETN讓小資族輕鬆累積財富 - 元大權證網

ETN. 標的指數. ETN價格. ETN指標價值. 020014 · 元大富櫃200N. 富櫃200報酬指數 ... 特選臺灣電動車代表報酬指數 ... 元大上櫃ESG成長N. 特選上櫃ESG成長報酬指數. 於 www.warrantwin.com.tw -

#6.特選價值成長報酬指數新納臺泥等13檔成分股 - 天天要聞

臺灣指數公司公佈「臺灣指數公司特選價值成長報酬指數」2021年第2次成分股定期審覈結果,新增臺泥(1101)等13檔個股,同時刪除中纖(1718)等13檔個股。成分股納入和 ... 於 www.bg3.co -

#7.新聞內容-666A853F-B887-4D6A-AE59-72958C6BF7AD

臺灣指數公司公布「臺灣指數公司特選價值成長報酬指數」2021年第3次成分股定期審核結果。成分股納入和刪除之變動將自2021年7月16日(星期五)交易結束後生效(亦即自2021年7月 ... 於 just.honsec.com.tw -

#8.《台北股市》特選價值成長報酬指數新納台泥等13檔成分股

【時報-台北電】台灣指數公司公布「台灣指數公司特選價值成長報酬指數」2021年第2次成分股定期審核結果,新增台泥(1101)等13檔個股, ... 於 tw.stock.yahoo.com -

#9.大存股時代00907首檔雙月配ETF募集倒數 - 鉅亨

永豐優息存股ETF 追蹤標的指數為「特選臺灣優選入息存股指數」,該指數編製原則,鎖定市值250 大民生必需景氣循環相關產業,以企業ESG 表現、公司獲 ... 於 news.cnyes.com -

#10.價值成長報酬指數成分股納入華新等9檔

臺灣指數公司今(20)日公布「臺灣指數公司特選價值成長報酬指數」2022年第2次成分股定期審核結果。成分股納入和刪除之變動自4月20日盤後生效。 於 m.333dushi.com -

#11.績效表現 - 國泰投信基金理財網

本文提及之經濟走勢預測不必然代表本公司基金之績效,本公司基金投資風險請詳閱各 ... 貼近基金淨資產價值200%;國泰富時中國A50單日反向1倍基金、國泰臺灣加權指數單 ... 於 www.cathaysite.com.tw -

#12.新聞本文

臺灣指數公司 利用歷史資料模擬指數編製規則進行指數回溯(如附表一),「特選臺灣成長高股息指數」自2013年4月至2022年3月之累積報酬率為234.34%、夏普比率 ... 於 178.taiwanlife.com -

#13.特選價值成長報酬指數汰換9檔 - 工商時報

台灣指數公司18日公布「台灣指數公司特選價值成長報酬指數」2022年第1次成分股定期審核結果,成分股納入中石化(1314)等9檔,另刪除華夏(1305)等9 ... 於 ctee.com.tw -

#14.金融監督管理委員會證券期貨局每日新聞(109年7月23日)

「統一特選價值成長報酬指數指數投資證券」追蹤連結標的指數為「臺灣指數公司特選價值成長報酬指數」;「統一特選台灣上市上櫃FactSet 5G報酬指數指數 ... 於 www.fsc.gov.tw -

#15.重要公告 - 富邦投信

富邦證券投資信託股份有限公司業已自臺灣證券交易所股份有限公司取得使用臺灣證券交易所公司治理100指數之授權。本基金因採被動式管理方式,以追蹤標的指數報酬為目標, ... 於 www.fubon.com -

#16.特選價值成長報酬指數

「臺灣指數公司特選價值成長報酬指數」(簡稱「特選價值成長報酬指數」),以成長價值指標排序,考量流動性、規模等條件,篩選符合評量條件之30檔股票,採等權重加權 ... 於 www.taiwanindex.com.tw -

#17.上市ETN一覽表

標的指數. 上市日期. 到期日. 華僑及外國人可否投資. 1. 020000. 富邦特選蘋果N ... 臺灣指數公司特選大蘋果報酬指數 ... 臺灣指數公司特選價值成長報酬指數. 於 acc.trust.org.tw -

#18.統一特選價值成長報酬指數ETN(020018)

臺灣指數公司 設計編製「特選價值成長報酬指數」,以成長價值指標排序,考量流動性、規模、獲利能力等條件,篩選符合評量條件之30 檔股票,採等權重加權計算報酬指數, ... 於 promote.pscnet.com.tw -

#19.ETF與ETN有何不同? - 怪老子理財

國內證券市場2019年4月多了一個指數化的投資商品ETN,這名稱跟大家 ... 020018, 統一價值成長30N, 國內ETN, 1.18%, 臺灣指數公司特選價值成長報酬指數 ... 於 www.masterhsiao.com.tw -

#20.臺灣指數公司特選價值成長報酬指數的情報與評價 - 金融理財 ...

臺灣指數公司特選價值成長報酬指數 的情報與評價,的和這樣回答,找臺灣指數公司特選價值成長報酬指數在的就來金融理財投資情報站,有網路上有這樣的資料. 於 money.mediatagtw.com -

#21.趨勢贏家64-《ESG 賺錢也能愛地球》 - 第 28 頁 - Google 圖書結果

國內首檔ESG指數,為2017 年發行的「臺灣永續指數」,由臺灣指數公司與富時羅素合作 ... 買中心也再發布「特選上櫃ESG電子菁英報酬指數」及「特選上櫃ESG成長報酬指數」, ... 於 books.google.com.tw -

#22.統一證兩檔特選ETN明掛牌上市信心喊:績效能打敗0050

統一證券(2855)看好台股未來成長動能與指數投資證券的發展潛力,首度與臺灣指數公司共同合作編制兩檔ETN商品,分別為「特選價值成長報酬 ... 於 finance.ettoday.net -

#23.ETF搜尋 - 富邦證券

代碼 ETF名稱 投資標的; /風格 日期 幣別 成立年資 管理費(%) 規模(百萬) ASA ASA黃金與貴金屬基金 貴重金屬 04/05 美元 64 1.02 491.00 美元 KF 韓國基金 股票型 04/05 美元 38 1.25 184.70 美元 SPY SPDR標普500指數ETF 大型股混合型 04/05 美元 29 0.09 416,984.86... 於 fubon-ebrokerdj.fbs.com.tw -

#24.1/19起「臺灣指數公司中小型A級動能50指數」納首利 - LINE ...

「臺灣指數公司中小型A級動能50指數」第一次成分股審核結果 ... 1/19起「臺灣指數公司特選價值成長報酬指數」納中石化、東和鋼鐵等/刪華夏、中纖等. 於 today.line.me -

#25.特選價值成長報酬指數 - 臺灣指數股份有限公司

「臺灣指數公司特選價值成長報酬指數」(簡稱「特選價值成長報酬指數」),以成長價值指標排序,考量流動性、規模等條件,篩選符合評量條件之30檔股票,採等權重加權 ... 於 128.199.242.196 -

#26.台灣隱形冠軍大集合打敗0050!兩檔新發行的ETN 7/30掛牌 ...

這兩檔分別為統一特選價值成長報酬指數ETN(020018)與統一特選臺灣5G報酬指數ETN(020019),由統一綜合證券首度與臺灣指數公司共同合作編制的兩 ... 於 www.ctwant.com -

#27.全球大趨勢美元 - 復華投信

當臺灣景氣位於谷底或成長階段,基金投資於股票之總金額上限得放寬至本基金淨資產價值之百分之九十,但下限不得低於本基金淨資產價值之百分之十。本公司於投資決策會議調整 ... 於 www.fhtrust.com.tw -

#28.臺灣指數公司特選價值成長報酬指數走勢圖

臺灣指數公司特選價值成長報酬指數 與相關指數 ... 本網站之基金基本資料係由嘉實資訊公司提供,本行自當盡力為客戶提供正確之訊息,如有錯誤或疏忽,請以各基金公司或 ... 於 mmafund.sinopac.com -

#29.ETF健身房

財經作家李柏鋒,價值型指數投資提倡者,曾為PTT 保險板、海外投資板、理財規劃板板主以及MoneyDJ 產品經理,現為USA STOCK 部落格作者與商業周刊「小資族學理財」專欄 ... 於 www.moneynet.com.tw -

#30.4/21起「臺灣指數公司特選價值成長報酬指數」納台泥

臺灣指數公司公布「臺灣指數公司特選價值成長報酬指數」2021年第2次成分股定期審核結果。成分股納入和刪除之變動將自2021年4月20日(星期二)交易結束後生效(亦即自2021 ... 於 sjmain.esunsec.com.tw -

#31.中國信託特選小資高價30ETF證券投資信託基金簡式公開說明書

臺灣指數公司特選 小資. 高價30 指數之成分股票係自台灣上市櫃股票中利用股價、公司治理評鑑結果、獲利能力、零股交易與成. 長性等指標,篩選高股價或股價增長動能強的成分 ... 於 www.ctbcinvestments.com -

#32.臺灣指數公司特選價值成長報酬指數走勢圖

臺灣指數公司特選價值成長報酬指數 走勢圖. 2022/04/21 ... 註1: 基金績效計算皆有考慮配息,基金配息率不代表基金報酬率,且過去配息率不代表未來配息率。 於 invest2.hontai.com.tw -

#33.統一價值成長ETN 淨值攀高| 市場焦點| 證券 - 經濟日報

特選價值成長報酬指數 是以「誰都學得會的最強選股公式GVI」一書內容為設計 ... 葉怡成表示,投資人經常會困惑,投資股票應該以公司賺錢為主,還是股價 ... 於 money.udn.com -

#34.臺灣指數公司特選價值成長報酬指數走勢圖 - 第一銀行基金理財網

附註:. 註1: 上列國內、境外基金經金融監督管理委員會核准或同意生效在國內募集及銷售,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益; ... 於 wms.firstbank.com.tw -

#35.上市大盤資訊

指數 開盤指數 最高指數 最低指數 收盤指數 漲跌 成交值(百萬元) 集中市場加權股價指數 16,350.72 16,455.57 16,256.88 16,419.38 116.03 262,436.9894 臺灣50權重上限30%指數 12,088.88 12,183.44 12,028.64 12,157.63 111.24 ‑ 臺灣生技指數 4,241.39 4,272.31 4,224.14 4,229.15 ‑9.67 ‑ 於 www.money-link.com.tw -

#36.找台灣指數公司特選價值成長報酬指數相關社群貼文資訊| 投資貼文懶 ...

台灣指數公司特選價值成長報酬指數,是以台灣證券交易所上市公司為母體,利用流動性、市值規模等條件篩選合格股票,再以成長價值指標排序後,篩選符合評量條件的30檔 ... 於 invest.financetagtw.com -

#37.特選價值成長報酬指數汰換9檔- 財經- 工商 - 中時新聞網

台灣指數公司18日公布「台灣指數公司特選價值成長報酬指數」2022年第1次成分股定期審核結果,成分股納入中石化(1314)等9檔,另刪除華夏(1305)等9 ... 於 www.chinatimes.com -

#38.申購買回清單

本基金以追蹤標的指數「臺灣指數公司特選臺灣上市上櫃高股息30指數」報酬為目標,因此標的指數價格波動劇烈時,基金之淨資產價值表現亦將有波動之風險 ... 於 websys.fsit.com.tw -

#39.元大臺灣esg

元大臺灣esg永續etf基金不僅與臺灣50報酬指數及臺灣高股息報酬指數呈高度 ... 此檔etn連結臺灣指數公司「特選上櫃esg成長報酬指數」,發行單位數為4億 ... 於 caesarlimo.it -

#40.統一綜合證券價值成長、臺灣5G 兩檔ETN掛牌上市 - 理財周刊

統一綜合證券首度與臺灣指數公司合作編制「特選價值成長報酬指數」以及「臺灣5G報酬指數」並發行ETN,兩檔ETN股票代號分別為020018及020019,指數經回 ... 於 www.moneyweekly.com.tw -

#41.台灣50成分股excel

歷史指數值.be 2uEix9uYyuI股票ETF 第1頁台灣50指數富時台灣證券交易所台灣50 ... 第三次成分股審核結果: 2021-07-16 「臺灣指數公司特選價值成長報酬指數」第三次成分 ... 於 wei.anna-wreczycka.pl -

#42.元大ESG ETN 投資台灣高股息、高成長ESG 長線最給利

特選 ESG 高股息報酬指數; 特選上櫃ESG 成長報酬指數. ※資料來源:臺灣指數公司 ※計算期間為2016年6月~2021年9月,元大證券整理 ※過去績效表現,不代表未來獲利. 於 www.yuanta.com.tw -

#43.[新聞] 《基金》統一證2指數金管會准發ETN - 看板Stock

證期局表示,「統一特選價值成長報酬指數指數投資證券」追蹤連結標的指數為「台灣指數公司特選價值成長報酬指數」,「統一特選台灣上市上櫃FactSet 5G ... 於 www.ptt.cc -

#44.元大台灣高股息低波動ETF基金

資產類別, 價值比重 ... 晨星永續排名評比時間截至2022/02/28,評比對象為全球資產管理公司與國內投信公司發行之2,285檔大中華 ... 臺灣指數公司特選高股息低波動指數. 於 www.yuantafunds.com -

#45.新聞稿- 金融監督管理委員會證券期貨局全球資訊網

2020年7月23日 — 「統一特選價值成長報酬指數指數投資證券」追蹤連結標的指數為「臺灣指數公司特選價值成長報酬指數」;「統一特選台灣上市上櫃FactSet 5G報酬指數指數 ... 於 www.sfb.gov.tw -

#46.漲時重「勢」 跌時重「質」 多因子策略超聰明法人機構也在用 ...

新掛牌的「FT臺灣SmartETF」透過追蹤特選Smart多因子指數, ... 監控公司體系的財務體質;依據動能因子抓緊趨勢,聚焦盈利動能;藉由價值因子,尋找被 ... 於 www.storm.mg -

#47.台灣50成分股excel

台股.be 2uEix9uYyuI股票ETF 第1頁台灣50指數富時台灣證券交易所台灣50 ... 第三次成分股審核結果: 2021-07-16 「臺灣指數公司特選價值成長報酬指數」第三次成分股審核 ... 於 balticfinals.eu -

#48.統一證申報「特選價值成長報酬指數指數投資證券」等發行案 ...

註5: 境內基金經行政院金融監督管理委員會核准在國內募集及銷售,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資 ... 於 query.cigna.com.tw -

#49.1/19起「臺灣指數公司特選價值成長報酬指數」納中石化

2022年1月19日 — 臺灣指數公司公布「臺灣指數公司特選價值成長報酬指數」2022年第1次成分股定期審核結果。成分股納入和刪除之變動將自2022年1月18日(星期二)交易結束後生效 ... 於 www.moneydj.com -

#50.臺灣指數公司新編特選臺灣智慧50指數| 台灣英文新聞 - Taiwan ...

指數 加權方法以自由流通市值結合規模、價值、成長、品質及動能等投資因子 ... 指數回溯,「特選臺灣智慧50指數」自2008年1月至2022年3月之累積報酬率 ... 於 www.taiwannews.com.tw -

#51.特選上櫃ESG成長報酬指數

中文名稱:臺灣指數公司特選上櫃ESG成長報酬指數 · 中文簡稱:特選上櫃ESG成長報酬指數 · 英文名稱:TIP Customized TPEx ESG Growth Total Return Index · 英文簡稱:TIP ... 於 www.tpex.org.tw