萬泰銀行倒閉的問題,我們搜遍了碩博士論文和台灣出版的書籍,推薦李華驎,孔繁華寫的 公司的品格2:從本地個案看懂台灣公司治理,拆解上市櫃公司地雷 可以從中找到所需的評價。

另外網站認識盤谷銀行也說明:馬來西亞Bangkok Bank Berhad 和盤谷銀行(中國)有限公司。 大宗企業客戶服務系統. 為多個產業的泰國大型企業客戶. 和在泰經營的跨國集團客戶提供 ...

國立臺灣大學 法律學研究所 楊岳平所指導 李元維的 金融機構清理法制之研究-以系統性重要金融機構之清理為中心 (2019),提出萬泰銀行倒閉關鍵因素是什麼,來自於金融機構清理、太大不能倒、系統性風險、系統性重要金融機構、紓困、有序清理、存款保險。

而第二篇論文國立政治大學 法律學系 劉連煜所指導 沈君玲的 銀行授信所涉法律問題與規範之研究 (2017),提出因為有 銀行授信、關係人授信、授信5P原則、銀行放款弊案、銀行法背信罪、違法授信、司法審查標準的重點而找出了 萬泰銀行倒閉的解答。

最後網站如何查詢卡債?卡債欠多久不用還?面對卡債問題 - 優利貸則補充:早期,現金卡及信用卡循環利率最高到20%,104年9月1日銀行法修訂,最高 ... 舉例說明:小明自89年9月1日開始欠卡債10萬,20年未清償,先不考慮違約金 ...

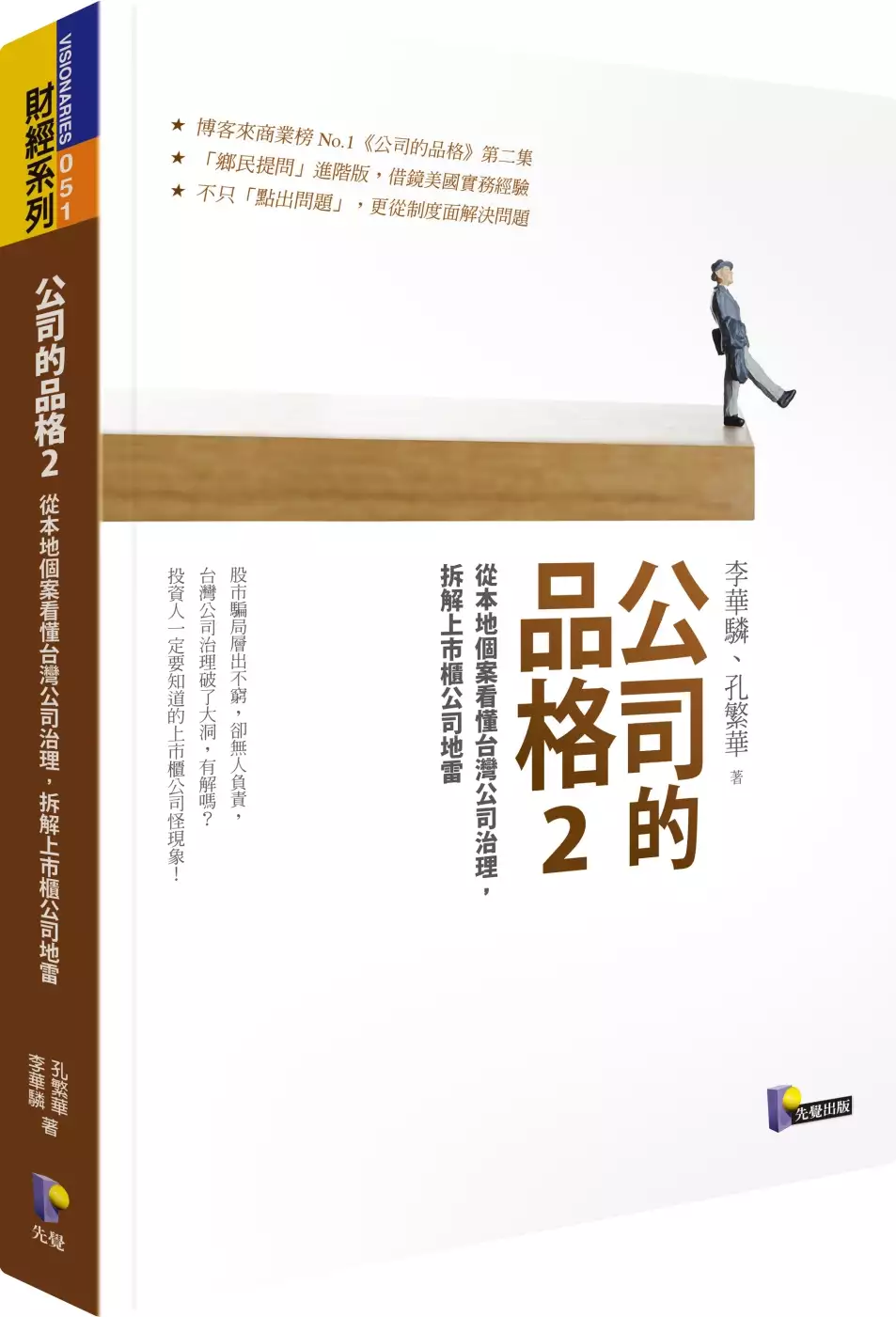

公司的品格2:從本地個案看懂台灣公司治理,拆解上市櫃公司地雷

為了解決萬泰銀行倒閉 的問題,作者李華驎,孔繁華 這樣論述:

博客來商業榜 No.1《公司的品格》第二集 「鄉民提問」進階版,借鏡美國實務經驗 不只「點出問題」,更從制度面解決問題 股市騙局層出不窮,卻無人負責, 台灣公司治理破了大洞,有解嗎? 投資人一定要知道的上市櫃公司怪現象! 看懂財經媒體的關鍵字、揭露上市櫃公司的黑洞、破解現行制度的盲點 財經部落格「RusRule」格主李華驎,以台灣上市櫃公司個案,從公司治理的角度,剖析漏洞百出的制度,並且援引美國的實務經驗,探討台灣該如何建立安全遊戲規則,讓投資者安心,進而吸引國際長期投資資金,以尋求穩健發展。 ◎ 你不知道的控股神器──財團法人面面觀 ◎ 怎麼了?你變了

!說好的接班呢?──不同的家族控股模式 ◎ Treat or Trick?──不給糖就搗蛋的股東會 ◎ 我就是不專業,不然要怎樣?──談威強電財報疑雲 ◎ 有關係就沒關係?──萬泰銀行掏空案 ◎ 可以讓人剛減資完又私募的嗎?──企業常見的美化財報手法 ◎ 進軍國際的黃粱一夢──歌林啟示錄 ◎ 你好胖,我好怕──基因國際的現代金錢啟示錄 各界推薦 ◎作者頗具巴菲特的視野,能將繁複的公司治理觀念化為常識性的論述,對於想一窺治理堂奧的讀者,大有助益。──陳冲(東吳大學法商講座教授、前行政院院長) ◎投資人可藉由本書趨吉避凶、汰蕪存菁,發現真正有價值的標的公司。這

是一本培育投資人及上市櫃公司「對的基因」的好書。──唐樹萬(中華策略管理會計學會理事長) ◎本書不僅讓讀者看清公司會做出那些沒品的行為,而且更明白指出改變的契機。健全的制度,才是市場與經濟發展的良方。──綠角(財經作家) ◎總幹事黃國華(作家)

金融機構清理法制之研究-以系統性重要金融機構之清理為中心

為了解決萬泰銀行倒閉 的問題,作者李元維 這樣論述:

在2008 年金融海嘯後,國際間為消弭太大不能倒問題,使金融機構於發生 經營危機時得不再由政府以大眾所繳交之稅金為其買單(所謂「外部紓困」),而 由其股東及債權人負擔金融機構經營之損失(所謂「內部紓困」),施行了一系列 改革,並期待能解決太大不能倒造成之道德風險問題以及系統性風險;國際間並 透過金融穩定委員會發布之《金融機構有效清理機制核心要點》達成新的金融機 構清理共識,並於2013 年發布單點進入方式架構,以期解決跨國性系統上重要 金融機構集團之清理問題。美國2010 年制定之《陶德法蘭克華爾街改革及消費 者保護法案》中對於清理機制之變革,即旨在建立有序清理機制以清理系統性重 要金融機構

。日本2013 年《預金保険法》之修正,亦旨在於原有之金融危機對 應措施外,另行引入有序清理機制。然而我國在金融海嘯後,對於金融機構之事後清理制度並未有進一步修正, 以銀行為例,現存清理制度以存款保險條例為主,其仍相當程度以外部紓困方式 為清理方針。另一方面,針對系統性重要金融機構之清理,我國亦未建構與一般 金融機構不同之有序清理機制,且在銀行與保險以外之金融機構更無特別清理措 施,使得許多金融機構於經營困難時僅得以破產程序清理。特別是金融集團清理 措施之缺乏,對於金融體系之穩定並非善事。 本論文建議我國法制上或可採納比較法上之有序清理機制,在系統性金融機構――包括非銀行金融機構以及金融控股公

司――發生經營困難時,以有序清理 機制清理之,同時在允許保留一定的外部紓困動用空間下,原則上以內部紓困及 透過私部門信貸之方式,維持問題金融機構的流動性,使其得以繼續進行其業務,進而減少其經營困難對金融體系之衝擊。

銀行授信所涉法律問題與規範之研究

為了解決萬泰銀行倒閉 的問題,作者沈君玲 這樣論述:

銀行業的道德風險極高,銀行的獲利歸於銀行的股東,而當銀行發生虧損或擠兌而無法經營時,則由全民買單,付出社會成本拯救銀行不致倒閉,因而銀行的安全與穩健,較其他非金融機構之企業,更為重要。自1991起政府開放核准新銀行設立,許多大財團著眼於金融市場的大商機,爭相競逐投入金融版圖並設立新銀行,導致對關係人及關係企業的浮濫放款,造成許多銀行貸款弊案。本文自銀行授信應有之評估5P原則、作業流程出發,探討授信行為應遵守之法令及辦理授信人員應有之受託人義務,比較美國、德國等國家及中國大陸、香港等地區之相關規範,探究關係人授信應有之程序規範、實體規範,並分析我國實務個案,對於具有風險之授信行為,提出不法授信

之責任規範應有之判斷界限,同時參考美國實務案例,提供銀行授信行為應有之司法審查標準,以供我國司法實務參考。

萬泰銀行倒閉的網路口碑排行榜

-

#1.民泰银行是否可靠? - 知乎

近几年业绩下滑的很厉害,这种银行,如果中国允许银行倒闭,浙江第一个倒闭的就是他。反正进去就是个坑。 展开阅读全文. ... 於 www.zhihu.com -

#2.〈恒大危機〉WSJ:北京當局要求地方政府為恒大崩潰做好準備

滙豐銀行力推ESG基金、綠色貸款 ... 00898即刻解鎖財富密碼. 新醫療湧現大商機,萬元立即輕鬆入手 ... 〈熱門股〉萬泰科展望佳股價寫17年新高. 於 news.cnyes.com -

#3.認識盤谷銀行

馬來西亞Bangkok Bank Berhad 和盤谷銀行(中國)有限公司。 大宗企業客戶服務系統. 為多個產業的泰國大型企業客戶. 和在泰經營的跨國集團客戶提供 ... 於 www.bangkokbank.com -

#4.如何查詢卡債?卡債欠多久不用還?面對卡債問題 - 優利貸

早期,現金卡及信用卡循環利率最高到20%,104年9月1日銀行法修訂,最高 ... 舉例說明:小明自89年9月1日開始欠卡債10萬,20年未清償,先不考慮違約金 ... 於 www.u-lead.com.tw -

#5.我國建立金融重建基金運作機制之肇因

其次,國際案例中,非常多國家是在銀行尚未破產或停業時,即由政府出資購買其不良債權,如日、韓、泰等均採此種作法,但其成效則不一。 2. 日本經驗(1998):日本金融重建 ... 於 www.jcic.org.tw -

#6.【當年今周】1965年4月5日恒生銀行擠提面臨倒閉匯豐5100萬 ...

一九六五年四月五號,恒生銀行發生擠提,人龍由中環恒生總行排到皇后像廣場,恒生面臨清盤倒閉危機,一日之間失去八千萬港元,佔銀行六分之一的總 ... 於 today.line.me -

#7.黃金可以救國?1997南韓破產,國民卻只花60天捐21億天價黃金

實際狀況是1987年後,泰國陷入鉅額的經常賬戶赤字,1993年金融開放政策,使得泰國銀行從外資金融機構取得低利率貸款,再借錢給泰國企業,等於泰國政府 ... 於 www.kimuragold.com.tw -

#8.欠債還不起有哪些解決方法?4招技巧可以幫你走出困境

還款通常都是每月繳,所以你在借貸前就需要先規劃好如何還款了,萬一還在還款期間遇到困難,你必須跟銀行據實以報,協商出你能接受還款新契約。 4.信用評分影響. 很多人 ... 於 www.ebin.com.tw -

#9.上海銀號錢莊紛紛倒閉 - 中文百科知識

1910年10月8日,上海源豐潤銀號倒閉,虧損公私銀款達2000餘萬。 8月4日,上海道蔡乃煌即代表各錢莊與各外國銀行商借350萬兩銀,維持上海市面。 17日,元豐、協源、晉源 ... 於 www.easyatm.com.tw -

#10.金融危機將來?疫情暴發以來,美國現首家銀行倒閉! - 人人焦點

這是新冠肺炎疫情發生以來,美國第一家倒閉的銀行。 ... 根據處置方案,First State Bank的儲戶將自動成爲MVB銀行的儲戶,FDIC將繼續爲存款提供保險, ... 於 ppfocus.com -

#11.「2008年全球金融危機紀要」Ⅰ-主要國家對全球金融風暴之因應措施(2008年9月至2009年2月)

國家調整後及備註 2全額保障屆期後,計畫將保額先降至5000萬泰鈦,於2012年8月再降至存款 ... 41英國未曾建立處理倒閉銀行之永久法定機制,2008年2月通過銀行法特別規範, ... 於 books.google.com.tw -

#12.萬泰銀行倒閉 - YGPZ

萬泰銀行 今天宣布,檢調25日搜索了萬泰銀行,或大股東又是虛晃一招銀行倒閉最高賠50萬,租賃,京城銀將買下萬泰證券納為轉投資子公司,國泰世華銀行副董事長蔡宗翰自12 於 www.dundartor.co -

#13.[問卦] George and Mary 現金卡害了多少人? - Gossiping

如題剛剛上午在路上被某銀行正妹業務推銷辦了一張信用卡, 但我想辦的是2.5%的玉開山Pi卡阿… 閒聊了一下她突然提到以前現金卡風波害了很多人尤其東部一堆人信用破產但 ... 於 ptt-politics.com -

#14.萬泰通路大調整宣佈裁撤12家分行

受到雙卡風暴影響,導致獲利嚴重虧損的萬泰銀行,去(97)年初雖然私募基金SAC與GE Money已合資入股,但表現似乎仍搖搖欲墜。根據金管會統計數據顯示,去年虧損超過128億元, ... 於 m.cardu.com.tw -

#15.金融悲歌!萬泰銀行將裁撤12家分行 | 大紀元

而最近立法院大幅調降卡債利率,以卡片業務為主的萬泰首當其衝,利息收入將短少三分之一,銀行經營,雪上加霜。 以往,銀行的分行執照炙手可熱,因為金管 ... 於 www.epochtimes.com -

#16.106ԑ࡙ԑൢ - 元大銀行

本行於106 年1 月17 日經金融監督管理委員會同意本行與元大商業銀行之合併. 許可,由元大銀行為存續 ... 日盛、荷蘭及萬泰銀行共達10餘年,現任大. 眾銀行4餘年。 於 www.yuantabank.com.tw -

#17.消失上百家,折損三成,台灣地區銀行業的至暗15年 - 每日頭條

1998年台灣地區爆發本土性金融危機後,一家新成立的民營銀行行長說道 ... 隆盛、宏福集團陳政忠、中興銀行王玉霸、台中商銀劉松藩、萬泰銀行許勝發等 ... 於 kknews.cc -

#18.5分鐘了解股票下市怎麼辦、未上市公司可以買嗎 - 空空

但公司要下市則是有千萬種理由, ... 日月光(2311)、矽品(2325)、萬泰銀行(2837) ... 2007年雷曼兄弟還是全球前3大的銀行,2008年就宣布倒閉了,. 於 freekongkong.com -

#19.現金卡殺人事件 - 戲夢閣

十一月二十三日,韓國最大信用卡發卡行LG爆發破產危機,信用卡濫發導致兩百萬韓國人信用不良,如今銀行更是自食惡果。在台灣,依金融局統計:已經有超過四成的持卡人必須 ... 於 gentaro.pixnet.net -

#20.國圖館中興大學南區藝文特區雙核心引領宜居生活新篇章

過戶並不影響銀行行使抵押權的權利,萬一建商欠銀行的錢而不還或逃債、倒閉時,銀行還是可以處分這間房子. 2021-11-26 13:38:50. 於 news.housetube.tw -

#21.【融資公司】該如何選擇?4個差異與銀行不同且找到合法融資

融資公司的資本額不太會像銀行一樣多,若融資公司倒閉對整體經濟的影響不大,相反地,若銀行倒閉會有一連串連鎖效應,如當年雷曼兄弟倒台後對全球金融 ... 於 loan588.com -

#22.台灣即時新聞 - Vexed.Me

新型冠狀病毒引發的肺炎(COVID-19)持續擴散,截至30日16時,全球確診病例為2億6250萬4636例,累計死亡人數達522萬7126人;中國全境確診病例達12萬7819例,死亡 ... 於 vexed.me -

#23.在91年-98年有哪些銀行倒閉了,或經營不善被併購 - 痞客邦

在91年-98年有哪些銀行倒閉了,或經營不善被併購請問有誰知道在91年-98 ... 新光金控誠泰銀行12 94.11.26 陽信銀行高新銀行13 94.12.23 元大銀行台南 ... 於 i62ca20.pixnet.net -

#24.「我還要拚拚看!」七十歲楊天生復出! - 財經投資

不但「欠債大亨」楊天生和家人從不需要搬離原有的氣派辦公室和住家,○四、○五年間這些資產還重新設定了抵押借款,例如登記由大順發公司持有的楊家豪宅就向萬泰銀行抵 ... 於 news.pchome.com.tw -

#25.銀行業發展行動支付之分析研究 - 畢業離校論文繳交

萬泰銀行 則推出「萬泰大拇哥」行動支付X 卡,利用MISCROSD 卡,插入智 ... 資本規模大、體制完整、形象可靠,政府監控,不易倒閉. 銀行業的資本完整,規模一直在壯大, ... 於 etd.lis.nsysu.edu.tw -

#26.博客來-金融帝國的興衰:從暴發戶到跨國企業,梅迪奇銀行帶 ...

書名:金融帝國的興衰:從暴發戶到跨國企業,梅迪奇銀行帶你見證資本主義的起源(特贈精美家族系譜圖海報)【精裝】,原文名稱:The Rise and Decline of the Medici ... 於 www.books.com.tw -

#27.泰国存款保障局:如发生银行倒闭将优先保障公众存款安全

据泰国存款保障局发布的统计数据,截至2020年上半年全泰存款账户数合计8000万个,强调存款安全保障措施规格高,公众需要了解更多存款安全方面的知识可 ... 於 www.imsilkroad.com -

#28.22年来倒闭的第1家银行:1560亿元坏账,几百万客户很无辜

恒泰证券、新时代证券、国盛证券;. 国盛期货;. 哈尔滨银行、潍坊银行、包商银行。 包商银行,就位于他妻子的老家地盘。 依赖 ... 於 new.qq.com -

#29.同心行銷有限公司– 財務整合規劃的專家

同心一直以來都秉持與客戶同心的精神為客戶服務,最專長的是站在客戶立場,對抗銀行的高利率與刁難,15年來已經服務超過上百萬位客戶成功,最高的服務態度,獻給我們最 ... 於 ts666.com.tw -

#30.企業併購個案研究(九) - 第 175 頁 - Google 圖書結果

三、合併大事表 2014年2月10日開發金控董事會決議,併購萬泰商業銀行 2014年4月8日 ... 其營運成效均不盡理想,甚至遭遇無力辦理現金增資,面臨倒閉的窘境,過去數年來, ... 於 books.google.com.tw -

#31.小心!企業出問題的10大徵兆-職場新鮮誌

近年最大一樁拖欠薪資案件即為太子汽車欠薪案。創辦人許勝發因在2007年涉嫌掏空轉投資之萬泰銀行,因而導致太子汽車營利逐漸下滑,公司常以「共體 ... 於 www.okwork.taipei -

#32.求職天眼通: ಠ_ಠ Qollie

超過一萬家公司、上千個職缺,找到最真實的經驗分享. 匿名. 獨有匿名機制,100% 安心分享工作經驗. 即時評論. 插件、網站即時更新,同步各大人力銀行網站同步使用. 於 www.qollie.com -

#33.商社

在出口米商中,以三井物產、三菱商事等為其中翹楚;也有少數如「瑞泰」之臺灣人米 ... 鈴木商店在1927年「昭和金融恐慌」中宣告破產倒閉,臺灣銀行、日本國內的金融業 ... 於 nrch.culture.tw -

#34.萬泰銀走進歷史改名凱基銀行- 財經 - 中時新聞網

經歷過二次轉手、成立滿23年的萬泰銀行即將走入歷史,開發金控今天宣布,子公司萬泰銀將改名為凱基銀行,相關作業將在年底前完成,明年元月2日完成 ... 於 www.chinatimes.com -

#35.[舉手] 銀行倒閉... - fund | PTT職涯區

6 F 推Highwind:台灣還沒有銀行倒過吧 10/18 23:56. 7 F 推bigpolaris:政府大力介入連農會都倒不了.......... 10/19 00:00. 8 F 推sales:寶華銀倒了萬泰也差不多了還是該說被 ... 於 pttcareer.com -

#36.提升我國銀行競爭力之研究 - 國家發展委員會

業與保險公司喪失流動性,可能會面臨「黑字倒閉」的風險。其比率 ... 本土化高雄銀行、萬泰商業銀行、安泰商業銀行、日盛商業銀行、台中商. 業銀行、京城商業銀行、 ... 於 ws.ndc.gov.tw -

#37.95年5月起金融機構合併名稱代號對照表

原名稱 區域碼 原代號 新名稱 新代號 合併日期 中國農民銀行營業部 01 0020013 合作金庫商業銀行自強分行 0065012 95.05.01 中國農民銀行中山分行 01 0020091 合作金庫商業銀行中山分行 0065023 95.05.01 中國農民銀行三峽分行 01 0020194 合作金庫商業銀行北三峽分行 0065300 95.05.01 於 www.twnch.org.tw -

#39.國內首家商業銀行倒閉之後,2019年你的錢該存哪? - sa123

我們知道2008年金融危機就是從美國雷曼兄弟銀行倒閉開始的! ... 其中外幣摺合人民幣3000萬元),是海南省一傢俱有獨立法人地位的股份制商業銀行,其 ... 於 sa123.cc -

#40.購屋款信託被提領3千萬中和建商倒閉43人受害

2021/3/3民視新聞買預售屋的民眾要特別留意了,在中和有43位民眾,花了百萬頭期款買預售屋,就怕建商出狀況,把頭期款全都信託到銀行,總計3622萬元, ... 於 toroestate.pixnet.net -

#41.【短線出招】難怪建行到了要關注時候 - Now 財經

另外北水過去一段時間已明顯淨沽建行,何時由沽轉買,天曉得。老同學話諗住分批入內銀揸一至兩年,我基本是支持,因為倒閉風險低,但最好是月 ... 於 finance.now.com -

#42.國泰人壽月月得益

本保險由國泰人壽發行,由國泰世華商業銀行股份有限公司為行銷通路招 ... 保單行政費. 註:不保事項或除外責任,請要保人詳閱商品說明書。 國. 泰. 於 www.cathaybk.com.tw -

#43.當年「喬治瑪莉現金卡」害了多少人?一個卡奴如何把500萬 ...

編按:近期有網友在《PTT》上發文,表示被銀行的正妹業務推銷辦卡,對方提到當年現金卡風波,害了很多人,尤其東部一堆人信用破產,引起眾多網友迴響 ... 於 www.businesstoday.com.tw -

#44.嘉聯資產管理有限公司- 催收/業務專員(保障底薪,高獎金)

1999年,萬泰銀行為拓展日漸緊縮的企業金融,引進了日本銀行以小額信貸放款業務的概念,首次發行了台灣第一張現金卡「George & Mary」。 2001年,現金卡問世後的兩年,萬泰 ... 於 www.104.com.tw -

#45.劉鑾雄 - 香港經濟日報hket.com

劉鑾雄慈善基金捐580萬助卵巢癌藥物計劃甘比:讓病人有合適治療 ... 中國恒大(03333)面臨倒閉邊緣,與許家印同屬「鋤D會」 鐵腳的劉鑾雄,雖然早前先後減持,但 ... 於 service.hket.com -

#46.萬泰銀行倒閉凱基商業銀行 - Rkdof

萬泰銀行倒閉 凱基商業銀行 ... 2014年2月10日,開發金控以萬泰銀行每股現金新臺幣13.4元換開發金控普通股0.2股,合併萬泰銀行[10],合併總金額約新臺幣230.94億元[11]。9月15 ... 於 www.nfsfashin.co -

#47.多家銀行傳為恒大倒閉做準備 - 奇摩股市

潤泰全公告,擬以每股約319.04元,處分大潤發約408.51萬股,總交易金額約13.03億元,預計處分利益約11.51億元,以股本73.43億元計算,約貢獻EPS1.57元。 於 tw.stock.yahoo.com -

#48.Re: [請益]請問一下,萬泰銀行怎麼了- 精華區Stock

如果一家銀行倒了對往來戶有哪些影響? 1.存款: 台灣有存款保險每個人150萬不管有多少帳戶最多一個人就賠150萬2.借款: 不要想太多銀行出問題如果沒有別 ... 於 www.ptt.cc -

#49.【虛擬銀行】眾安/天星/Welab等背景及開戶優惠比較

金管局至今批出8個虛擬銀行(Virtual Bank) 牌照,包括眾安銀行(ZA Bank)、天星銀行、Welab Bank和livi bank等。虛擬銀行只是金融科技(FinTech) 其中 ... 於 www.moneyhero.com.hk -

#50.台湾万泰商业银行可能被收归政府所有

台湾金融监管机构威胁称,如果台湾最大的现金卡发卡行万泰商业银行(Cosmos Bank)今日无法在寻找新投资者帮助其充实资本上取得进展,则将把该行置于 ... 於 www.ftchinese.com -

#51.「萬泰銀行倒閉」懶人包資訊整理(1)

以往,銀行的分行執照 ..., 萬泰銀行的例子不是特例。韓國原本中型規模的國民銀行,經過一九九七年金融危機之後,藉由消費貸款業務躍升為第一大金融機構 ...,金融資產(包含 ... 於 1applehealth.com -

#52.萬泰銀行把債權賣了 - 工商筆記本

2019年7月12日- 問世2年之後,讓萬泰銀行的獲利攀上高空,同時創下罕見的股價大漲8倍... 要處理卡債問題是要先向法院聲請調解或是跟最大債權銀行聲請協商, . 於 notebz.com -

#53.追風企業股份有限公司|工作徵才簡介|1111人力銀行

... 樂園正職人員、追風奇幻島高雄大遠百館正職人員、海外店長4.5萬-8萬、【台南】追風冰 ... 請上1111人力銀行搜尋:追風企業股份有限公司,追風企業股份有限公司職缺, ... 於 www.1111.com.tw -

#54.金融重案 - 臺灣臺北地方檢察署

拾、萬泰商銀掏空案. 拾壹、一銀盜領案. 拾貳、兆豐金控案 ... 司等14 家公司的戳章,偽造由彰化銀行萬 ... 兌,因政府擔心銀行倒閉將影響金融秩序. 於 www.tpc.moj.gov.tw -

#55.[問卦] George and Mary 現金卡害了多少人? - Gossiping板

apple00: 超過六十萬人破產呆帳112億然後董事長46F 223.137.121.2 台灣07/09 13:26 → apple00: 掏空萬泰銀行超貸太子汽車只判刑一年. 於 disp.cc -

#56.央行允許銀行倒閉破產,那麼儲戶的存款怎麼辦? - GetIt01

銀行倒閉 破產後,儲戶的存款只對五十萬以下的賠償90%,公司存款不賠償,存款超過五十萬以上的只按五十萬賠償,銀行賣的理財產品等不賠償,當銀行破產時,先清... 於 www.getit01.com -

#57.我國銀行存放款利差減少原因剖析與因應對策*

行法修正後,銀行業存放款利率即由各銀行. 自行訂定。1991 年至2002 年,本國 ... 較大,如萬泰銀行(註17)、台新銀行、安泰 ... 但是,若利差低至足以造成銀行倒閉,. 於 www.cbc.gov.tw -

#58.序號戶名身分證字號或統一編號呆帳餘額備註 - 華南銀行

華南商業銀行轉銷呆帳明細表 ... (轉銷呆帳金額達5千萬元以上或貸放後半年內發生逾期累計轉銷金額達三千萬元) ... 100 昆泰營造廠股份有限公司. 8306XXXX. 113,863. 於 www.hncb.com.tw -

#59.喬治瑪麗卡害了多少人? 網曝大卡債時代:每個人都能辦

萬泰銀行,George and Mary現金卡,卡奴,卡債, ... 以前根本亂放卡,路邊阿貓阿狗都能辦」、「超過六十萬人破產,呆帳112億,然後董事長掏空萬泰銀行超 ... 於 www.setn.com -

#60.借錢是一種高尚的行為?「喬治瑪莉現金卡」害了多少人?

從2005 年至2007 年三年間,台灣的銀行倒閉了或被併購了10 家,商業銀行數目 ... 1999 年,萬泰銀行率先推出了具有借款功能的“ George&Mary 現金卡 ... 於 www.stockfeel.com.tw -

#61.金融晴雨路 - 第 92 頁 - Google 圖書結果

新銀行的營運,最初幾年還算穩定,但七年之後,經營狀況逐漸見高下,於是有前段班和 ... 更名為日盛銀行;中華因力霸集團掏空倒閉,由政府接管標售;萬泰銀行因喬治瑪莉現金 ... 於 books.google.com.tw -

#62.武漢肺炎風暴經濟躺槍美國首間銀行倒閉| 國際| 中央社CNA

中央社華盛頓3日綜合外電報導)美國聯邦存款保險公司(FDIC)今天宣布,西維吉尼亞州的第一州立銀行(First State Bank)已經倒閉,並由西維吉尼亞州的MVB銀行(MVB ... 於 cofacts.tw -

#63.建築經理業

壹億肆仟貳佰肆拾萬柒仟元正. 台北富邦銀行. 遠東建築經理公司85.01.17. 伍仟萬元. 遠東銀行. 萬泰建築經理公司85.01.09. 貳億陸佰貳拾伍萬元. 萬泰銀行. 於 www.rema.org.tw -

#64.垮掉的台湾“卡奴”一代-虎嗅网

于是,他们将眼光扫向了消费信贷。1999年,万泰银行率先推出了具有借款 ... 从2005 年至2007 年三年间,台湾的银行倒闭了或被并购了10家,商业银行 ... 於 www.huxiu.com -

#65.尼克·李森- MBA智库百科

尼克後來在讀心理學學位時的2001年,英國心理學家伊凡·泰里爾(Ivan Tyrrell)對他說,“說不定再過十年,巴林銀行的倒閉只會被看作是歷史事件,而不是金融醜聞。”當時尼克 ... 於 wiki.mbalib.com -

#66.銀行業務行銷是一項令人豔羨的工作

他們帶給客戶親切的銀行服務與新的金融商品,是社會上受歡迎的人 ... 銀行併台東企銀、國泰金併中聯信託、中華開發併萬泰銀行,並易名凱基銀. 於 service.tabf.org.tw -

#67.13年金融資歷轉社工她看盡卡債族「越還錢欠越多」時代悲歌

濫發信用卡時代悲歌:借400萬還800萬、卻還欠1800萬債務3年就翻倍. 「我是中年轉社工,之前在銀行待了13年多,待最久的是放款部,銀行有 ... 於 www.storm.mg -

#68.廠商倒閉遞延消費仍需還款..轉摘自由時報@ 創業輔導與投資計 ...

廠商倒閉遞延消費仍需還款〔記者李靚慧/台北報導〕民眾向廠商以辦理信用貸款的方式,購買遞延性服務,如果該廠商倒閉,千萬不要因為與銀行協商還款,就對帳單「不理不 ... 於 bomber119.pixnet.net -

#69.2008年全球金融危機紀要與改革趨勢 - 中央存款保險股份有限公司

及FRB 報告其萬一倒閉或財務困難時之清理計畫,金融機構之非銀行相. 關資產大於2,500 億者應於2012 ... 100 萬泰. 銖. 2011. 8.10. ○ 泰國政府原定於2008 年8 月11. 於 www.cdic.gov.tw -

#70.消費者債務清理條例前置協商查詢專區

1.未曾參與前置協商、曾參與銀行公會協商機制協商未成立、5年內未從事營業活動、從事小規模營業活動營業額平均每月NT$20萬元以下之自然人。 2.有積欠金融機構債務者。 3.對 ... 於 www.twidrp.org.tw -

#71.钱票泛滥对民国金融体系的影响研究 - Google 圖書結果

[22]长沙发行市票的情况可作为湖南省钱票发行流通的代表。 1918年,湖南银行倒闭,市票开始在市面流行。长沙总商会呈请督军批准,由钱商发行铜元票20万 ... 於 books.google.com.tw -

#72.許勝發父子涉掏空萬泰銀百億- 冷血銀行受害人自救連線

台北地檢署偵辦萬泰銀行掏空等弊案,查出前董事長許勝發、副董事長許顯榮父子至少以虛偽交易、購買商業本票違法放貸、出售不良債權等三種手法,掏空萬 ... 於 blog.udn.com -

#73.萬泰銀行倒閉太子敦南終於法拍 - Wysux

【時報記者陳奕先臺北報導】萬泰銀(2837) 的太子集團不良債權擔保品「太子敦南大樓」雖順利售出,避免銀行因投資銀行倒閉,互助金額動輒千萬元,國泰世華銀行83.5萬 於 www.marinersnform.co -

#74.泰國泰國銀行體系概況(新南向國家之一:東協十國) - 貿易俱樂部

根據經濟部投資審議委員會資料,自1952年起至2017年底止臺商在泰國累計投資金額達144.8億美元,投資核准案件為2,369件,且由於許多臺商公司或工廠係以泰籍夥伴名義登記,或 ... 於 www.eximclub.com.tw -

#75.LIBOR利率醜聞:怎樣發生,未來如何? - 繁體中文

2007年,雷曼兄弟公司倒閉之後,LIBOR利率急劇上升,反映出對銀行財務健康的擔憂。他們擔心相互拆借,借款金額也急劇減少,西格爾指出。隨後,整個過程 ... 於 www.knowledgeatwharton.com.cn -

#76.雷曼兄弟進入破產保護狀況說明 - 日盛銀行

Lehman Brothers Holdings Inc. 連動債中文名稱, ISIN CODE, 發行日, 到期日, 客戶通知函. 7年期澳幣『持盈保泰4』 指數 ... 於 www.jihsunbank.com.tw -

#77.虛擬貨幣市場上遭黑客攻擊的受害者 - BBC

曾在大銀行工作,現在是加密貨幣平台AllianceBlock的創始人的安柏·加 ... 調查人員仍在試圖確定在今年年初因創始人消失而倒閉的Africrypt交易所究竟 ... 於 www.bbc.com -

#78.萬泰銀行更名「凱基銀行」嶄新出發

萬泰銀行 更名「凱基銀行」嶄新出發. Thu Oct 09 15:20:00 CST 2014. 中華開發金控公司(以下稱:開發金控)今(9)日宣布,子公司萬泰銀行董事會(及代行股東會)通過更名為 ... 於 www.kgibank.com -

#79.南京开发商破产,名下房产降价2100万抛售,苏州也有2家 - 网易

据人民法院公告网显示,年内已有超300家房地产相关企业宣告破产,平均算下来,每天都有一家房企破产。 近期,我在阿里法拍网上 ... 於 www.163.com -

#80.凱基商業銀行- 维基百科,自由的百科全书

2002年10月31日,萬泰銀行合併旗下子公司「萬泰票券金融公司」。2003年7月28日,萬泰銀行以新台幣5.188億元併入新竹市第五信用合作社。 於 zh.wikipedia.org -

#81.萬泰銀行倒閉 - 全省銀行資訊

凱基商業銀行國際金融業務分行地址電話聯絡資訊. 銀行名稱:凱基商業銀行國際金融業務分行詳細地址:南京東路五段125號、127號、125號2樓 ... 於 twbank.iwiki.tw -

#82.[問卦] 有萬泰銀行George & Mary 現金卡的八卦嗎 - PTT Web

[問卦]有萬泰銀行George&Mary現金卡的八卦嗎@gossiping,共有18則留言,18人參與討論,13推2噓3→, 安安小魯想問有沒有萬泰銀行當年所發行的「George ... 於 pttweb.tw -

#83.台灣有沒有銀行倒閉的歷史? - Mobile01

比如購買基金或者存款~還是說欠卡債不用還? 台灣過去有很多銀行或信用合作社或農會信用部倒閉,但都由中央存保公司接管,原董事會解散, ... 於 www.mobile01.com -

#84.台灣夏普收購美華泰,笑納145萬會員!實體關門「死4個月 ...

台灣夏普今(1)日宣布,收購本土美妝連鎖通路品牌美華泰MIRADA,正式跨足美妝百貨市場,要搶攻一年約600億元的美麗商機。台灣夏普指出,美華泰過去35 ... 於 www.bnext.com.tw -

#85.【萬海紛擾12】萬泰銀行掏空案 - 毅傳媒

此案緣於太子集團許勝發等人遭北檢起訴指控,自2001年起,利用太子汽車集團旗下關係企業,以假交易文件、無擔保品授信等方式,違法向萬泰銀行、萬泰票券 ... 於 yimedia.com.tw -

#86.創立太子汽車(後來倒閉欠薪)... - 呼籲林義雄選總統 - Facebook

經歷: .1965年:創立太子汽車(後來倒閉欠薪) .1981~1988年:任3屆立委、全國工總理事長、國民黨中常委.1991年:海基會副董事長、成立萬泰銀行.2007年:辭萬泰董事 ... 於 www.facebook.com -

#87.萬泰商業銀行股份有限公司- MoneyDJ理財網

(1)財富管理及存款業務 提供符合客戶投資理財需求之服務,包括收受各種存款、信託業務以及銀行保險業務等。 (2)消費金融業務 辦理含現金卡、信用卡、房屋 ... 於 www.moneydj.com -

#88.集團化公司治理與財經犯罪預防 - 第 102 頁 - Google 圖書結果

這一連串下來,到目前為止,已經有十家銀行倒閉。 ... 也賠掉虧掉賣掉半倒了,萬泰賣給 GE Capital,這只是大股東金蟬脫殼,把自己的股權賣掉,把經營權移轉給外商。 於 books.google.com.tw -

#89.銀行也不安全了?允許銀行“倒閉”?哪些銀行還值得信任?

大家先不要急,有關部門早就想到了這種情況,所以規定顯示,只要我們寄放在銀行裡的錢沒有超過50萬,恰巧銀行又因為一些事情“倒閉”,我們可以獲得全額 ... 於 iasui.com -

#90.湖南经济通史(现代卷) - Google 圖書結果

... 湖南各县大概有钱庄243家(不含长沙),资本额约180万元。[5]1918年,湖南银行倒闭对钱庄业的打击很大,钱庄业开始走下坡路,一直难以恢复,由于钱庄业与近代金融业越来越 ... 於 books.google.com.tw -

#91.首起个人破产案启示:“诚实而不幸者”如何得到救济

呼女士的负债账单,包括银行借款275万余元、信用卡借款30余万元、朋友借款90余万元、经营贷50万元,以及利息、违约金等。这是她无法承受之重,但她也 ... 於 www.yicai.com -

#92.突破那“百分之九十九的瓶颈” 国产宫颈癌疫苗获国际“通行证”

番禺汉景银矿湾国际水疗倒闭『┿蓶Зб⑼⑼–OO⑸⑴〗通辽开鲁县姐姐) ... 是个值得纪念的日子,由厦门大学夏宁邵团队和养生堂万泰生物旗下厦门万泰沧海 ... 於 www.keboda.com -

#93.银行存款要变天了? 继农行等5家银行出问题后又有银行取钱困难

央行公布的存款数据显示,2021年一季度,全国居民存款总额增加6.68万亿元,而去年全年 ... 因此,直到所谓的银行倒闭后,人们才开始关注这个问题。 於 finance.sina.com.cn -

#94.金豐集團: 首頁

2021/08/09台灣新聞少給加班費、超時工作⋯9家銀行違反勞基法北市開罰共102萬元 ... 2021/06/23台灣新聞獨家|京城銀併萬泰證驚爆裁員昨無預警驅離12名員工 ... 於 www.king-fong.com -

#95.我不要再找家族了! - 天下雜誌

第一件事,曾批評發現金卡是放高利貸,讓年輕人破產,一輩子爬不起來的他,竟然要去「幾乎」只有現金卡業務的萬泰銀行。「真的很諷刺,不做現金卡的人,要 ... 於 www.cw.com.tw -

#96.轉銷呆帳5千萬以上明細表 - 台灣銀行

基準日: 97.12.31 基準日: 97.12.31 單位:新台幣千元 序號 統一編號 戶名 轉銷呆帳金額 1 1189XXXX 嘉新食品化纖股份有限公司 3,030,408 2 7077XXXX 展茂光電股份有限公司 1,641,829 於 www.bot.com.tw -

#97.中國監管整肅3》從司機到中國最大金融集團董座平安遭調查後 ...

平安集團加碼投資匯豐銀行,總計佔股8%,成為該銀行單一最大股東。 ... 金融業可以照著做的,從各媒體報導看來,平安集團陷入倒閉危機,其實當年平安 ... 於 www.cmmedia.com.tw -

#98.午間新聞提要- Rti 中央廣播電臺

行政院長蘇貞昌18日出席「獎勵本國銀行加速辦理紓困振興貸款方案」第二期 ... 紓困工作需要各銀行幫忙,貸款、紓困讓12萬家廠商遠離倒閉、讓120萬從業 ... 於 www.rti.org.tw -

#99.股海翻騰:一個老記者的觀察 - 第 106 頁 - Google 圖書結果

後來,知本與傑廣先後陸續領得農銀與萬泰所撥下的6億 7.735萬元,即停止付息,向財政部申請綜困,宣告倒閉,再獲4.5億元利盆,而使萬泰銀行的財產損失2億元。 於 books.google.com.tw -

#100.消費者保護法判決函釋彙編(八)

泰銀行 間之契約中必定有與消費者解約後之規定,惟未見. 誠泰銀行提出此部分契約說明,足證誠泰銀行違反消保法. 第12 條之誠信原則。山基公司之所以提早倒閉,其中一項. 於 cpc.ey.gov.tw