Closed-end fund的問題,透過圖書和論文來找解法和答案更準確安心。 我們找到下列股價、配息、目標價等股票新聞資訊

Closed-end fund的問題,我們搜遍了碩博士論文和台灣出版的書籍,推薦吳盛富寫的 美國公債.美元 教會我投資的事:2個指標主宰全球景氣循環,抓住超前佈署關鍵!搭上最強資金潮流,國際認證理財顧問賺30倍的理財分享! 和陳萬鍾的 德國點滴半世紀:健康幸福富裕的生活都 可以從中找到所需的評價。

這兩本書分別來自財經傳訊 和白象文化所出版 。

輔仁大學 金融與國際企業學系金融碩士在職專班 韓千山所指導 陳秀慧的 法人買賣超與股價報酬率關聯性之研究 (2021),提出Closed-end fund關鍵因素是什麼,來自於三大法人、買賣超、資訊優勢者。

而第二篇論文國立屏東大學 財務金融學系碩士班 何怡滿所指導 徐哲的 投資者情緒對中國股市影響之實證研究-以滬深300指數為例 (2021),提出因為有 滬深300指數、投資者情緒、關聯性分析的重點而找出了 Closed-end fund的解答。

美國公債.美元 教會我投資的事:2個指標主宰全球景氣循環,抓住超前佈署關鍵!搭上最強資金潮流,國際認證理財顧問賺30倍的理財分享!

為了解決Closed-end fund 的問題,作者吳盛富 這樣論述:

投資時考慮總經要素,一定深合喜歡綜觀全局的你的胃口。 只是平日要操心的事太多,沒有時間考量總經的「千」經「萬」緯, 但是影響投資層面的總經指標真的只要關注「兩個」就夠了。 真的!作者只用美國「十年期公債殖利率」及「美元指數」,就掌握全球重要投資商品的波動。 Covid 19時帶著500位客戶躲過風暴,並買在低點,連散戶都能輕鬆達成年化20%的報酬率。 2020年3月18日,因為新冠肺炎疫情,全球股市由高點下挫30%,多數人不知股市會不會再往下跌。 但是作者由一個指標——美國十年期公債殖利率看出了端倪,2020年1月時美國十年期公債殖利率大約為2%,快速下降至4月18日的端點,大

約0.5%,爾後開始反彈。而美國十年期公債殖利率的低點(也就是公債的價格漲到高點),剛好就是無風險利率循環衰退期與復甦期的分界點。 這裡所謂的無風險利率循環,指的就是美國十年期公債殖利率的循環,它不但是景氣循環的表徵,更可以準確的判斷風險性資產(股票、投資等級債、高收益債券、特別股、普通股)與避險資產的相互波動。 簡單的說,如果你懂得無風險利率循環,你就可以在股市的高點賣出股票,買進正在由低點走揚的公債商品。 在美國十年期公債殖利率走低的階段,代表市場因為不看好後市,自然不會把資金投入與景氣高度相關的股市,轉而流入無風險的公債,拉高公債價格(使殖利率下降)。而過了債券價格的高

點(殖利率的低點),代表資金開始流入股市,這是景氣好轉的跡象。 無風險利率循環復甦期又可以依通膨是否發生,而分為前期及後期。 接著,當美國公債殖利率見到高點之後(也就是債券價格跌到最低),美國公債殖利率開始緩步下滑,同一時間股票、美國公債一起上漲,作者統稱為成熟期。 你可能會說,我們在台灣管什麼美國無風險利率循環?問題是美國是目前全球最強大的國家,美元又是全球最關鍵的貨幣,因此了解了美國的無風險利率循環,再來推估台灣,就十之八九了。 如果你可以清楚的知道現在的無風險利率(美國十年期公債殖利率)循環階段是成熟期、復甦期或是衰退期,你就可以精準的做出投資決策。 另外,

除了美國十年期公債殖利率外,投資時另外一個要考慮的要素就是美元指數,這影響另一個層面資金的流向。美元指數走高,不利新興國家股市及原物料商品;走低則相反。 本書特色 為什麼2021年開始,是你學會如何掌握無風險利率循環的最好時間 市場上有關景氣循環的書很多,但是讀完了之後,你還是無法判斷現在是哪個階段。在2021年讀完本書,將不會再有這個問題,因為2020年3月,美國無風險利率由衰退轉入復甦。 讀者在2021年拿到此書時,基本上就是美無風險利率循環的復甦期(也可以視為景氣循環的復甦期)。你很容易可以用書中的知識,對應經濟的實際狀況。如此,你可以輕鬆的認知到無風險利率循環及景氣

的變化,讓無風險利率循環不再是理論,而是生活的體認。 關鍵指標看出總經變動趨勢 總體經流變化萬端,但由於美國是目前全球最富強的國家,因此,你只要掌握美國幾個最最關鍵的數據,就可以掌握全球的景氣循環。其中最重要的就是美國十年期公債殖利率、美元指數。 而由於美國是由消費推動經濟成長的國家,你要進一步了解其消費強弱,則可以觀察以下指標: .初領失業救濟金 .製造業、服務業採購經理人指數(PMI)與其細項 .消費數據 .可支配所得 掌握資產的輪動,賺到穩定的投資財 景氣循環階段影響不同類別金融資產的漲跌,例如在衰退期,只有公債會上漲,其他如股票、高收益債、

投資等級公司債、特別股、新興市場債,都會崩盤。 而緊接著之後的復甦期,則是公債價格崩盤(殖利率上漲走高),而股市開始長線上揚。如果你可掌握無風險利率循環,那麼光是在衰退期之前的成熟期大量買進美國公債ETF,在復甦期轉換為美股ETF,就可享受大量的利益,根本不用去挑什麼飆股。 提醒你常被忽視而又影響獲利的事,作者研究心得無私分享 現在ETF當紅,多數人忽視了封閉式基金(closed end Fund)的優勢。2008年至2021年3月,特別股封閉式基金(FFC)、標普500指數、特別股ETF(PFF)三者的長期績效比較,FFC的報酬率來到800%,意思是2008年如果您投資FF

C 100萬元,現在的市值超過800萬元,成長了八倍。 標普500則只有250%的報酬率,而特別股指數ETF(PFF)的報酬率僅有200%。同樣的投資標的(美股特別股),採用封閉式基金(Closed End Fund),長期投資報酬是ETF的4倍。 又如在判斷美國是否發生通膨的現象,作者採美國道富資產管理公司製作的物價指數,每周一次,比官方公布的數據更即時。 作者從不流俗,在書中提出許多獨到,有助於壯大口袋、增進視野的看法。 名人推薦 美國特許金融分析師 安納金 國泰金控總經理 李長庚 淡江大學土木系教授 作者的恩師 碩士論文指導教授 葉怡成 專業投資人風

中追風 陳峰 前中華郵政暨永豐金控董事長 翁文祺 算利教官 楊禮軒 急重症醫師 蔡賢龍 台灣法學基金會董事 錢世傑教授 Smart雜誌副總主筆暨採訪主任 劉萍

法人買賣超與股價報酬率關聯性之研究

為了解決Closed-end fund 的問題,作者陳秀慧 這樣論述:

本文主要是探討三大法人的買賣超是否有對股票報酬率有明顯的影響,法人是個資訊優勢者,因此他們的交易行為反映了資產價值的訊息,從而可能對股價走勢有影響。本文從台灣經濟新報社中收集了三大法人與主力的買賣超與股票價格的日資料,研究期間為2010年9月20日到2021年9月20日,研究樣本包括所有上市與上櫃的股票。想要分析法人買賣超的排行與張數是否對股票的隔日報酬有明顯的差異。我們發現不管是上市或上櫃股票,三大法人買超前30名股票的隔日報酬率明顯優於賣超前30名的股票。就買賣超張數來看,外資與投信的買賣超對股票的隔日報酬有顯著的影響,買超股票的隔日報酬明顯優於賣超股票的報酬。而自營商買超的股票隔日報酬

也是優於賣超股票,但效果不顯著。另外本文也檢定主力買賣超的影響,也發現主力買超股票的隔日報酬明顯優於賣超隔日的股票。因此本文驗證了三大法人與主力的買賣超有明顯的資訊意涵,對股票的隔日報酬有顯著的影響,可供投資人參考。

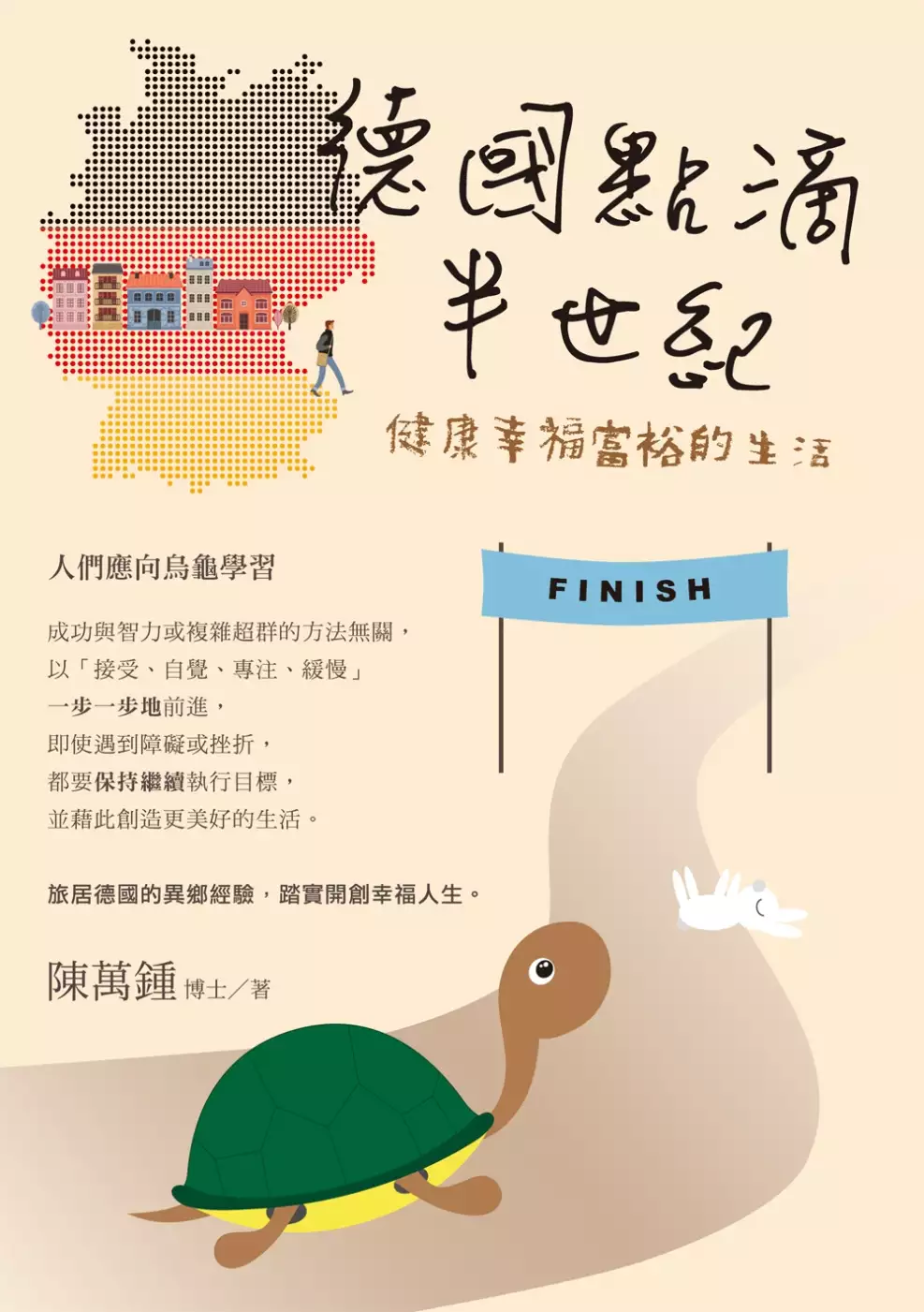

德國點滴半世紀:健康幸福富裕的生活

為了解決Closed-end fund 的問題,作者陳萬鍾 這樣論述:

德國50年生活經驗分享──重新開機!從一無所有到身心靈富足的人生 ◎看失業博士,如何從打雜小工、餐廳跑堂,奮發晉升為知名企業主管、自然療法醫生。 ◎向《龜兔賽跑》的烏龜學習──緩慢而專注,以過健康、幸福、富裕的生活為目標。 ◎內容豐富多元且務實,從生活態度、宗教理念、養生保健、投資理財等等多有涉及。 ★旅居德國的異鄉經驗,踏實開創幸福人生 在德國慕尼黑工業大學得到博士學位後卻找不到工作,投資餐廳被朋友倒閉,放下身段做小工及餐廳跑堂,同時參加培訓課程,成為軟體程式設計員,經由不斷努力成為德國知名企業資訊主管,扭轉人生而且結婚生女。 「我的人生是我自己走出來

的!」之後仍不斷學習奮進,53歲獲得自然療法醫師執照,開展了健康幸福和富裕生活的人生。 「在什麼地方跌倒,就在什麼地方爬起來。就好像電腦當機,要重新啟動。」把惡緣轉成善緣,把不美好的變為美好。 成功與智力或複雜超群的方法無關,以「接受、自覺、專注、緩慢」一步一步地前進,即使遇到障礙或挫折,都要保持繼續執行目標,並藉此創造更美好的生活。 作者早年流落異鄉,艱苦奮鬥,最後終能如所願成功地過著健康、幸福和富裕的生活,並且持續捐獻慈善機構,以及支持5位教子的教育成長,其成功法門是理解及善用神和緣。 毫無保留地寫出在德國半世紀的經驗,將智慧、奮鬥、成功心得以及養身經驗等付梓成書

,分享給年輕人,特別是千里之外故鄉台灣的後進,勉勵大家按部就班來創造身心靈全方位富足的人生。

投資者情緒對中國股市影響之實證研究-以滬深300指數為例

為了解決Closed-end fund 的問題,作者徐哲 這樣論述:

本文目的在探討投資者情緒指標對滬深300指數報酬率的影響及其關聯性,所選取的投資者情緒指標包括:消費者信心指數、封閉式基金折價率、IPO 個數、IPO 首日收益、交易量、新增開戶數、換手率。研究期間自2015年12月1日至2021年11月30日,利用多元迴歸分析、Granger 因果關係檢定、向量自我迴歸模型(VAR)、衝擊反應分析、預測誤差變異數分解等方法進行實證。 研究結果顯示:(1)封閉式基金折價率與交易量對滬深300指數報酬率有顯著正向影響;換手率對滬深300指數報酬率有顯著負向影響。(2)消費者信心指數單向領先滬深300指數報酬率;滬深300指數報酬率單向領先換手率與交易量;

其餘變數與滬深300指數報酬率之間為獨立關係。(3)在衝擊反應分析方面,滬深300指數報酬率受自身影響較大,其次為消費者信心指數。 (4) 預測誤差變異數分解結果中,滬深300指數報酬率受自身影響最大,其次是交易量。綜合上述,交易量、消費者信心指數以及換手率這三項指標是投資人在投資大陸股市前應密切關注的投資者情緒指標。