新光人壽理賠查詢的問題,我們搜遍了碩博士論文和台灣出版的書籍,推薦沈孟璇,黃超駿寫的 勞動實務問題Q&A 可以從中找到所需的評價。

另外網站新光人壽與新光醫院合作保險金可抵繳住院醫療費 - 《現代保險 ...也說明:為提升保戶理賠服務,即日起,本公司與新光醫院進行日額型保險金抵繳住院 ... 於新光醫院住院時,可洽位於該院B1的保戶櫃檯,向新壽駐點人員查詢是否 ...

銘傳大學 風險管理與保險學系碩士班 余泰毅所指導 黃品傑的 以LINE Bot 平台建立人身保險商品AI模型 (2021),提出新光人壽理賠查詢關鍵因素是什麼,來自於保險科技、人工智慧、LINE BOT聊天機械人、購物籃分析。

而第二篇論文國立中興大學 歷史學系所 李毓嵐所指導 黃正宗的 戰後臺灣保險市場的接收與重整(1945-1963) (2021),提出因為有 保險史、金融史、戰後經濟史、戰後接收、金融管制的重點而找出了 新光人壽理賠查詢的解答。

最後網站新光人壽客戶服務則補充:理賠 服務. > 理賠文件查詢 · > 申請流程說明 · > 注意事項. 生存給付 ... 透過會員專區,便利管理您的多張保單,即時掌握理賠申辦進度、年金/紅利/滿期金回饋資訊,還 ...

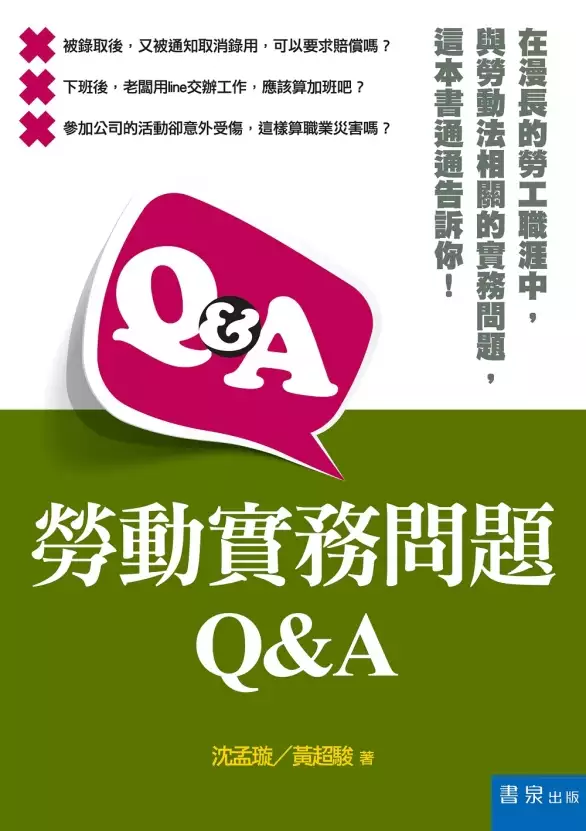

勞動實務問題Q&A

為了解決新光人壽理賠查詢 的問題,作者沈孟璇,黃超駿 這樣論述:

被錄取後,又被通知取消錄用,可以要求賠償? 下班後,老闆用line交辦工作,應該算加班吧? 參加公司的活動卻意外受傷,這樣算職業災害嗎? 在漫長的勞工職涯中,與勞動法相關的實務問題,這本書通通告訴你! 謬論一 公司員工5人以下,不須幫勞工加勞健保跟勞退? A:錯,5人以下的事業單位只是不用投保勞保,但仍需要替員工投保就業保險、健保、提撥勞工退休金。 謬論二 老闆說我適用責任制,所以加班也沒有加班費? A:不正確,責任制的適用人員須為勞動基準法第84條之1工作者,並勞動契約需經地方主管機關核備始能適用責任制。 謬論三 公司裡有符合資遣要件的勞工

,老闆可以任意資遣中高齡或高齡員工? A:不可以,雇主應就差別待遇之非年齡因素,負舉證責任。 謬論四 公司沒幫勞工加保勞工保險結果發生了職災,所以不能請領職災給付? A.錯。勞工可依「職業簪害勞工保護法」規定依最低投保薪資申請職業災害失能、死亡補助;再得請領生活津貼、失能生活津貼、器具補助、看護補助或必要之補助,但合計以3年為限。 謬論五 老闆說要將舊制勞退提前結清,但只願意給我一半的錢,這樣可以嗎? A:不可以。舊制勞退結清條件若低於勞基法第55條規定之條件,將不生結清之效力。 如果您有以上問題的疑惑,本書會成為您最好的諮詢對象。從勞工進入職場開始,

不管是錄用時的最低服務年限、請假的各種規範、結婚生子後的各種補助,到勞工退休的退休金計算等等,都有詳細的案例解說以及圖示。熟讀本書,在漫長的勞工生涯中,您除了可以保障自己的權利之外,也可以幫助他人保護自己的權益。

以LINE Bot 平台建立人身保險商品AI模型

為了解決新光人壽理賠查詢 的問題,作者黃品傑 這樣論述:

目前國內約有上百種人身保險商品,然而多數消費者無法明確了解自己需要何種保險保障,須由業務員依照消費者需求推薦合適的保險商品。本研究採用保險科技技術,利用問卷進行大數據量化研究,探討人口變數條件對保險種類偏好之影響,本研究共回收646份有效問卷,進行統計檢定分析。結果發現,性別與年齡對保險種類具有顯著差異。使用SPSS MODELER進行購物籃關聯性分析與共現性分析,解析各類別客戶群具有強烈購買意願的保險商品。同時建構保險商品共現性最高之保險組合,提供保險公司做初步市場分析及輔助業務員決策。蒐集各家保險公司販售人身保險商品,賦予權重分數後,建立LINE Bot人身保險商品AI聊天機器人。使用者

輸入自身人口條件後,提供消費者明確的保險商品資訊。

戰後臺灣保險市場的接收與重整(1945-1963)

為了解決新光人壽理賠查詢 的問題,作者黃正宗 這樣論述:

現代商業保險制度於19世紀中葉開港通商後引進臺灣,經日治時期長足發展,無論在業務規模或制度層面皆已奠定相當基礎。戰後,隨政權移轉,臺灣保險市場經歷制度轉換的過程,在1963年完成新體制的確立。本文廣泛蒐集多元史料,從(1)業務發展、(2)監理制度、(3)組織、資本及人事、(4)資金運用等四個觀察視角出發,儘可能重構臺灣保險市場在此「制度轉換期」的樣貌,除說明制度如何轉換外,也嘗試分析轉換過程中產生的問題與影響,並歸納戰後臺灣保險市場的特徵,及保險業之於金融體系與總體經濟體系的關係。業務發展方面,產、壽險業的分歧是這段時間最明顯的特徵,戰前業務規模遠大於產險的壽險嚴重萎縮,並處於長期停滯,產險

業則伴隨總體經濟復甦與成長,在1958年便已接近戰前高峰。這背後是產、壽險契約性質差異、是否承擔政策責任,及市場競爭與否等多重因素產生的結果。組織、資本與人事方面,有四點值得注意。首先,市場形態由戰前的「民營且競爭」轉變1960年以前的「公營且寡占」;其次,保險業「分支機構」為主的組織型態在1950年後全數轉為「總公司」;其三,1960年保險市場開放除了讓市場型態重回民營且競爭外,也是戰後本國民間資本涉及全國性金融的開端;其四,戰後臺灣保險人才可歸納為外省籍、日治經驗、新生代三批,日治經驗的發展情況相對較差。監理制度方面,戰後保險法制體現「內地延長的再延長」路徑,由於中國保險法制本身的問題,這

次「再延長」呈現法律現代性及完備性的倒退,1963年《保險法》修正施行除改善上述問題外,也完成史上第一次「保險法制臺灣化」。資金運用方面,戰後保險業資金運用規模極小,未能充分發揮「重新分配資本」功能,要到1960年保險市場開放後才有顯著成長,但較之戰前,資金運用比率仍較低,法令限制及不成熟的資本市場,是形成上述特徵的主要原因。就保險業在戰後臺灣經濟發展過程中所處的位置而言,產險業大致與整體經濟相輔相成、共同發展,壽險業在保險市場開放前則顯得乏善可陳,尤其是無法有效發揮提供長期資金的產業特性與優勢,對整體經濟發展的助力有限。此外,本文也以保險市場為例,就延續與斷裂、穩定或發展,及產業史研究之重要

性等議題略紓淺見。

新光人壽理賠查詢的網路口碑排行榜

-

#1.保單不見了!該如何知道保了哪些保險? - 小花平台

不知道在哪些公司投保的情況下:可以到壽險公會網站上提出查詢申請,在主目錄底下點選「投保紀錄查詢申請表」, ... 治療先天性疾病,保險會理賠嗎? 於 www.happysunflowers.com -

#2.利用理賠聯盟鏈可早2天拿到理賠4大眉角要注意! | PHEW!好險網

國泰人壽理賠部協理吳方興表示,「保全/理賠聯盟鏈」有「保全」與「理賠」2大服務 ... 公司會不會理賠,理賠進度到什麼階段,A公司都無法代為查詢, ... 於 www.phew.tw -

#3.新光人壽與新光醫院合作保險金可抵繳住院醫療費 - 《現代保險 ...

為提升保戶理賠服務,即日起,本公司與新光醫院進行日額型保險金抵繳住院 ... 於新光醫院住院時,可洽位於該院B1的保戶櫃檯,向新壽駐點人員查詢是否 ... 於 www.rmim.com.tw -

#4.新光人壽客戶服務

理賠 服務. > 理賠文件查詢 · > 申請流程說明 · > 注意事項. 生存給付 ... 透過會員專區,便利管理您的多張保單,即時掌握理賠申辦進度、年金/紅利/滿期金回饋資訊,還 ... 於 www.skl.com.tw -

#5.新光人壽保單查詢首頁

新光人壽 保單查詢首頁情報,溫馨提醒~可先至保戶服務 ... 查詢各項辦理作業應備文件,若您欲辦理本人之保單借款、聯絡資料變更、保單補發、理賠.. 於 needmorefood.com -

#6.新光保單查詢如何查詢我的所有保單?「這3個步驟」申請就可以

新光人壽 網路投保-New Health健康保險新光人壽-專業的網路投保品牌,24小時線上 ... 可以跟誰申請理賠,保險公司也不知道被保險人已經死亡,影響保戶及其家人的權益。 於 www.jusbert.co -

#7.申請保險理賠不再怕麻煩!「保全聯盟鏈」上路,但要注意四大 ...

依據壽險公會統計至2021年1月底的數據指出,目前共有國泰人壽、富邦人壽、台灣人壽、新光人壽等16家壽險公司,以及國泰產險、富邦產險2家產險公司加入聯盟鏈。保全業務平均 ... 於 www.storm.mg -

#8.醫生說開刀卻遭拒賠手術險最多國泰友邦各居申訴案比排名第一

(手術認定,理賠,國泰,AIA友邦,人壽,申訴,金融消費評議中心) ... 為國泰人壽371件,其次為遠雄人壽314件、新光人壽290件、富邦人壽232件、中國人壽175 ... 於 www.ettoday.net -

#9.新光人壽、新華人壽展開兩岸合作理賠服務 - 鉅亨

新光金(2888-TW)旗下新光人壽今(25)日宣布,已於12日通過金融監督管理委員會核准,正式取得與大陸保險公司新華人壽合作,開展兩岸理賠服務,合作項目 ... 於 news.cnyes.com -

#10.機車強制險超優惠-快速機車保險線上投保 - 富邦金控

車主專區; 投保後查詢 (官網件). 機車險. 強制險限時最高省210元. 以下任意險皆享9折超優惠 ... 理賠資訊. 優質服務 · 理賠流程 · 理賠Q&A · 謝謝您們 ... 於 www.fubon.com -

#11.保全/理賠聯盟鏈 - 國泰產險

保戶向首間保險公司提出保單變更/理賠申請,並同意透過「保險區塊鏈聯盟科技運用共享 ... 三商美邦人壽、遠雄人壽、合作金庫人壽、友邦人壽、法國巴黎人壽、新光人壽. 於 www.cathay-ins.com.tw -

#12.新光人壽保險股份有限公司- 資訊公開說明文件

項目, 資訊內容. 申訴負責單位, 各區行政部及保戶關係部. 申訴電話, 0800-031-115. 申訴處理流程, 1.各申訴單位接獲申訴案件,即指派專人處理並致電保戶確認。 2. 於 ins-info.ib.gov.tw -

#13.聯盟鏈&理賠醫起通- 保單服務 - 國泰人壽

一、保險公司. 合作保險公司, 公司名稱. 壽險公司. 富邦人壽、台灣人壽、南山人壽、新光人壽 ... 於 www.cathaylife.com.tw -

#14.申請保險理賠應附文件

為方便理賠申請於出院時務必索取詳細診斷書正本,以免徒增往返醫院之擾。 ※個案如需查詢病歷、醫療、健康檢查等個人資料時,另以書面請當事人同意。 於 gi.fubonlife.com.tw -

#15.在App Store 上的「新光人壽」

APP可查詢的保單資訊在會員專區網站同樣也可查詢,您可於右側的選單中找到保單相關功能。 於 apps.apple.com -

#16.新光理賠案號查詢在PTT/Dcard完整相關資訊 - 數位感

新光人壽 保單理賠會員專區現已開通線上理賠申請功能,并可預先查詢理賠範圍. 支持線上完成全部... 醫療理賠自行郵寄:可將應備文件連同申請書郵寄至各地行政中心辦理。 於 timetraxtech.com -

#17.理賠申請 - 兆豐保險

財產有保險,生活有保障,對於您的產物保險疑慮,我們只有一種態度,那就是誠懇,藉由兆豐保險的專業解惑,讓您更了解產物保險。 於 www.cki.com.tw -

#18.一、茲依保險單條款約定提出理賠申請

一、茲依保險單條款約定提出理賠申請,並同意貴公司查閱被保險人就診之病歷及相關 ... 新光人壽保險公司(下稱本公司)依據個人資料保護法(以下稱個資法)第八條第一 ... 於 gtma.org.tw -

#19.理賠聯盟鏈服務申請 - 保誠人壽

保戶e點通提供您線上理賠申請,您可自行上傳就醫文件並授權同意保誠人壽透過壽險 ... 國泰人壽、中國人壽、南山人壽、新光人壽、三商美邦人壽、遠雄人壽、第一金人壽、 於 www.pcalife.com.tw -

#20.保單理賠 - 新光人壽

會員專區現已開通線上理賠申請功能,并可預先查詢理賠範圍. 支持線上完成全部理賠申請流程, ... 醫療理賠自行郵寄:可將應備文件連同申請書郵寄至各地行政中心辦理。 於 www.skl.com.tw -

#21.新光人壽簡易要保書【C】 - 威盛保經

5.資訊公開說明請查詢本公司全球網際網路網址http://www.skl.com.tw,或逕至全國各分公司電腦查詢、下載,免費服務專線:0800-031-115。 ※下列資料請以正楷詳細填寫,若有 ... 於 files.we-think.com.tw -

#22.鑫旺福利率變動型終身壽險(定期給付型) 利率變動 ... - 彰化銀行

網站上的資訊公開專區查詢。 商品名稱:新光人壽鑫旺福利率變動型終身壽險(定期給付型). 給付項目:祝壽保險金、所繳保險費加計利息的退還、身故保險金或. 於 www.bankchb.com -

#23.客戶服務櫃檯 - 新光人壽

溫馨提醒~若您欲辦理本人之保單借款、聯絡資料變更、保單補發、理賠…等服務,建議您多利用『會員專區網路服務』;若必須前往客戶服務櫃檯時,可先至保戶服務專區查詢 ... 於 www.skl.com.tw -

#24.各式申請書下載 - 中國人壽

契約內容變更 · 投資型保單變更 · 保單借款 · 線上服務 · 保費服務 · 理賠 · 旅行平安險 · FATCA/CRS相關表格 ... 於 www.chinalife.com.tw -

#25.申請日期: 年月日

申請項目為身故保險金者,為確認本次理賠申請所檢附相驗屍體證明書(或死亡證明書) ... 新光人壽保險公司(下稱本公司)依據個人資料保護法(以下稱個資法)第八條第一 ... 於 www.tma.tw -

#26.新光人壽理賠查詢進度

新光人壽理賠查詢 進度 ... 透過會員專區,便利管理您的多張保單,即時掌握理賠申辦進度、年金/紅利/滿期金回饋資訊,還可以隨時線上繳納保險費便捷保單交易 ... 於 www.thedncba.co -

#27.再吞罰單新光人壽7大缺失遭金管會開罰180萬元

由於新光人壽辦理保險業務,違反保險法等規定,包括:未依規定程序, ... 承保之決定者,與保險法授權訂定之「保險業招攬及核保理賠辦法」規定不符。 於 ec.ltn.com.tw -

#28.台灣威睿資訊有限公司

團體保險理賠申請所需文件. 今日主題 ... 新光人壽保險股份有限公司. ▫ 年齡限制 ... 倘未使用健保身分就醫,理賠保險金依實際支付各項費用65%給付. 於 benefits.vmware.com -

#29.新光人壽電子保單正式上路 - 奇摩新聞

【記者郭宜均台北報導】繼「行動保險」及「網路投保」之後,新光人壽再 ... 如欲申請各項保單內容變更或理賠作業,保戶不需攜帶保單,只需到新光人壽 ... 於 tw.sports.yahoo.com -

#30.「新光理賠」找工作職缺-2022年4月|104人力銀行

2022年4月6日-3666 個工作機會|8L新光人壽-資深/理賠人員(板橋)【新光金融控股股份有限公司(新光金控/新光人壽/新光銀行/新光投信)】、理賠一科審核專員【宏泰人壽 ... 於 www.104.com.tw -

#31.新光人壽終身健康保險 - 華南銀行

符合保單條款約定的項目,不論手術或處置,皆有理賠,提供全方位醫療保障 ... 新光人壽資訊公開說明歡迎至www.skl.com.tw或至新光人壽全國分公司電腦查詢、下載。 於 wm.hncb.com.tw -

#32.理賠Q&A - 保單理賠- 保戶服務- 全球人壽

保險事故發生後多久要提出理賠申請? 於 www.transglobe.com.tw -

#33.新光人壽| Finfo保險資訊站

新光人壽 呵護安心住院醫療健康保險附約(U1). 實支實付· 投保年齡0-65歲· 最高保障至80歲. #概括式#門診手術#保證續保#正本理賠. 過去一個月有10 人有興趣. 於 finfo.tw -

#34.理賠聯盟鏈服務說明 - 第一金人壽

B流程(保險理賠醫起通)(授權醫療院所上傳診斷書及收據複製本至保險公司): 新光人壽、國泰人壽、台灣人壽、南山人壽、富邦人壽、元大人壽、中國人壽、全球人壽、 ... 於 www.firstlife.com.tw -

#35.團體保險理賠申請書

光| 新光人壽. 及出生日期 ... 立同意書人(事故者或受益人因向新光人壽保險股份有限公司申請被保險人 ... 「給付方式」欄及「查詢同意書」之內容辦理。 此致新光人壽 ... 於 www.yzu.edu.tw -

#36.新光人壽會員專區

成為新光人壽網路會員,即享有保單查詢、聯絡資料修改、保單內容變更、保單借款、信用卡效期變更、投資型保單交易、繳交續期保費及線上理賠申請等多項網路保險服務。 於 einsurance.skl.com.tw -

#37.新光人壽保險股份有限公司- 資訊公開說明文件

您即將離開本站,並前往新光人壽保險股份有限公司- 資訊公開說明文件 ... 理賠新光產險理賠速度新光產物新光保險保險查詢系統新光人壽0800新光人壽理賠申請書新光人壽 ... 於 financetagtw.com -

#38.新壽結盟彰化秀傳醫院

新光人壽 與彰化秀傳醫院合作,由新光人壽彰化區部楊西柏部長(左三)、理賠部張 ... 秀傳醫院住院時,可洽位於該院1樓的新壽保戶櫃檯,向駐點服務人員查詢是否符合該 ... 於 www.scmh.org.tw -

#39.如何查詢自己投保了那些保單? - 104勞務論壇

分類位置:知識區-投保權益 / 保單查詢 ... 新光人壽, 保戶專區 ... 購買健康險的品項已近8,000,由於件數多,因此理賠經驗也相對多,目前最大的案例為失能險的理賠, ... 於 en1000g.shop2000.com.tw -

#40.新光人壽理賠時間 - 紐西蘭自助旅行最佳解答

新光人壽 保單理賠會員專區現已開通線上理賠申請功能,并可預先查詢理賠範圍. 支持線上... 為了快速有效完成理賠,我們推薦您花一點時間完成註冊,并使用線上理賠功能. 於 nzworktravel.com -

#41.第一產物保險股份有限公司

首頁. 保險項目: 網路投保 個人保險 企業保險. 服務介紹: 汽車保險條款查詢專區 理賠服務 據點查詢 風險管理 保險問與答 線上申訴 申訴查詢 不保事項專區 公平待客專區 ... 於 www.firstins.com.tw -

#42.保險理賠申請應備文件下載服務 - 康健人壽

有關你的理賠申請應備文件,請參照本保單條款之給付內容,並按下表格申請險種準備所需文件。 理賠申請險種, 所需文件數, 保險金申請書, 同意查詢暨授權聲明書, 診斷證明書 ... 於 www.cigna.com.tw -

#43.新光人壽團體保險理賠申請書.pdf

※一、茲依保險單條款約定提出理賠申請,並同意貴公司查閱被保險人就診之病歷及相關資料,並依「給付方式」. 欄及「查詢同意書」之內容辦理。 二、事故人或受益人已詳閱申請 ... 於 www.mjib.gov.tw -

#44.新光理賠案號查詢延伸文章資訊 - 保險與保戶的第一站

下載「新光人壽」並在iPhone、iPad 和iPod touch 上盡享豐富功能。 ... 您好,保單明細於保單列表即可查詢;理賠評估結果及保障金額範圍,需視最終您提供之 . 於 insurancewikitw.com -

#45.各壽險公司提供保戶查詢保單狀況網站

臺銀人壽. https://elife.twfhclife.com.tw/ctc0702/login/login.do. 台灣人壽 ... 南山人壽. https://www.nanshanlife.com.tw/CES3.0/Welcome.action. 新光人壽. 於 www.lia-roc.org.tw -

#46.長期照顧 - 買保險

理賠 項目:. 長期照顧一次保險金; 長期照顧分期保險 ... BLA-新光人壽長照久久B型長期照顧終身健康保險 ... ILA-新光人壽好時光長期照顧定期健康保險. 失能險/長期照顧. 於 www.smartbeb.com.tw -

#47.老父親申請70萬理賠,才發現兒子保險受益人被改為兒媳婦...買 ...

李男因此跟新光人壽抗議說,他從未同意變更保險契約的受益人,是有人跟新光承辦人員共同冒用他的名義,提出保險契約內容的變更申請,先把要保人變更成他 ... 於 www.businesstoday.com.tw -

#48.理賠聯盟鏈- 線上申請 - 台灣人壽

依照介面引導申請並選擇欲轉送之保險公司,台灣人壽除協助進行理賠審核外,亦同步將您的申請資料傳送至指定 ... 台灣人壽、新光人壽、國泰人壽、南山人壽、富邦人壽、. 於 www.taiwanlife.com -

#49.意外險理賠不用重覆申請!理賠大聯盟服務同步處理 - 南山人壽

南山人壽有理賠聯盟鏈服務,保單資料跨保險公司串連即時更新、理賠申請同步處理, ... 南山人壽、國泰人壽、第一金人壽、富邦人壽、新光人壽、臺銀人壽、遠雄人壽 ... 於 www.nanshanlife.com.tw -

#50.全國公務人員協會《新光人壽團體保險自費投保專案》

精聯保險經紀人股份有限公司,20年有成,結合各項金融商品,壽險,意外險,養老險,醫療險,健康險,投資型,外幣保單以及設計多元化的商品組合。 於 www.g-insurance.com.tw -

#51.ATM保貸戶 - 新光銀行

ATM保貸戶服務變更通知公告. 開戶申請人須出具經新光人壽核保程序後簽發之「保險單借款晶片金融卡申請書」,一張 ... 於 www.skbank.com.tw -

#52.新光人壽旅行平安保險『樂保』專案申請書暨信用卡付款授權書

要被保險人同意新光人壽將本約定書上所載本人資料轉送產、壽險公會建立電腦連線,並同意產、. 壽險公會之會員公司查詢本人在該系統之資料以作為核保及理賠之參考,但各 ... 於 dep-personnel.hccg.gov.tw -

#53.新光理賠案號查詢新光人壽客戶服務 - FPGAB

新光理賠案號查詢新光人壽客戶服務 ... 紅框欄位必填汽車保險理賠申請書賠案號碼: · PDF 檔案1 510 請參閱下方汽車簡圖中以”×”表示受損部位事故現場簡圖紅框欄位必填汽車 ... 於 www.skystormsbks.co -

#54.新光人壽理賠查詢 - 靠北上班族

新光 樂遊卡登入專區流程簡單輕鬆投保立即投保會員專區線上查詢保單最方便網路投保最迅速... ,請問一下,由於我媽有保新光的意外保險,前陣子我媽出車禍,這兩天理賠金 ... 於 ofdays.com -

#55.團體保險理賠申請書新光金控※請詳閱次頁「蒐集

(光)|新光人壽. 機密等級:機密. 團體保險理賠申請書. 新光金控 ... 此致新光人壽保險股份有限公司. 要保單位蓋章: ... 向本公司查詢、請求閱覽或請求製給複製本。2. 於 www.mpb.gov.tw -

#56.保險費 - e-Bill全國繳費網- 銀行公會

法商法國巴黎產物保險股份有限公司台灣分公司, 新光人壽保險費(活期). 銷帳編號(必填). 繳款金額(必填). 繳費限額. 手續費說明. 注意事項. 本繳費網不適用疫情期間 ... 於 ebill.ba.org.tw -

#57.保險理賠給付申請書【中國信託商業銀行送件專用】

新光人壽 保險公司(下稱本公司)依據個人資料保護法(以下稱個資法)第六條第二項、 ... 茲依保單條款之約定提出保險金申請,同意貴公司因理賠審核之需得查詢保險業通報 ... 於 www.ctbcbank.com -

#58.新光人壽官方網站

新光人壽 走過半世紀,守護台灣800萬保戶的希望與保障。為了提供國人全方位守護,積極開發創新商品,以長照與大女子保險,雙雙獲得年度風雲保單;用心服務, ... 於 www.skl.com.tw -

#59.新光人壽申訴案件線上查詢

手機末三碼. 驗證碼. 查詢案件狀態. 新光人壽保險股份有限公司版權所有© Shin Kong Life Insurance Co., Ltd. All Rights Reserved. 於 www.skl.com.tw -

#60.新光人壽會員專區 :: 全台銀行資訊網

全台銀行資訊網,成為新光人壽網路會員,即享有保單查詢、聯絡資料修改、保單內容變更、保單借款、信用卡效期變更、投資型保單交易、繳交續期保費及線上理賠申請等多項 ... 於 bank.idatatw.com -

#61.新光人壽表單下載

保戶服務; 服務據點; FAQ; 表單下載; 保戶心聲; 申訴進度查詢; 防制洗錢及打擊資恐專區 ... 線上還款點數大FUN送活動專區 · 繳費服務 · 保單理賠 · 生存給付 ... 於 www.skl.com.tw -

#62.其他表單 - 全國農業金庫

1101101國泰人壽-A式保險契約內容變更申請書(保經代專用)_11022 ... 1100126國泰人壽理專理賠申請書(非金控理專版)_含查詢同意書-10912 ... 新光人壽表單下載. 於 www.agribank.com.tw -

#63.黃分析師若瑜 - 台灣金融研訓院

2013年8月~2014年3月 新光人壽理賠人員; 2014年5月~2014年10月宏泰人壽投資企劃部專員. 專書著作. 網際網路泡沫、金融海嘯期間台灣貨幣需求穩定性之比較研究,銘傳大學 ... 於 www.tabf.org.tw -

#64.依保險法規定核處罰鍰新臺幣720萬元整及予以5項糾正。-金融 ...

新光人壽 保險股份有限公司辦理保險業務,核有違反保險法相關規定,依 ... 保險業招攬及核保理賠辦法」第6條第1項第8款第2目、第3目及第17條規定不符: 於 www.fsc.gov.tw -

#65.申請表單下載 - 宏泰人壽

宏泰人壽 · 網路投保 · 保戶服務 · 保單查詢 · 線上借款 · 線上變更 · 保單服務 · 體檢及職業表 · 收費及還款服務 · 理賠服務 · 海外急難救助服務. 於 www.hontai.com.tw -

#66.新光人壽

門診處置保險金◇無住院理賠獎勵保險 ... 資訊公開說明請查詢新光人壽全球網際網路網址:www.skl.com.tw,或逕至全國各分公司電腦查詢、下載。 於 www.tfccbank.com.tw -

#67.新光人壽團體(險)理賠申請書改版及下載 - 法務部矯正署泰源 ...

法務部公務人員協會轉知【新光人壽重要事項通知】團體理賠申請書新版-自108年8月1日起使用1.自108.08.01起一律使用新版,舊版本理賠申請書併行使用 ... 於 www.tuv.moj.gov.tw -

#68.540一年期團體保險

意外傷害骨折未住院津貼(依條款約定計算理賠金額) ... 新光人壽團體傷害保險, 身故保險金或喪葬費用保險金、失能保險金、重症燒燙傷保險金, 87.08.07臺財保第872440216 ... 於 www.proinbro.com.tw -

#69.新光人壽理賠科地址

服務據點. 客戶服務櫃檯. 營運據點. life lab. 特約醫院及檢驗所. faq. 表單下載. 保戶心聲. 申訴進度查詢. 防制洗錢二、申請之 ... 於 gartefruend.ch -

#70.查詢 - 財團法人保險事業發展中心

步驟一:可直接輸入「關鍵字」作商品名稱查詢. 《說明》請輸入保險商品名稱的可能關鍵字,例如「人壽」或「健康」等關鍵字。 於 insprod1.tii.org.tw -

#71.理賠專區 - 新光產物

新光 產物保險多種車險、汽機車強制險、汽車保險、第三人責任險、住宅火險、基本地震險、傷健險,給您完整的保障。 ... 理賠進度查詢 (需登入新光產險網站會員專區) ... 於 www.skinsurance.com.tw -

#72.新光人壽- Google Play 應用程式

《數位新光,行動引航》 網路自主保險服務,從下載新光人壽APP開始! 【保單服務】 查詢保單資訊修改聯絡資料首期/續期保險繳費繳費查詢/回饋滿期年金紅利查詢投資型 ... 於 play.google.com -

#73.監察院暨所屬機關(以下簡稱甲方),新光人壽保險股份有限公司 ...

新光人壽 團體意外傷害醫療保險附約(實支實付型)(如附保單條款) ... 統連線,並同意產、壽險公會之會員公司查詢本人在該系統之資料以作為核保及理賠之參考,但各該公司仍. 於 www.skyman.url.tw -

#74.理賠程序介紹- 法國巴黎人壽

包括理賠申請程序說明,保險事故通知或理賠申請書填寫說明 ... 法國巴黎人壽、合作金庫人壽、台灣人壽、國泰人壽、中國人壽、南山人壽、新光人壽、富邦人壽、全球 ... 於 life.cardif.com.tw -

#75.新安東京海上產險| 您心安的夥伴

新安東京海上產險攜手中國人壽策略聯盟,兩大產壽險優等生將在銷售與服務上形成策略夥伴,在確保客戶資料安全的前提下,擴大保險服務範疇,成為首宗跨集團產壽險合作 ... 於 www.tmnewa.com.tw -

#76.保戶e園地 - 台新人壽

台新人壽. Copyright Taishin Life Insurance. All Rights Reserved. " alt="" />. 根據您留存在台新人壽的手機號碼或E-Mail,請選擇OTP驗證碼寄送方式,並於收到驗證 ... 於 www.taishinlife.com.tw -

#77.理賠服務說明 - 元大人壽

元大人壽對於無特殊事由之案件,實施30分鐘內快速櫃檯理賠,讓保戶享有最便捷而貼心的理賠服務系統。 國內理賠服務 ... 新光人壽, 富邦產險 ... 查詢理賠進度&紀錄 ... 於 www.yuantalife.com.tw -

#78.會員專區-首頁

(勿關閉頁面與重新整理,交易可能造成失敗、重覆). 新光產險 ... 保單查詢、變更、申請、補發 · 強制險電子式憑證; 旅綜險英文投保證明. 理賠服務 ... 於 www.sk858.com.tw